Вагомою подією 2024 р. у фінансово-економічній сфері має стати реструктуризація зовнішнього державного боргу комерційним кредиторам як один із засобів забезпечення макроекономічної стабільності, переходу до сталого економічного зростання та уникнення боргових ускладнень. Саме такі зобов’язання взяв на себе уряд України за програмою EFF з Міжнародним валютним фондом (МВФ). Реструктуризація боргу має гарантувати досягнення цільових рівнів державного боргу і потреб у фінансуванні для гарантування боргової стійкості в поствоєнний період.

Меморандум з МВФ передбачає такі умови в частині врегулювання зовнішнього боргу:

1) обговорення на початку 2024 р. з власниками зовнішніх облігацій України планованої реструктуризації боргу, що має бути завершена щонайпізніше в середині 2024 року та узгоджуватися з макроекономічними рамками програми МВФ;

2) зустрічні кроки від Паризького клубу кредиторів щодо остаточного врегулювання проблемного боргу у 2026 році, які мають бути достатніми для відновлення боргової стійкості у 2026-2027 роках.

Напевне, під час такої реструктуризації уряд має не лише орієнтуватися на доволі загальні настанови від МВФ, а й намагатися уникнути минулих помилок у площині реструктуризації боргів і враховувати світові тенденції.

Щодо досвіду України, то 2015 р. Угодою з комітетом кредиторів було передбачено зменшення номінальної суми боргу за єврооблігаціями на 20% при підвищенні відсоткової ставки із 7,22% до 7,75%. Додатково до базових цінних паперів було випущено т. зв. інструменти відновлення вартості, або ВВП-варанти.

20% знижка до номінальної вартості облігацій не стала великим досягнення перемовників з української сторони, адже до початку переговорів розмір дисконту на вторинному ринку сягав 35%. Ба більше, емісія ВВП-варантів мала б компенсувати кредиторам втрати від 20% знижки. Конструкція ВВП-варантів передбачала дуже щедрі умови для інвесторів від Української держави. Так, відсоток приросту ВВП, який отримували кредитори в разі перевищення темпами економічного зростання 3% і 4% на рік, становив 15% і 40%. У той самий час аналогічні цінні папери в Аргентині давали кредиторам 5% приросту ВВП. Українські умови вилучення 40% приросту ВВП – аномалія, що не має прецедентів у світовій практиці.

У процесі повторної реструктуризації облігаційного боргу у 2024 р. уряду варто орієнтуватися на обґрунтовані розміри знижок до номіналу (які приблизно відповідають котируванням вторинного ринку) та уникати випуску сурогатних цінних паперів з потенційно високими втратами для бюджету. Зокрема, слід враховувати, що розміри дисконтів українських єврооблігацій під час війни доходили до 80%.

Плануючи реструктуризацію боргу за єврооблігаційними позиками, уряду України слід зважати на те, що навіть 50% дисконт до номіналу облігацій не є рідкістю в міжнародній практиці. Так, в останні два десятиріччя розмір дисконту під час реструктуризації боргів сягав 50% на Сейшелах, 56,3% в Молдові, 59,3% у Сербії і Чорногорії, 68,6% в Еквадорі та 81,5% в Іраку. Найбільш суттєві знижки в термінах поточної дисконтованої вартості боргових платежів було апробовано в Кот-д’Івуар – 55,2%; на Сейшелах – 56,2%; у Молдові – 56,3%; Еквадорі – 67,7%; Сербії та Чорногорії – 70,9%; Аргентині – 76,8%; Іраку – 89,4% (МВФ, Sovereign Debt Restructurings 1950–2010: Concepts, Literature Survey, and Stylized Facts).

А досвід країн, які пережили збройні конфлікти в кінці XX – на початку XXI ст., демонструє, що реструктуризація боргу на умовах його часткового списання зазвичай активно підтримується світовим співтовариством і є вагомим компонентом програми післявоєнної реконструкції.

Афганістан. У 2010 р. Світовим банком, МВФ і державами-кредиторами було схвалено рішення про полегшення зовнішнього боргу на суму 1,6 млрд дол. США як країні, враженій війною. Загальна сума полегшення боргу складалася із списання номінальної суми боргових платежів у рамках глобальної програми Heavily Indebted Poor Countries (HIPC) Initiative, програми Multilateral Debt Relief Initiative та боргу Паризькому клубу кредиторів.

Ірак. У листопаді 2003 р. Паризький клуб кредиторів прийняв рішення про полегшення боргу Іраку на 80% і закликав інших комерційних та офіційних кредиторів провести списання боргу на зіставних умовах. У результаті злагоджених дій запас боргу лише Паризькому клубу кредиторів було зменшено на 7,8 млрд дол. США.

Єгипет. У 1991 р. за політичної підтримки США було списано 20,2 млрд дол. зовнішнього боргу за участь в антиіракській коаліції під час війни в Перській затоці. Паризький клуб погодився зменшити борг Єгипту на 50% упродовж трьох років за умови досягнення прогресу на шляху реформ, погоджених з МВФ. 15% боргу Єгипту підлягало негайному списанню, 15% — через 18 місяців і 20% — у кінці 3-річного терміну.

У цілому вивчення міжнародного досвіду врегулювання проблемних боргів говорить про те, що реструктуризації є доволі поширеним феноменом. Так, за даними МВФ, у період 1950-2021 років у світі було зафіксовано 709 випадків реструктуризації в 115 країнах. Середній відсоток зниження боргового коефіцієнта після реструктуризації сягав 15% ВВП у країнах з ринками, що формуються, і 18% ВВП у країнах з низькими доходами.

Історичний досвід реструктуризації боргів говорить також про те, що досягнення значного і тривалого зниження боргового навантаження вимагає так званої глибокої реструктуризації та її поєднання із заходами фіскальної консолідації й структурних реформ, що активізують економічну діяльність.

Розробка програми реструктуризації зовнішнього боргу України має спиратися як на вивчення історичних уроків і закономірностей, так і на застосування сучасних прогнозно-аналітичних інструментів, які дозволяють визначити правильні параметри реструктуризації.

Одним із таких інструментів є аналіз боргової стійкості України (debt sustainability analysis – DSA), що застосовується у практиці діяльності міжнародних організацій. DSA генерує прогнозні значення показників державного боргу і потреб у фінансуванні в рамках середньострокового прогнозування макроекономічних і фінансових показників. DSA дозволяє також виявити ключові ризики та оцінити масштаби коригувань політики для уникнення боргових криз.

Перший сценарій DSA зазвичай має назву базового і ґрунтується на найбільш достовірних допущеннях динаміки макрофінансових показників. Головною передумовою базового сценарію DSA вважатимемо закінчення війни на початку 2024 р., що відповідним чином впливатиме на траєкторію реального ВВП, інфляції, обмінного курсу, відсоткових ставок, дефіциту і доходів бюджету. Ще одним допущенням цього сценарію є спадна динаміка іноземних грантів (як закладає МВФ у програмі EFF). Частка грантів у зовнішньому офіційному фінансуванні має зменшитися з 46% у 2022 р. до 28% у 2023 р. і до 16% у 2024–2026 роках.

Розроблена нами імітаційно-балансова модель з використанням таких допущень дозволила отримати майбутні значення показників державного боргу та потреб уряду в позичковому фінансуванні упродовж 2023–2026 років. Кількісні значення отриманих показників відображено в таблиці.

Tаблиця: Аналіз боргової стійкості України (DSA) – базовий сценарій,% до ВВП, якщо не вказано інше

|

|

2021 |

2022 |

2023 pr. |

2024 pr. |

2025 pr. |

2026 pr. |

|

Валовий державний борг |

50.5 |

78.5 |

87.7 |

96.6 |

96.3 |

91.5 |

|

в тому числі: гарантований борг |

5.8 |

6.9 |

7.0 |

7.2 |

7.1 |

7.0 |

|

Внутрішній державний борг |

21.7 |

28.2 |

29.8 |

33.8 |

34.7 |

32.9 |

|

- у власності комерційних кредиторів |

15.0 |

13.2 |

… |

… |

… |

… |

|

- Національному банку України |

5.7 |

13.6 |

… |

… |

… |

… |

|

Зовнішній державний борг |

28.8 |

50.3 |

57.9 |

62.8 |

61.6 |

58.6 |

|

- офіційним двостороннім і багатостороннім кредиторам |

9.2 |

24.7 |

… |

… |

… |

… |

|

- за облігаціями |

11.5 |

16.0 |

… |

… |

… |

… |

|

Валові потреби в позичковому фінансуванні |

11.6 |

25.1 |

24.8 |

27.3 |

17.8 |

14.3 |

|

Первинний дефіцит |

0.6 |

13.2 |

13.0 |

11.5 |

6.0 |

1.8 |

|

Погашення основної суми боргу |

8.2 |

8.8 |

6.4 |

10.0 |

7.5 |

8.5 |

|

Відсоткові виплати |

2.8 |

3.1 |

5.4 |

5.8 |

4.3 |

4.0 |

|

Mакроекономічні допущення: |

|

|

|

|

|

|

|

Номінальний ВВП у млрд грн |

5 451 |

5 191 |

6 613 |

8 035 |

9 457 |

10 877 |

|

Реальний ВВП, темп зростання у % |

3.4 |

-29.1 |

0.7 |

3.5 |

7.0 |

6.2 |

|

Дефлятор ВВП у % |

25.1 |

34.3 |

26.5 |

17.4 |

10.0 |

8.3 |

|

Доходи Зведеного бюджету |

30.5 |

42.3 |

40.3 |

37.3 |

35.3 |

35.4 |

|

- податкові і неподаткові доходи |

30.5 |

33.6 |

33.1 |

33.8 |

33.2 |

34.1 |

|

- іноземні гранти |

0.0 |

8.7 |

7.2 |

3.5 |

2.1 |

1.3 |

|

Видатки Зведеного бюджету за вирахуванням відсоткових виплат |

31.1 |

55.5 |

53.3 |

48.8 |

41.3 |

37.2 |

|

Первинний баланс бюджету |

-0.6 |

-13.2 |

-13 |

-11.5 |

-6.0 |

-1.8 |

|

Відсоткові виплати за боргом |

2.8 |

3.1 |

5.4 |

5.8 |

4.3 |

4.0 |

|

Сумарні видатки Зведеного бюджету |

33.9 |

58.6 |

58.7 |

54.6 |

45.6 |

41.2 |

|

Бюджетний баланс |

-3.4 |

-16.3 |

-18.4 |

-17.3 |

-10.3 |

-5.8 |

|

Ефективна номінальна відсот-кова ставка за боргом у %* |

6.8 |

6.6 |

6.7 |

7.6 |

5.3 |

5.2 |

|

Номінальний обмінний курс, грн/ дол. США на кінець року |

27.3 |

36.6 |

45.2 |

52.1 |

55.6 |

57.2 |

|

Девальвація номінального обмінного курсу, у % за рік |

-3.6 |

29.4 |

21.1 |

14.2 |

6.5 |

2.8 |

Джерело: розрахунки і прогноз автора.

* Обчислюється як відношення відсоткових виплат до суми боргу на початок року.

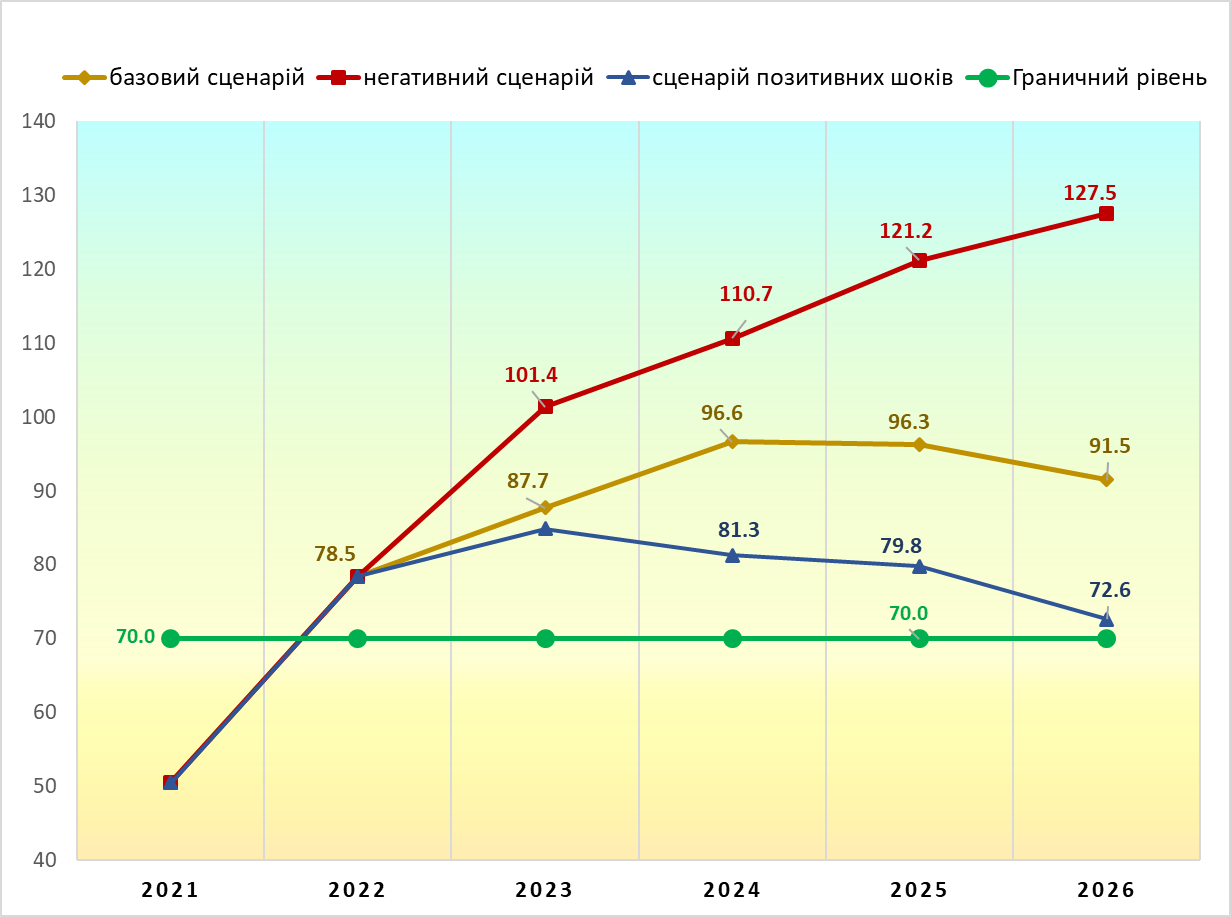

Базовий сценарій DSA генерує процес стрімкого зростання державного боргу. Якщо на кінець 2021 року розмір боргу становив 50,5% ВВП, то через рік він наближався вже до 80% ВВП, а станом на кінець 2024 р. сягне пікового значення 96,6% ВВП, що означає приріст боргу на 27,9% ВВП протягом 2022 р., на 9,3% ВВП – 2023 р. і на 8,9% ВВП – 2024 р.

Траєкторія валових потреб у позичковому фінансуванні (як суми первинного дефіциту, відсоткових виплат і погашення боргу) також є доволі песимістичною: величина цих потреб зросте з 11,6% ВВП у 2021 р. до 27,3% у 2024 р. із зменшенням до 14,3–17,8% ВВП у поствоєнний період.

Таким чином, значення ендогенних змінних базового сценарію DSA засвідчують високу ймовірність настання дефолту держави. Упродовж усього періоду прогнозування обсяг державного боргу перевищуватиме критичне значення – 70% ВВП. А величина такого перевищення у 2024 р. сягатиме 26,6% ВВП. Валові потреби в позичковому фінансуванні також матимуть значні відхилення від критичного значення на рівні 15% ВВП.

За стандартною процедурою DSA, другий сценарій розроблявся на основі допущень негативного перебігу подій. Ми допускали продовження війни до 2025 р., що спричинить глибше падіння ВВП, вищу інфляцію та більший дефіцит бюджету. У такому разі державний борг матиме вибухонебезпечну динаміку і досягне пікового рівня 127,5% ВВП у 2026 р. Цей пік перевищує максимальне значення боргу за базовим сценарієм на 30,9% ВВП. А граничний рівень боргу буде перевищено майже удвічі.

Графік нижче підсумовує результати розрахунків за трьома сценаріями аналізу боргової стійкості – базовим, негативним і сценарієм позитивних шоків. Зелена горизонтальна лінія відповідає граничному показнику боргу – 70% ВВП – і дозволяє зіставити його з очікуваними значеннями державного боргу.

Джерело: прогноз автора.

Базовий і негативний сценарій DSA будувалися на основі рівняння боргової динаміки без включення ймовірних параметрів реструктуризації боргу. Для того, щоб оцінити, як зниження номіналу боргу в процесі його реструктуризації впливатиме на боргову спроможність держави, ми розробили третій прогнозний сценарій. Його було названо сценарієм позитивних шоків, а шоками вважалися збільшення частки грантів і часткове списання зовнішнього боргу.

Зокрема, ми передбачили збільшення частки міжнародних грантів з 16,4% за базовим сценарієм до 40% за сценарієм позитивних шоків у 2024 р., а у 2025–2026 рр. – з 16% до 50%. У рамках 3-го сценарію оцінено також наслідки проведення двохетапної реструктуризації зовнішнього боргу, як передбачено програмою EFF – обміну єврооблігацій на нові цінні папери з дисконтом у 2024 р. і часткового списання боргу офіційним кредиторам у 2026 р.

Міжнародний досвід говорить про можливість суттєвого збільшення грантового компоненту програми міжнародної допомоги Україні. Так, план постконфліктної реконструкції для Боснії і Герцеговини на 1996–2004 роки передбачав надходження 82% міжнародної допомоги через грантове фінансування.

Сценарій позитивного шоку передбачає, що грантовий компонент зовнішнього офіційного фінансування бюджету становитиме близько 14 млрд дол. США у 2023–2024 роках, 11 млрд у 2025 р. і 8 млрд дол. у 2026 р. Відповідно до настанов МВФ, ми включили до цього сценарію і двостадійну реструктуризацію зовнішнього боргу – перед власниками єврооблігацій у 2024 р. і перед офіційними двосторонніми кредиторами у 2026 р.

Прямий і гарантований борг за єврооблігаціями в кінці 2022 р. становив 24,2 млрд дол. США. Тестуючи різні варіанти реструктуризації боргу в рамках розробленої нами імітаційно-балансової моделі, обрали варіант 60% зниження номінальної суми боргу як такий, що задовольняє мінімальні вимоги кредиторів і забезпечує скорочення боргового навантаження України до прийнятного рівня. Згідно з нашими розрахунками, застосування 60% дисконту до номіналу єврооблігацій дозволить одноразово зменшити рівень державного боргу на 8,9% ВВП.

Надалі кредитори Паризького клубу мають зробити свій внесок у врегулювання боргової проблеми України, погоджуючись на списання значної частини українського боргу. Принцип рівного ставлення до різних кредиторів вимагає, щоб відсоток списання номіналу боргу був однаковим для всіх кредиторів, залучених до програми реструктуризації. Якщо допустити, що борг України перед Паризьким клубом сягне 11,5 млрд дол. США у 2026 р., то його дисконтування на 60% опосередковуватиме зменшення зовнішнього боргу на 3,7% ВВП.

Тобто сценарій позитивних шоків передбачає введення до нашої моделі екзогенних шоків двох видів (збільшення частки грантів до 50% у 2025–2026 роках і застосування 60% знижки до номіналу двох типів боргу), комбінація яких гарантуватиме відчутне зниження боргового навантаження України.

Модельно-прогнозні розрахунки за останнім сценарієм дали такі результати: розмір державного боргу України зменшиться з 84,9% ВВП у 2023 р. та 81,3% у 2024 р. до 72,6% ВВП у кінці 2026 р. Оптимістичну траєкторію матиме й індикатор потреб у позичковому фінансуванні – з 25,1% ВВП у 2022 р. він упаде до 14,1% ВВП у 2026 р.

Тож загальна оцінка ризиків на основі трьох прогнозних сценаріїв дає таку картину: реалізація допущень базового сценарію і негативного сценарію підводитиме країну до боргової кризи. Лише застосування коригувальних заходів політики у вигляді позитивних шоків (збільшення грантів + списання боргу) з високою вірогідністю забезпечуватиме платоспроможність держави і утримання макрофінансової стабільності.

У цілому комплексний аналіз боргової стійкості України говорить про те, що досягнення стабільної боргової ситуації в середньостроковому періоді вимагає залучення адекватних обсягів зовнішнього офіційного фінансування, зміни його структури із доведенням частки грантів до 50% і реструктуризації зовнішнього боргу комерційним та офіційним двостороннім кредиторам із застосуванням щонайменше 60% дисконту до номіналу боргових зобов'язань.

Професійні дії українського уряду під час упровадження окреслених заходів і скоординована робота міжнародних донорів з високою вірогідністю забезпечуватимуть відновлення боргової стійкості України, що збільшуватиме шанси на успішне повоєнне відновлення національної економіки.