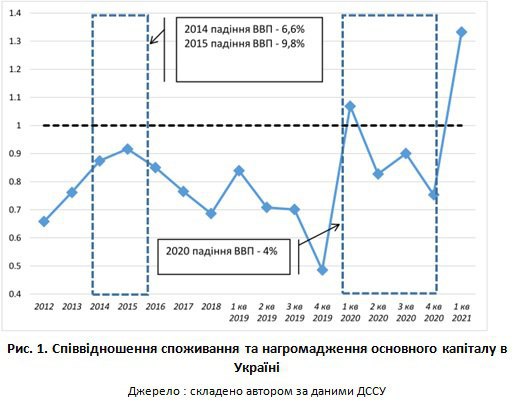

З точки зору макроекономічної кон’юнктури момент для «наведення ладу» в такий спосіб обрано точно не найкращий. Тут слід лише нагадати, що рівень безробіття в Україні за методологією МОП вже перевищив 10%, а рівень капітальних інвестицій згідно з офіційними даними Держстату за перший квартал поточного року знаходиться на історично низькому рівні 9,7% ВВП. Картина виглядає ще драматичніше якщо поглянути на коефіцієнт співвідношення капіталу, що споживається в економіці, та того, що накопичується. Зрозуміло, що в нормальних умовах рівень накопичення капіталу має бути більшим від рівня його споживання. Історичні показники засвідчують, що як тільки співвідношення наближається до одиниці, економічне зростання стає неможливим. У першому кварталі 2021 року воно склало 1,33. (див. рис. 1.)

Аргументи розробників законопроєкту 5600 наступні: латаємо діри в податковому законодавстві, створюємо рівні умови для всіх платників, сприяємо підвищенню добровільності сплати податків, усуваємо незаконні переваги тощо. Нічого оригінального і нового. Насправді, це ми чуємо завжди, що похвально, але на рахунок усунення преференцій у вигляді низької ренти для олігархів слід дочекатись остаточного тексту закону, адже попередні пару спроб це зробити, одна з яких була в тому числі й в 1210, були невдалими.

Україна – країна багата і унікальна, адже незважаючи на неприпустимо малий ВВП і найнижчий в Європі рівень середньодушових доходів, в нас, по суті, існує два співставних з офіційною економікою офшорних сектори. Перший, офшор зовнішній, розмір якого навіть більший офіційного ВВП України. За оцінками міжнародних експертів вже п’ять років тому назад на всіляких екзотичних островах було приховано близько $180 млрд активів українського походження. Враховуючи, що щороку з України в низькоподаткові юрисдикції виводиться $8-10 млрд, то станом на сьогодні ця цифра точно більше $200 млрд. Для порівняння у 2020 році ВВП України склав близько $152 млрд. Другий офшор – внутрішній, розміри якого оцінюються в досить широкому діапазоні. Найбільш достовірні оцінки, яким, на нашу думку, можна довіряти складають близько 50% офіційного ВВП. Зрозуміло, що доходи і прибутки, які існують в зовнішньому та внутрішньому офшорах не оподатковуються. З огляду на це, деофшоризація та детінізація більш ніж доречні.

З огляду на такі статистичні дані виникає логічне запитання: з чого почати латати дірки та усувати незаконні переваги? На нашу думку, починати треба з офшорів, для чого світова спільнота надає Україні всі інструменти та можливості. Проте ми чомусь не дуже поспішаємо ними скористуватись, а тому виникають сумніви щодо щирості намагань з «наведення ладу та латання дірок» в такий спосіб.

Так, Україна приєдналась до плану імплементації дій в межах проєкту BEPS, який передбачає застосування інструментів обміну податковою інформацією в межах протоколів CRS (AEOI та REOI), але, водночас, не поспішає із запровадженням у власну практику таких стандартів адміністрування, які вже довели свою ефективність. Такий висновок можна зробити з того, що згідно прийнятого декілька місяців тому урядом України Плану заходів щодо недопущення ухилення від сплати податків і зборів суб’єктами господарювання та запобігання відмиванню коштів в офшорних зонах перший обмін інформацію в рамках стандарту CRS запланований на 4 квартал 2022 року! В цей же час, лише у 2019 році більше 100 країн світу здійснили автоматичних обмін інформацією, яка стосувалась 84 млн фінансових рахунків їхніх резидентів в офшорних юрисдикціях, а загальна сума коштів на цих рахунках склала більше 10 трлн євро. Згідно з висновками отриманими в останніх дослідженнях щодо результативності процедур обміну інформацією підтверджено, що це призвело до зменшення депозитів в офшорних юрисдикціях щонайменше на 25%!

24 червня 2021 року Глобальний форум ОЕСР з прозорості та обміну інформацією для податкових цілей опублікував звіт за результатами завершення першого етапу перевірки України. У ньому викладені зауваження та рекомендації, які потрібно врахувати для отримання задовільної оцінки (рейтингу) з питань дотримання стандарту обміну інформацією за запитом. Зі звіту зрозуміло, що для отримання оцінки «задовільний рівень» імплементації цього стандарту урядовим структурам ще слід багато і напружено попрацювати.

Не варто забувати, що великою проблемою для вітчизняної системи оподаткування залишається корупція та зумовлена нею недостатня інституційна спроможність контролюючих органів. За таких умов які б гарні і прогресивні податкові закони не приймались, ефективність зусиль з «наведення ладу» може буде близькою до нуля, адже навіть відсутність дірок та суперечностей в законодавстві залишає можливість несумлінним платниками отримувати додаткові незаконні переваги у разі збереження практики подвійних стандартів.

Прикладом абсолютно невдалого підвищення ставок податку при недостатній інституціональній спроможності контролюючих органів, що здебільшого існує завдяки нездоланій корупції та схематозу, який вона прикриває, є кейс з ринком сигарет. Для тих, хто не палить і не в темі нагадаю, що в останні декілька років держава здійснює суттєве підвищення акцизного податку на сигарети, що в руслі, до речі, наших зобов’язань по євроінтеграції. Проте внаслідок цього станом на сьогодні ми також, маємо, найвищий рівень тіньового виробництва та обігу сигарет, який оцінюється на рівні 10-12% офіційного ринку, а втрати податкових надходжень складають, відповідно, до 12 млрд грн. Це визнають всі, в тому числі й влада.

Підсумовуючи зазначу. Податкова політика держави – це мистецтво пошуку компромісу між взаємовиключними вимогами економічної ефективності і соціальної справедливості, мистецтво знайти баланс між інтересами усіх економічних агентів. Тому рух по цій дорозі не може бути одностороннім, коли ми «дбаємо» лише про фіскальні інтереси держави, забуваючи при цьому запитати в громадян і підприємців чи згодні вони платити ще більше податків державі, яка не здатна подолати корупцію, забезпечити верховенство права, а якість суспільних послуг, що вона надає, м’яко кажучи, залишає бажати кращого. Тому прогнозованість та прозорість в усьому, як в адмініструванні податків, так й в ухваленні важливих політичних рішень в сфері податкової політики держави, є безальтернативним шляхом до відновлення довіри між державою і платниками та, в результаті, зростанням омріяного рівня добровільності сплати податків. У будь-якому іншому випадку війна всіх проти всіх буде тривати й надалі з трагічним і передбачуваним наслідком. Але сподіваємось до цього не дійде!