Чому НБУ так кардинально підняв ставку?

Облікова ставка НБУ – це орієнтир для всього фінансового ринку, мірило вартості грошей в країні.

«Це, як коробка передач в машині, за допомогою якої «перемикаються» швидкості руху в економіці – в сторону збільшення чи зменшення», – пояснив LB.ua економічний експерт Олексій Кущ.

Чим вища ставка – тим, зазвичай, вище банківські відсотки за депозитами та кредитами.

На неї ж орієнтуються Мінфін, при визначені відсотків за державними цінними паперами – облігаціями внутрішньої державної позики (ОВДП). Зокрема «військовими».

«Нацбанк підняв ставку. У 2,5 раза до 25%. Зрада? Ні, логічний крок регулятора. Звичайно, все б нам хотілося бачити ставку нижчою, але об'єктивна ситуація така, що долар виріс, інфляція зростає страшними темпами і... НБУ робить що повинен робити – стримує інфляцію, а для цього має зрости облікова ставка, – зазначав стосовно цього рішення заступник голови Комітету парламенту з питань фінансів, податкової та митної політики, народний депутат Ярослав Железняк.

За його словами, в теорії таке рішення мало б призвести до того, що зросте ставка і за ОВДП і за депозитами.

«А значить люди матимуть альтернативу, окрім як конвертуватися в долар чи євро, щоб хоч врятувати активи від знецінення. Знімають гривневий депозит та обмінюють на долар під подушкою. А значить, і курс так сильно не зросте, і інфляція буде меншою. І хліб у найближчому магазині», – каже він.

Та, поки що цього не сталось.

Востаннє облікова ставка була на схожому рівні у 2015 році (тоді, щоправда, 30%), коли на Донбасі йшли активні бої, а річна інфляція становила двозначне число.

Цього разу ситуація схожа. І в НБУ не приховують, що основна причина рішення про різке її збільшення – значне прискорення рівня знецінення національної валюти яка у квітні «просіла» на 16,4% і впевнено виходить на рівень знецінення за рік у 20%.

«Рішуче підвищення облікової ставки пожвавить інтерес до гривневих активів, знизить тиск на міжнародні резерви та матиме стримувальний вплив на інфляцію», - зазначив щодо цього рішення голова Національного банку Кирило Шевченко.

Логіка регулятора наступна – зміна розміру облікової ставки, як вже зазначалось, впливає і на відсотки за депозитами (зараз 6,6%-8,5% в залежності від терміну) та кредитами. Тобто, коли ставка низька, то відсотки за ними також знижуються. До чого це призводить? Люди та бізнес менше відкривають депозити і більше беруть кредити. Тобто отримують більше грошей, а це збільшує споживання і розкручує інфляцію.

Відповідно, при підвищенні облікової ставки навпаки, споживання зменшується, інфляція стримується. Якщо дуже спрощено.

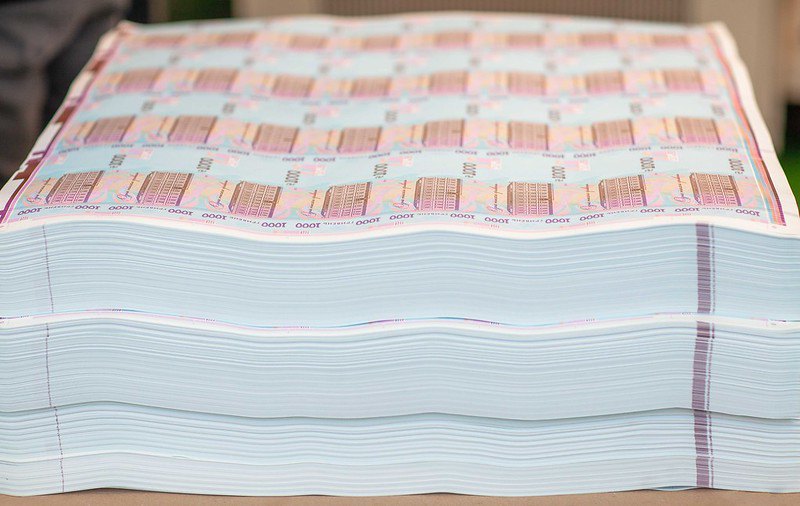

Була й інша формальна мотивація – стерилізувати, тобто забрати з обігу, емісійну гривню. Бо тільки для підтримки уряду та фінансування дефіциту бюджету під час війни НБУ уже «надрукував» 120 млрд грн.

До того ж від розміру облікової ставки, залежать і банки. Там схожі механізми – від неї залежать як ставки за кредитами рефінансування, які вони беруть для своїх потреб (ставка + 2%, отже 27%), так і дохідність депозитних сертифікатів, у які банки вкладають зібрані у населення та бізнесу через депозити гроші.

Такі сертифікати – це короткострокові боргові інструменти НБУ на ніч або кілька тижнів, у яких банки зберігають «вільні» кошти. На 10 червня на депозитних сертифікатах НБУ банки тримали 140 млрд грн. Ставка за депсертифікатами прив'язана до облікової ставки НБУ, але нижча на кілька в.п. (зараз 23% при ставці НБУ – 25%).

Коли б Мінфін, як сподівались у Нацбанку, відповідно підняв відсотки за облігаціями внутрішньої позики (зараз 10-12% в залежності в строку обігу, а НБУ хотів би понад 27%), банки могли б купувати і їх, з одного боку – заробляючи гроші вищі за рівень інфляції, з іншого – фінансуючи потреби держави, яка для цього їх і випускає.

«Національний банк очікує, що уряд та банки адекватно відреагують на зміну облікової ставки відповідним підвищенням ставок за ОВДП та депозитами. Достатній рівень дохідності таких активів дасть змогу убезпечувати заощадження та доходи громадян від інфляції та збільшить відповідно привабливість гривневих активів, у тому числі ОВДП. Збільшення ж привабливості гривневих заощаджень сприятиме зменшенню попиту на готівковому сегменті валютного ринку», - заявив Кирило Шевченко.

Це, на думку голови НБУ, дозволить надалі уникнути накопичення дисбалансів, знизити тиск на міжнародні резерви України та поступово розв'язувати проблему множинності валютних курсів.

«Установлення ринкових ставок за ОВДП сприятиме збільшенню попиту на них та одночасного зменшить потреби емісійного фінансування з боку Національного банку», - говорить Кирило Шевченко.

Та не все сталось, як гадалось. Поки, що задум НБУ не спрацював. Більш того, проти нього відкрито виступили банкіри, а Мінфін взагалі досить дивно відреагував на це рішення.

На що одразу звернули увагу спостерігачі.

"Національний банк: ми підіймаємо облікову ставку до 25%, зокрема щоб населення могло зберегти гривневі заощадження і не так активно йшло у валюту. Розраховуємо на зростання ставок по ОВДП.

Мінфін: ставки по ОВДП залишаються незмінними (9.5-11%), це не спосіб заробітку, а патріотизм.

Приїхали.

Це не про оцінку конкретного рішення (бо мотивація і НБУ, і мінфіну зрозуміла), а про скоординованість державної економічної політики", - зазначив стосовно першої реакції міністерства на рішення Нацбанку Ексдиректор департаменту ліцензування НБУ Олександр Бевз.

У фінансовому міністерстві не коментують цю ситуацію, натомість в НБУ не офіційно кажуть, що, мовляв: "за законом ми й не маємо це (узгоджувати своє рішення з міністерством) робити".

Чому? Олексій Кущ вважає, що в Мінфіні не поспішають підіймати відсоткові ставки за облігаціями, бо чудово розуміють, що цим додатково збільшать витрати бюджету, який і так потерпає від колосальної нестачі коштів.

Чому Мінфін не поспішає?

Анонсуючи перший після рішення НБУ аукціон з розміщення держоблігацій 7 червня у соцмережах, у Мінфіні зазначили: «Військові облігації – це насамперед інструмент підтримки державного бюджету в період повномасштабного вторгнення РФ, а не інструмент для максимізації доходу від інвестиційної діяльності, тому ставки з військових ОВДП залишаються фіксованими. Ставка дохідності за 3-місячними становить 9,5%, за 6-місячними – 10%, а за 1,5-річними – 11,5%».

Та додали, що: «Кошти від розміщення військових облігацій йдуть на фінансування потреб ЗСУ та підтримку економіки України у воєнний час. Кожна придбана облігація - це набої української економіки та допомога нашим захисникам».

Тобто переглядати відсоткові ставки, попри рішення НБУ не стали.

Урядовий уповноважений з питань управління державним боргом Юрій Буца, слова якого цитує пресслужба Мінфіну 15 червня, пояснює: «З початку війни ми зберегли дохідність наших облігацій на довоєнному рівні. Ми переконані, що нині державні облігації є інструментом підтримки країни, а не максимізації інвестиційного прибутку. Механізм визначення ціни на вторинному ринку наразі не працює і відповідно в нас немає цінових індикаторів. Тому військові ОВДП залишиться частково гуманітарним і частково комерційним інструментом. Історично не було будь-якої сильної кореляції між дохідністю ОВДП та обліковою ставкою НБУ, крім найкоротшого кінця кривої дохідності, тому рішення про облікову ставку не має впливу на дохідність наших облігацій. Нашою ціллю є максимальна економія коштів державного бюджету, і ми не можемо дозволити собі збільшувати вартість обслуговування державного боргу і витрачати на це кошти, які необхідно потратити на фінансування армії. Ми збережемо криву дохідності на довоєнному рівні, а аукціон минулого вівторка показав, що попит залишається значним».

Щоправда, повністю ігнорувати рішення регулятора в уряді не могли, тому прийняли цікаве "половинчасте" рішення: 7 червня Кабмін вніс зміни до постанови № 156 (від 25 лютого цього року) «Про випуск облігацій внутрішньої державної позики „Військові облігації“». Ставку доходу з фіксованих 11% замінено на плаваючу, і вона розраховується відповідно до середньорічного значення облікової ставки НБУ.

Наприклад, якщо виплати відбудуться за пів року, при умовах, які передбачені рішенням уряду, за підрахунками видання «Мінфін» купонна виплата становитиме трохи менш як 16%.

Це трохи більше, та все ж не 27%, як мало бути, на думку НБУ. Цю, так би мовити, «поступку» фінансисти не під запис пояснюють «доволі скромними» результатами розміщень – купують, мовляв, доволі мляво.

«Щодо залучення з ринку грошей до ОВДП. Ліміт участі населення та бізнесу в оборонних облігаціях вже досягнуто. Більше грошей нема. Купуватимуть лише короткі ОВДП (3, 6, 9 місяців). З прибутковістю під 30%. І ці наддоходи (до речі, без оподаткування) доведеться виплатити вже цієї осені коштом держави, розширюючи і без того безмежну бюджетну дірку», – експерт Олексій Кущ.

В Асоціації українських банків констатують, що ОВДП, які фактично фінансувалися шляхом кредитів рефінансування НБУ це «окрема проблема». Взагалі така схема використовувалася для короткострокового «латання дірок» держбюджету і тільки для держбанків. Якщо комерційні банки теж почнуть грати в гру «взяти кредит у НБУ та купити ОВДП», то вони мають усвідомлювати весь рівень ризику, бо ставки міняються, і рівень доходів за облігаціями зараз нижчий, ніж відсотки за кредитами рефінансування. Це загроза прямих збитків для банків, аж до закриття деяких.

«Держбанкам напевно допоможуть із держбюджету. А ось комерційним банкам доведеться втратити частину ліквідності на згортанні цієї гри з ОВДП, тому що продати зараз їх навіть у збиток неможливо», – зазначають в АУБ.

Хоча певні банки таки зможуть на цьому заробити.

«В цій ситуації виграє частина банків (переважно іноземних), які зможуть злити свою ліквідність у 250 млрд грн (загальний показник системи) до депозитних сертифікатів НБУ під 22%. А ще, виграють фінансові спекулянти на ОВДП під 30% (які знатимуть про ризики реструктуризації наперед)», – впевнений Кущ.

Про що банкіри попереджають?

Загалом банкіри не в захваті від дій регулятора.

Рішення НБУ про кардинальне підвищення облікової ставки до 25% може призвести до банківської кризи, розповіли LB.ua в Асоціації українських банків (АУБ).

Аргументи АУБ наступні:

- Різке підвищення кредитних ставок призведе до стрибка проблемної заборгованості у боржників (за оцінками АУБ понад 50% позичальників стануть проблемними). Адже вже зараз багато позичальників мають проблеми через зрозумілі причини.

- Багато кредитів видано під фіксовану ставку, і підвищення облікової ставки призведе до збитків банків.

На думку банкірів, різке підвищення ставок за кредитами неможливе – більшість позичальників фізично не зможуть його потягнути.

А оборотних коштів на дострокове погашення раніше взятих кредитів у більшості немає.

Тому, як стверджують в Асоціації, більшість кредитів стануть проблемними при спробі різко підняти кредитні ставки.

АУБ навіть закликала НБУ зберегти ставки за довгостроковими кредитами рефінансування станом на 1 червня на період воєнного стану та три місяці після.

Що могло піти не так?

Реагуючи на критику рішення та на заяви про те, що збільшення облікової викличе підвищення ставки за кредитами, що зробить їх недоступними та зупинить видачу, у НБУ відповіли, що "не очікують за поточних умов значного негативного впливу від підвищення облікової ставки на обсяги кредитування".

Хоча й визнали, що "дійсно, в умовах ринкової економіки причинно-наслідковий зв’язок традиційно такий: слідом за зростанням облікової й депозитних ставок вартість кредитування також зростає".

Натомість зазначили, що вартість кредитів «банки визначають, орієнтуючись не на розмір облікової ставки, а на фактичну вартість фондування: депозитів населення та бізнесу». Тож, мовляв, «кредитні ставки зростатимуть поступово та співмірно до зростання вартості депозитів і переважно зі збереженням поточного спреду між ними".

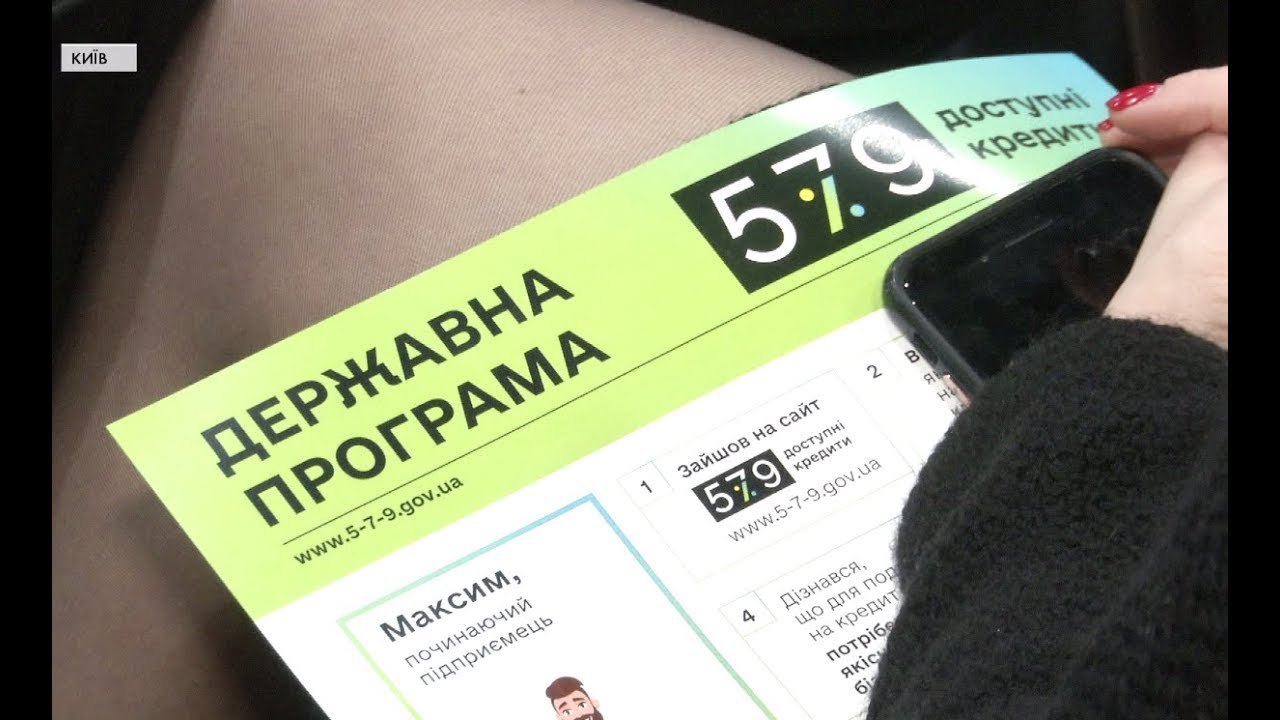

При цьому, пояснили, що: "З початку повномасштабної війни кредитування зростає переважно коштом участі банків у державних програмах, зокрема «Доступні кредити 5-7-9%». А умовами цієї програми передбачено фіксовану ставку для позичальників. Тож позичальники як і раніше матимуть доступ до дешевих кредитів".

Тобто фактично визнали, що з початком війни кредитування без цієї держпрограми (участь у якій, скажімо так, має свої особливості), було, як мінімум, незначним.

Та додали, що кредитні ставки банків на тлі ризиків, спричинених повномасштабною війною, «вже зросли навіть за незмінної ключової ставки – з 10,8% річних у січні до 13,7% у квітні». Але, мовляв, «доступ банків та позичальників до державних програм гарантій (та ж «5-7-9%», - LB.ua) на портфельній основі знижує ризики та зменшує тиск на кредитні відсоткові ставки».

Можемо припустити, що у НБУ розуміли: на тлі неминучого зростання ставок за депозитами та кредитами, населення та експортери замість купівлі валюти, в теорії, мають активно відкривати депозити.

Далі акумульовані гроші банки змогли б вкладати в депозитні сертифікати НБУ під 23%, а також інвестувати в ОВДП Мінфіну, якщо він підніме ставки до 27% і вище. Це мало б спонукати до їх купівлі не лише вітчизняних, але й іноземних інвесторів. А їх можливості та ресурси значно більші.

Таким чином, в ідеалі, населення та бізнес могли б кредитувати державу через банки, які купуватимуть за депозитні гроші ОВДП, без участі НБУ, який зменшить темпи емісії гривні.

І цей механізм мав би стримувати інфляцію.

Однак поки він не працює – Мінфін та банки тягнуть час і не поспішають діяти за цим планом.

«Дії НБУ можна порівняти з роботою лікаря: він дивиться на пацієнта і розуміє, що дії "за протоколом" уб'ють пацієнта зі 100% ймовірністю, але його ніхто не звинуватить у смерті хворого. Але можна піти всупереч протоколу і хворий виживе, хоча зберігається 10% ймовірності смерті від ускладнень і тоді доведеться "сісти". І тоді лікар лікує за протоколом, а НБУ підвищує ставку до 25%. Нібито для боротьби з інфляцією та девальвацією гривні. В результаті восени НБУ отримає і інфляцію, і девальвацію і до того ж – зупинку серця економіки», – песимістично передбачає Олексій Кущ.

Та додає, що в умовах війни підвищення облікової ставки не спрацює.

«Так, за протоколом все вірно: є ризик інфляції та знецінення гривні – підвищуй ставку. Це теоретично зміцнить курс національної валюти і знизить ціни. Знову ж таки в теорії, Мінфін отримає можливість підняти ставки по ОВДП до 28% і залучити гривню «з ринку». А НБУ залучить гроші комбанків під свої депсертифікати під 22%. Але чому все зазначене вище за умов війни не спрацює? Бо больовий поріг для приватного капіталу щодо України зараз надзвичайно високий, його не пробити ставкою 30%», – каже він.

Тобто, на його думку, приватні, інвестори, зокрема закордонні інвестори, зважаючи на ризик, не будуть купувати навіть під 30%.

«Досить сказати, що наші єврооблігації у доларах з датою погашення у вересні цього року котирувалися на вторинному ринку з прибутковістю 250%! Так що, будемо облік до 250% гнати вгору? Ризики зараз нівелюють БУДЬ-ЯКЕ зростання ставок», – вважає Кущ.

Він впевнений, що НБУ, намагаючись приборкати інфляцію через «заморожування» економіки, не вірно оцінив природу здешевлення національної валюти.

«Інфляція в Україні має характер не інфляції попиту (коли багато грошей), а інфляції витрат: бензин дорожчає не внаслідок зростання споживання, як і харчові продукти. Ціни ростуть через логістичні шоки, та втрати та нестачу на тлі війни», – констатує він.

Економіст, директор Інституту соціально-економічної трансформації Ілля Несходовський також звертає увагу на те, що дії Нацбанку, жодним чином не вплинуть на інфляцію, бо вона викликана передусім немонетарними чинниками.

«Підвищення облікової ставки жодним чином не вплине на інфляцію. Адже вона викликана іншими чинниками (війна, логістика, зменшення асортименту), жоден з яких не є монетарним. Тим більше, що Нацбанк з початку війни влив в економіку 120 мільярдів емісійних гривень», – розповів він Укрінформу.

Та додає, що можливо, рішення НБУ приведе до підвищення депозитних ставок, однак це теж не буде позитивом для держави.

«Не знаю, наскільки це буде позитивним у цілому. Адже Мінфіну, скажімо, доведеться підняти ставки за військовими облігаціями. Отже, залучення ресурсу коштуватиме державі набагато дорожче – не 12, а 25-27-30%. Це погіршить для держави умови внутрішніх запозичень і негативно вплине на бюджетну дисципліну», – наголосив Несходовський.

Кущ взагалі висловлює побоювання, що різке збільшення облікової ставки врешті-решт аж занадто «уповільнить» економіку.

Не буде працювати економіка – не буде надходжень податків та зборів до бюджету, отже втратять всі.

«Для звичайної людини страшна не так інфляція, як повна відсутність грошей. Якщо його платоспроможність внаслідок зростання цін знизилася на 25% – це погано. Але якщо інфляція виявилася трохи нижчою (20%), але грошей у кишені немає взагалі – це катастрофа. НБУ пішов за другим сценарієм», – констатує експерт.