Светлана Мусиенко — партнер, руководитель налоговой практики ЮФ Sayenko Kharenko: «В поисках налоговой прозрачности. Что не так с Законом 1210 (466-IX)»:

«Моя лента переполнена эмоциональным обсуждением Закона 1210 и жалобами от бизнеса. Многие называют Закон налоговым террором. Его же авторы утверждают, что закон внедряет западные антиоффшорные стандарты и борется за налоговую прозрачность. Откуда такой резонанс, кто виноват и что делать? Давайте разберемся вместе.

С одной стороны, Закон действительно внедряет международные правила, так называемый план anti-BEPS (base erosion and profit shifting – борьба с размыванием налоговой базы и перемещением прибыли в низконалоговые юрисдикции). Этот план разработан под эгидой ОЭСР. По сути, это скоординированная инициатива огромного количества стран; в ЕС специальная директива сделала этот план обязательным для всех стран-участниц. Основные адресаты этих изменений в Европе и западном мире – транснациональные корпорации, научившиеся скоординировано манипулировать прибылью в рамках группы и перемещать ее из стран с высокой налоговой нагрузкой (а таких много – например, Франция, Великобритания и так далее) в страны, где налоги вовсе не платятся или платятся по низкой ставке. Правила сложные и радикально меняют мировой налоговый порядок, настоящий тектонический сдвиг.

И вот этот тектонический сдвиг добрался и до Украины.

Кто будет затронут в Украине? Транснациональный бизнес с присутствием в Украине (дочки и представительства международных компаний). Крупный и средний украинский бизнес, у которого много расчетов с нерезидентами. Группы украинских бизнесменов, чьи украинские (и не только) активы структурированы с использованием «зарубежных надстроек» и холдингов (типичная история – Нидерланды, Кипр, БВО и прочие острова). И, наконец, любые граждане Украины, владеющие иностранными компаниями в любой зарубежной стране. Причем можно условно разделить последнюю категорию на островные безналоговые компании – кошельки, куда складывались пассивные доходы их владельца, – и на зарубежн компании украинских предпринимателей, через которые ведется активный бизнес. Включая стартапы».

Если эти правила такие нужные и международные, то почему столько недовольных?

У меня как у налогового юриста с 20-летним опытом есть несколько гипотез.

Во-первых, тайминг. Закон в его нынешнем виде «опережает» украинскую экономику на несколько лет. Очевидно, что и пандемия COVID-19 – не лучшее время для резких и масштабных изменений правил игры.

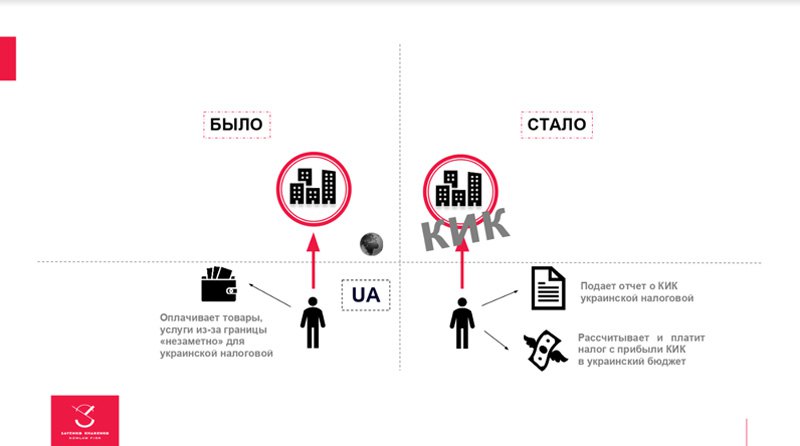

Во-вторых, жесткость. Одним из наиболее критикуемых элементов является введение режима КИК – контролируемых иностранных компаний. Это не украинское изобретение, впервые подобные правила появились в 60-х прошлого века в США. Этот элемент плана BEPS не входил в минимальный пакет, и Украина могла бы и не торопиться с его внедрением (кстати, после масштабной критики со стороны бизнеса правительство подало сигналы о том, что сроки введения режима КИК могут быть перенесены на один год – с 2022 года). Направлен режим на то, чтобы перенести в Украину и ускорить налогообложение пассивных доходов компаний-пустышек, которые не платят налогов в стране их регистрации. Все бы неплохо, да сформулированы правила очень жестко, по факту затрагивая не только владельцев оффшорных пустышек, а всех граждан Украины, во владении и контроле которых есть любые иностранные компании: кому-то придется под риском очень больших штрафов за ошибку сдавать отчетность в украинскую налоговую, а кому-то – и платить налог в Украине с нераспределенной прибыли КИК по ставке 19.5 %.

В-третьих, низкий уровень доверия к украинским налоговым органам и судам. У налоговой появляется новый арсенал контроля: новая отчетность по КИК и не только (о боязни утечки данных из государственных баз данных не говорил только ленивый); тест «деловой цели»; «конструктивные дивиденды» и прочие правила работы с нерезидентами, которые многими экспертами названы этакой «налоговой дубинкой».

Ну что ж, пока ОП в ответ на критику (зачастую справедливую) обсуждает вопрос переноса отдельных частей правил на более поздний срок, у бизнеса и граждан-владельцев КИК и оффшоров есть время подготовиться к изменениям. Нравится это нам или нет – конец эпохи оффшоров уже наступил, и деловая жизнь уже никогда не будет прежней.

Карина Павлюк, советник ETERNA LAW: «Налоговое давление на бизнес возрастёт»:

«Новации, которые несет этот Закон, коснутся в основном представителей среднего и крупного бизнеса, в структуре собственности которых используются нерезидентные компании, либо которые осуществляют торговые операции с нерезидентами (международные трейдеры). Также, он коснется бизнеса, который работает в Украине без регистрации какой-либо формы присутствия (самый простой пример – это практически вся IT сфера).

Одной из главных новелл, безусловно, является введение правил о контролируемых иностранных компаниях (КИК), согласно которым на «контролёров» иностранных компаний (физлиц/юрлиц резидентов Украины) возлагается обязательство по декларированию факта владения иностранной компанией и уплате в Украине налогов с прибыли такой компании (в определенных случаях).

Но кроме правил о КИК, Закон несет еще ряд новаций. Так, к примеру, с 1 января 2021 г. в перечень украинских плательщиков налога на прибыль включается нерезидент(!), который имеет «место эффективного управления» на территории Украины. Выходит, отныне, если будет установлено, что нерезидент ведет бухгалтерский или управленческий учет в Украине, управляет банковскими счетами с Украины, либо управляет персоналом иностранной компании с Украины, то он будет признаваться налогоплательщиком наравне с украинскими предприятиями. В результате - последует его постановка на учет в налоговой службе Украины и налогообложение по ставке 18%.

Кроме этого, теперь, в случае продажи физлицом инвестиционного актива (корпоративных прав в украинской компании) «связанному» нерезиденту или нерезиденту из «низконалоговой» юрисдикции, расчет инвестиционной прибыли должен будет происходить исходя из «обычной цены» актива – фактически, его рыночной стоимости. Это говорит о том, что «перекидывать» корпправа внутри группы по номинальной цене, как это было раньше, отныне станет невозможным. Стоимость продажи бизнеса необходимо будет подтверждать, скорее всего, отчетом оценки. В такой ситуации налоговые потери для продавца значительно возрастают.

Для возможности пользованиями льготами, предусмотренными DTT, отныне субъектам хозяйствования необходимо будет доказывать наличие других – экономических и инвестиционных целей – преследуемых при выборе той или иной юрисдикции (к примеру, наличие благоприятного инвестиционного и бизнес климата в стране, стабильной экономики, наличие льгот / интересных программ по инвестированию, необходимость в выходе на европейский рынок), что должно будет подтверждаться соответствующими бизнес и маркетинговыми стратегиями, планами развития бизнеса. К примеру, если ранее при выплате дивидендов / процентов из Украины пониженные ставки налога на репатриацию по DTT с Кипром (5% / 2%) могли быть применены без «особых» вопросов со стороны налоговой, то сейчас надо будет доказывать, почему именно Кипр (а не другая юрисдикция) был выбран для целей холдинга/финансирования, в сравнении с другими странами. И тут важно будет продемонстрировать привлекательность юрисдикции (Кипра) не столько в разрезе фискальных льгот, которые она предоставляет, сколько с точки зрения ее преимуществ как юрисдикции для ведения международного бизнеса.

Разные правила, вводимые Законом, вступают в силу с разных дат. Так, правила о КИК вступят в силу с 01.01.2021 г. (первый отчет о КИК надо будет подать в 2022 г. за 2021 г.) Новые правила расчета инветприбыли при «перекидке» корпправ, равно как и новые условия пользования льготами, предусмотренными DTT, уже вступили в силу (с 23 мая)».

Кальницкая Ирина, партнер юридической фирмы GOLAW, руководитель практики налогового права, адвокат: «Новые налоговые правила не затронут малый бизнес или же только упростят ему жизнь»:

«Поддерживая глобальный тренд по деофшоризации и борьбе с выводом денег в низконалоговые юрисдикции, Украина наконец-то утвердила собственный пакет правил BEPS в Налоговом кодексе, который уже с 23 мая вступил в силу. Новые налоговые правила в большинстве случаев не затронут малого бизнеса, или же только упростят ему жизнь. Самые дискуссионные положения коснутся крупного бизнеса, структура которого затрагивает иностранные юрисдикции, а также средний бизнес, который работает с нерезидентами.

Что изменится?

Законом устанавливается ряд новых критериев для получения льгот по международным конвенциям, детализируется понятие бенефициарного собственника, а также водится критерий «деловой/основной цели сделки». Фактически уже с 23 мая 2020 года резидент должен будет увеличить свой доход на сумму операции или же не сможет получить льготу по международной конвенции, если основной целью сделки будет неуплата налога или же получение налоговых льгот. Важно помнить, что такие правила применяются только к операциям с нерезидентами, и факт отсутствия деловой цели операции должен доказываться налоговыми органами. Бизнес со своей стороны также должен подготовиться к таким спорам, заранее обосновав экономическую цель сделки с нерезидентом.

Позитивные нововведения.

Позитивной новеллой является введение возможности применять международную конвенцию не с непосредственным, а именно с бенефициарным собственником дохода (look thorough approach). Большинство конвенций содержит возможность использовать более низку ставку налога на репатриацию (10%/5%), чем налоговый кодекс (15%). Теперь, если ваш контрагент нерезидент не является бенефициарным собственником дохода, это не означает, что вам сразу же нужно платить налог по ставке 15%. Вполне возможно, что конвенция с реальным бенефициаром также содержит льготы по этому налогу, которыми теперь сможет воспользоваться бизнес.

Интересным и позитивным нововведением является введение процедуры взаимного согласования. Это означает, что если Вы считаете, что налоговая неправильно применила правила Международной конвенции, Вы можете это обжаловать в компетентный орган (Минфин), и после проведения консультаций с налоговыми органами другой страны Ваша жалоба может быть удовлетворена.

О чем стоит подумать заранее.

Разумеется, не все новшества являются позитивными. К примеру, новые правила налогообложения деятельности нерезидентов значительно усложняют возможность присутствия в Украине без постоянного представительства. При этом к постоянному представительству приравнивается резидент, который использует корпоративную почту нерезидента, ведет от его имени переговоры, заключает контракты. Закон упраздняет возможность продажи украинской недвижимости через продажу корпоративных прав компаний, включая иностранные компании. Теперь такая продажа будет облагаться налогами в Украине по ставке 15%.

Самыми «страшными» нововведениями являются правила КИК, которые вступят в силу с 1 января 2021 года (скорее всего, срок будет отложен). Правила предусматривают налогообложение в Украине нераспределенной прибыли иностранной компании. Нужно отметить, что данные правила имеют ряд исключений и не являются настолько негативными, как может показаться сначала. Мы рекомендуем международному бизнесу проанализировать свои структуры, возможно, избавиться от ненужных офшоров, и оценить, что будет для бизнеса выгоднее: администрировать КИК или же их ликвидировать/признать украинским офшором».

Эрик Найман — экономист, Управляющий партнер Capital Times, руководитель направления Wealth management: «Закон выгоден иностранным игрокам и усилит депрессию экономики»:

«Закон 1210 в первую очередь выгоден иностранным игрокам. Потому что они от него не пострадают. Соотвественно, тяжесть налогообложения увеличится на национальный бизнес. Прогнозирую, что после окончательного вступления в силу этого закона доля иностранного бизнеса увеличится в экономике Украине. Математика очень простая. Когда у вас есть сто единиц «бюджетного пирога», который кто-то должен наполнить, и когда одна часть бизнеса, а именно иностранного, не страдает, то соответственно, увеличивается налоговая нагрузка на другую часть — отечественную.

Какие я вижу риски в этом контексте для экономики в целом? Это торможение развития украинского национального бизнеса. На него будет увеличено налоговое давление. Естественно, много вопросов будет возникать у фискальных органов, полномочия которых этим законом расширяются. К сожалению, в условиях отсутствия реформ налоговой системы и судов, украинскому бизнесу искать какой-то защиты будет негде. Если иностранный бизнес пойдёт и пожалуется как минимум в посольство, то в какое посольство сможет обратиться украинский бизнесмен? Ни в какое. В таких условиях предоставлять новые и более широкие полномочия налоговым органам, это ещё больший минус.

Украинская экономика и без этого находится в депрессии. А этот закон, к сожалению, только углубляет эту депрессию. Поэтому я считаю, что в этот закон однозначно необходимо вносить поправки. Этот законопроект лежал на подписи у президента четыре месяца, поэтому уже это

подтверждает его дискуссионность по многим пунктам. Необходимо было давать не менее, чем 6-ти месячную отсрочку его вступления в силу хотя бы по отдельным нормам. А может и по всему законодательству, ведь это нелогично. Но у нас все делается по принципу «бегом-бегом». Не зря этот закон лоббировал МВФ. Поскольку он направлен в первую очередь на усиление фискализации украинской экономики. Хотя она и без этого была фискально перегружена.

Я бы все-таки советовал посмотреть кардинально по-новому на всю систему налогообложения. Потому что Украина в этой сфере только и делает, что постоянно латает дыры. И когда смотришь на это несчастное налоговое законодательство, то оно выглядит с «заплатками». Там «заплаточку» поставили, в другом месте залепили. Единой системы налогообложения вообще нет. И в результате с каждым новым налоговым «произведением» выигрывает иностранный бизнес. Потому что работает мощное лобби».

Тарас Козак — экономист, финансист, президент инвестиционной группы «Универ»: «Налоговик получил права ещё больше вас «всдрючить»:

«Закон 1210 — очень неоднозначный. Потому что с одной стороны он предоставляет преимущества честному бизнесу. Во всяком случае, согласно декларациям инициаторов закона, именно честный бизнес должен выиграть от этого закона. Возможно. Это не исключено. Но в наших реалиях — не факт. Плюс этим законом мы берём на себя обязательства по выполнению условий BEPS, по международным обязательствам, но с явным перебором. Мы берём на себя больше, чем некоторые страны ЕС. То есть мы спешим быть больше европейцами, чем сами европейцы. И это минус.

Помимо этого минуса в законе есть куча других негативных аспектов. Например, не совсем корректно прописано: что такое деловая цель бизнес-операции с нерезидентом. По сути это будет отдано на дискрецию коррупционным органам. ГФС остаётся таким коррупционным органом. И лечить его от коррупции нам предстоит ещё много и много лет. В то же время, именно этот «честный» налоговик будет определять: есть деловая цель или нет. В наших условиях это всегда превращается на то, что залазят в карман бизнеса. И только тогда и появится деловая цель. Во всяком случае, выглядит это именно так.

Если бы этот закон был принят в той же Польше, то его бы позитивно восприняли. Но в украинских условиях, при низких зарплатах налоговиков и в условиях преемственности политики в этих органах, — все эти инициативы будут ещё одним стимулом прятаться в тень. То есть, закон не даст преимущества честному бизнесу, в плане, что все сразу становятся честными. А нечестные сразу перестанут использовать разные схемы. Наоборот. Нечестные уйдут совсем в тень и не будут совсем платить налоги или вообще уйдут за границу.

В реалиях нашего законодательства нам и так сложно с инвестициями, нет кредитов даже по высокой цене, преимущества для «серости» давали возможность для выживания бизнеса. Это не хорошо с точки зрения справедливости и честности. Но это то, что мы имеем как данность и факт. И не можем закрывать глаза на то, что средний и малый бизнес у нас вообще не защищены. И тут ещё закон 1210, согласно которому налоговик получил права ещё больше вас «всдрючить». Поэтому этот закон воспринимаемся так негативно».

По сути, шагов со стороны государства навстречу отечественному бизнесу — нет. А вот иностранному — да. Все шаги для транснационального бизнеса — прекрасны. До сих пор не вводят налог на выведенный капитал. Ведь налог на выведенный капитал, который до сих пор не вводят, это было бы «серпом по яйцам» транснационального бизнеса. Потому что такой бизнес умеет эффективно платить налог на прибыль по ставке 3-4%, пусть 5%, не 18%. Плюс этот бизнес пользуется оффшорами, трансфертным ценообразованием. А если бы ввели налог на выведенный капитал, то они бы платили по ставке 18%. Платят же — максимум 5%. Вместо этого налога принимают закон 1210, который ещё больше играет на руку транснациональных компаний.