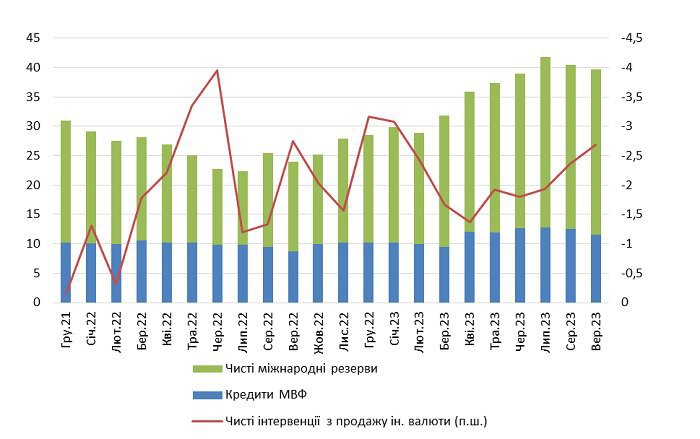

Пропонуємо розпочати аналіз із «не вчасності» моменту оголошення про перехід до нового режиму обмінного курсу. Критиками відмови від номінального якоря політики у вигляді обмінного курсу окрім фундаментальної неспроможності ринку до визначення курсу (про це трохи згодом) також використовується аргументація про те, що перехід здійснено у невдалий момент: наприкінці весни та влітку спред між готівковим та офіційним курсом був меншим, попереду важка зима, а фінансова підтримка західних партнерів під ризиком зменшення. Водночас в умовах війни, що триває, будь-який момент переходу до нового режиму не буде «оптимальним»: наприклад на початку літа інфляція як і її очікування хоча й уповільнювалась але перебували на двозначних рівнях. Загалом станом на початок осені макроекономічні передумови були прийнятними для такого переходу: інфляція стабілізувалась на рівні верхньої межі однознакового показника, інфляційні та девальваційні очікування суттєво зменшилися, обсяг міжнародних резервів був достатнім, спред між готівковим та офіційним курсом хоча й розширився, але перебував в прийнятних межах (менше 5%). Також став очевидним тренд щодо зростання тиску на міжнарододні резерви: інтервенції з чистого продажу зросли в 1.5 рази у порівнянні з початком весни. (граф. 1).

Графік 1 Міжнародні резерви та чисті інтервенції з продажу іноземної валюти Національним банком, млрд дол США

Джерело: НБУ

Тепер щодо фундаментальної неспроможності ринку до визначення курсу. Це не перший в монетарній історії України перехід від періоду фіксації обмінного курсу до його корекції або плавання (в тому чи іншому вигляді). Але на відміну від попередніх переходів, що були вимушеними корекціями під тиском обставин, ця корекція відбувається з позиції сили (обсяг міжнародних резервів є достатнім щоб абсорбувати надлишковий попит або спроби спекулятивних атак впродовж не тижнів, а місяців). Про це також свідчать перші публічні дані щодо обсягу інтервенцій. Публікація даних щодо результатів валютних інтервенцій за перший тиждень жовтня засвідчила, що після оголошення до переходу до більшої гнучкості обмінного курсу Національний банк продавав в середньому майже вдвічі більше валюти ніж робив це впродовж двох місяців до переходу (понад 200 млн дол США щоденно проти близько 100 млн дол США). Це доводить тезу про те, що центральний банк притримується оголошеного зобов’язання щодо продовження здійснення інтервенції з поглинання структурного дефіциту валюти на ринку (що залишатиметься наявним в умовах війни) та не дозволив котируванням зростати під впливом короткострокових девальваційних очікувань.

Зважаючи на суттєвий психологічний ефект відмови від фіксації обмінного курсу на учасників ринку (курс залишався фіксованим вже понад 1.5 року) результати першого тижня нового режиму можуть вважатися більше ніж прийнятним. Поступова нормалізація роботи міжбанківського сегменту ринку триватиме. Також не сталося «потрясіння» на готівковому сегменті валютного ринку оскільки Національний банк забезпечив достатню кількість каналів перетоку валюти з безготівкового в готівковий сегмент (зокрема можливість безготівкового придбання валюти фізичними особами як на строковий так і поточний рахунок в межах лімітів). Вже в короткостроковій перспективі адаптація учасників ринку та відмова від проголошеного зобов’язання щодо фіксованого курсу повинні дозволити Національному банку зменшити обсяги інтервенцій з чистого продажу валюти, а в середньостроковій перспективі дозволити економіці уникнути накопичення макроекономічних дисбалансів та підвищить стійкість до зовнішніх шоків.

Співавтор: Олександр Чопа, головний експерт Ради НБУ