Представник МВФ Джеррі Райс 30.10.14 повідомив, що: «Перегляд програми «Стенд-бай» очікується в середині листопада, оскільки економічна політика не може обговорюватись до формування нового уряду». Тому, за його словами, підсумки роботи з перегляду будуть представлені МВФ в кінці поточного - початку наступного року.

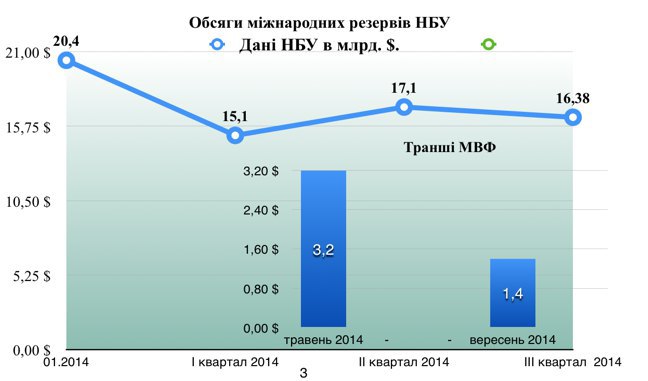

З 20 грудня в країнах Європи та США починається святкування Різдв’яних свят; в середньому, комісії, які перевіряють дотримання кредитних умов МВФ, перебувають в Києві не менше 2-3 тижнів; МВФ бажає домовлятись та узгоджувати позиції із сформованим новообраною ВР України Урядом, домовленості щодо розподілу посад у якому досі не досягнуті, так само як і не вирішене питання формування парламентської коаліції, більше того, станом на сьогодні офіційно не оприлюдені результати виборів. Всі вказані вище обставинисвідчать про те, що МВФ рішення про надання Україні чергового траншу в поточному році, а також розроблення програми співпраці на 2015 рік, навряд чи прийме. А, відповідно, і поповнення міжнародного (золото-валютного) резерву в поточному році в Україні не передбачається.

Підписаний 30.10.14 між Урядами України та Російської Федерації Зобов’язуючий протокол щодо умов постачання газу з РФ в Україну на період листопада 2014 до 31 березня 2015 року, визначив ціну на газ для України на цей період, а також погоджену суму боргу, яку необхідно погасити для початку постачання, на умовах передплати.

«Газпром» та НАК «Нафтогаз України» досягли згоди, що остання повинна погасити заборгованість в розмірі 3,1 млрд. доларів (за період листопад - грудень 2013 - 1,45 млрд доларів США; квітень, травень червень 2014 року - 1,65 млрд. доларів США), розрахунок базується на ціні 268, 5 долара США за 1000 кубів. Причому, п. 3.2 домовленості передбачено, що оплата 1,45 млрд. доларів є передумовою до реалізації положень п. 1.2.

Обсяги, які Україна планує закупити, - 2 мільярди кубометрів газу в листопаді і 2 мільярди кубометрів газу в грудні.

Таким чином у листопаді 2014 року: сума обов’язкового платежу «Газпрому» - 1,45 млрд. $; передплата за природній газ - 770 млн. доларів. У грудні 2014 року: сума обов’язкового платежу - 1,65 млрд. $; передплата за 770 млн. доларів.

Отже, орієнтовні витрати на придбання блакитного палива та погашення існуючої заборгованості за 2 останні місяці року складуть 4, 64 млрд. доларів США.

З яких джерел НАК «Нафтогаз України» покриє витрати на придбання у НБУ такого обсягу іноземної валюти?

Відповідно до Статуту НАК «Нафтогаз України» в редакції, що діяла до квітня 2014 року, розмір статутного капіталу Компанії становив 49 840 905 тис. грн., який був поділений на 49 840 905 простих акцій номінальною вартістю 1000 гривень.

Постановою Кабінету Міністрів України №93 від 09.04.14 статутний капітал Компанії збільшено на 6 млрд.грн. та він склав 55 840 905 тис. грн.,

У світовій практиці додаткова емісія акцій є одним із способів поповнення обігових коштів підприємства, однак, при цьому є ризики. Так при визначенні розміру додаткової емісії акцій, компанії повинні розуміти, чи відповідає номінальна вартість цих акцій майну та активам компанії, оскільки можуть мати місце випадки, коли при номінальній вартості акції в 1 грн. на ринку за неї можуть пропонувати не більше 50 коп., з урахуванням фінансових показників компанії - емітента.

Єдиним акціонером НАК «Нафтогаз України» є держава. А в ситуації коли Україна знаходиться на межі дефолту, немає вільних обігових коштів, викупити акції додаткової емісії свого підприємства він може тільки за рахунок подальших запозичень, кредитів або емісії.

Законом України «Про Державний бюджет України на 2014 рік» Кабінету Міністрів України надано право здійснювати випуск облігацій внутрішньої державної позики сумі 96.609.576 тис. гривень, з подальшим придбанням у державну власність в обмін на ці облігації акцій додаткової емісії ПАТ «НАК «Нафтогаз України», тобто, збільшивши статутний капітал в 3 рази, з 55, 84 млрд. грн. до 152, 45 млрд.грн.

Постановою Кабінету Міністрів України №302 від 04.08.14 статутний капітал НАК «Нафтогаз України» збільшено на 63 272 276 тис. гривень, шляхом випуску додаткових акцій; строк обігу ОВДП, за рахунок яких викуповуються цінні папери, до 10 років та відсоткова ставка доходу не вище 14,3 відсотка річних. Отримані кошти НАК «Нафтогаз України» зобов'язано використати для купівлі та резервування 3,1 млрд. доларів США на рахунку, відкритому у Національному банку.

Тобто, Держава, здійснює продаж ОВДП на 96,6 млрд. грн., які, зважаючи на «сталу практику 2014 року», купує Національний банк України, чим фактично кредитує Уряд, збільшує грошову базу, монетаризує дефіцит бюджету. Однак, статутний капітал НАКа, так само як і облігації внутрішньої державної позики, випускались номіналом в гривні, а розрахунок з «Газпромом» здійснюється у $.

Єдиним продавцем, який може задовольнити таку потребу в іноземній валюті, є Національний банк України, причому тільки за прямою угодою, оскільки самостійна участь НАК «Нафтогаз України» на міжбанківському валютному ринку, при такій потребі і з такою кількістю гривні, просто обвалить поточний курс гривні до небувалих раніше низин.

Отже маємо ситуацію, коли до кінця року тільки для задоволення потреб НАК «Нафтогаз України» НБУ потрібно 4, 64 млрд. доларів США. Додаймо до цього щоденні 5-7 мільйонні інтервенції «для визначення курсу», погашення заборгованості за облігаціями внутрішньої державної позики, випущеними у валюті на суму понад 600 млн. доларів. Разом - близько 6 млрд. $ США, які потрібні НБУ для задоволення очевидних потреб в поточному році.

При 16-ти мільярдному залишку на початку жовтня 2014 року, відсутності зовнішніх джерел поповнення, є цілком реалістичною картина, за якою на кінець 2014 року міжнародні резерви Національного банку України складуть близько 10 млрд. доларів США.

Крім цього, повернемось до питання розміщення облігацій внутрішньої державної позики на суму 96 млрд. грн.

На таку ж суму збільшується розмір Державного боргу.

Зазначені облігації розміщуються зі строком обігу 10 років під 14,3 річних, отже кожного року, тільки сплата доходу за ними становитиме близько 14 млрд. грн., а на 10 років - 140 млрд. грн.

Додамо до цієї суми тіло боргу в 96 млрд. грн., і отримуємо результат, за якого розміщення облігацій внутрішньої державної позики, для погашення заборгованості перед Газпромом обійдеться Державі в понад 240 млрд. грн. Якщо ж врахувати ще обсяг валюти, яка буде викуплена у НБУ в розмірі 4,6 млрд. доларів США (це кредитні кошти МВФ, які потрібно буде повертати, їх НБУ вже «надрукувати не зможе»), то тимчасове вирішення проблемних питань НАК «Нафтогаз України» тільки за орієнтовними розрахунками обійдеться Україні в 240 млрд. грн. та 4,6 млрд. доларів США.

Напрошується просте питання - навіщо Уряд робить ці багатоходові комбінації: випуск облігацій; їх продаж Національному банку України; поповнення статутного капіталу НАКа отриманими гривнями; купівля за ці гроші валюти з резервів НБУ?

Чи не було б значно простішим і логічнішим прийняття ними рішення про проведення прямого розрахунку з Газпромом резервами НБУ (ні для кого не секрет, що залучити валюту для цих цілей більше ніде). За такого сценарію можна було б уникнути бюджетних витрат, пов’язаних з розміщенням та обслуговуванням облігацій.

Чи зможе Держава компенсувати ці витрати за рахунок прибутків НАК «Нафтогаз України»? Навряд чи, оскільки 2 останніх фінансових роки Компанія завершує з багатомільярдними збитками.

Який вихід із ситуації, що склалась?

15.08.14 НАК «Нафтогаз України» акцептовано пропозицію ТОВ «Ернст енд Янг» на проведення оцінки вартості основних активів Компанії та підприємств, в яких її частка складає не менше 51% акцій.

Закон України «Про внесення змін до деяких законів України щодо реформування системи управління Єдиною газотранспортною системою України» від 14 серпня 2014 року внесено зміни до Закону України «Про засади функціонування ринку природного газу», та передбачено можливість створення спільного підприємства, яке виконуватиме функції оператора ГТС України, учасниками якого можуть бути Держава, у тому числі через ПАТ НАК «Нафтогаз України», а також юридична особа (юридичні особи), що належить та контролюється резидентами держав - членів Європейського Союзу, Сполучених Штатів Америки чи Енергетичного Співтовариства і є оператором системи транспортування газу

Тобто, протягом серпня 2014 року Уряд та Верховна Рада України, фактично, заклали фундамент механізму створення спільного підприємства з управління ГТС України.

Для того, щоб створити це підприємство, кожен з його засновників для формування статутного капіталу СП повинен буде передати в якості внеску певні матеріальні цінності. Зі сторони України, цими активами, скоріш за все, буде майно та майнові права НАК «Нафтогаз України», а для того, щоб внесок іншої сторони - учасника СП - був співрозмірним внеску України, в першу чергу і необхідно визначити дійсну ринкову вартість майна, належного НАК «Нафтогаз України», що вочевидь і зробить ТОВ «Ерст енд Янг», відома та авторитетна компанія, висновки якої будуть визнані на міжнародному рівні.

Що може бути внеском до статутного капіталу такого СП зі сторони міжнародного учасника? По великому рахунку, тільки грошові кошти, які необхідно буде направити на модернізацію існуючої ГТС.

А гроші - це інвестиції в економіку, що позитивно впливає на курс національної валюти, а в масштабах можливої вартості активів НАК «Нафтогаз України» ці інвестиції будуть значними.

У такому випадку, за умови передачі такому СП тільки активів існуючих підприємств, які входять в структуру НАК «Нафтогаз України», - весь існуючий пасив, в тому числі і кредитний портфель НАК «Нафтогазу України», залишиться на плечах Держави Україна.

При цьому, Уряд залишиться боржником перед кредитором, який придбав облігації внутрішньої державної позики, випущені на потреби, визначені Постановою Кабінету Міністрів України №302 від 04.08.14 (96 млрд. грн.), а також боржником перед МВФ за траншами, отриманими за системою stad-by, які пішли на поповнення міжнародних резервів НБУ та, в подальшому, були реалізовані НАК «Нафтогазу України».

З іншої сторони, за умови створення такого СП, в ідеалі, у Держави зникне необхідність у проведенні постійних дотацій, наданні кредитів та емісії акцій, які сьогодні систематично проводяться для підтримання НАК «Нафтогаз України», а, з часом, з’явиться право на отримання дивідендів з прибутку, отриманого від діяльності СП, яке буде повноцінним та самостійним учасником валютного ринку.

Це перспектива, яку потрібно втілювати в життя, оскільки станом на сьогодні, коли обсяги золото-валютних резервів НБУ поповнюються за рахунок кредитів, наданих Міжнародним валютним фондом, та які необхідно буде повертати, постійне дотування НАК «Нафтогаз України», продаж їй валюти в значних обсягах, додаткова емісія акцій за рахунок Бюджету, точніше позик, створює величезний дисбаланс економіки, який неминуче призведе до подальшого знецінення гривні, причому протягом найблищих 2-х місяців.

НАК «Нафтогаз України» повинен бути повноцінним, самостійним гравцем на валютному ринку, який для власних потреб (через обслуговуючий банк) купує та продає валюту на міжбанківському ринку, на ту суму виручки, яку він отримав за реалізований товар. Тільки за таких умов можливо говорити про баланс таких понять як товар/гроші, вони будуть урівноважувати одне одного. Необхідно припинити практику, за якої, якщо монополісту не вистачає коштів, Національний банк України їх йому «друкує».

Вихід НАК «Нафтогаз України» на міжбанківський валютний ринок похитне курс гривні, однак, при цьому продемонструє її реальну цінність. Штучне стримування курсу на рівні 12,95 грн./$, викликане парламентськими виборами, а також безпідставні заяви голови НБУ (зроблені 03.11.14) про середньо-зважений курс в 13 грн. за 1 $, - розвіяні вже сьогодні, коли торги на міжбанку проводяться за курсом 15,6 грн. за 1 $.

Україні необхідно припинити практику скерування залучених за кредитами МВФ коштів для оплати боргів, оскільки вони, в першу чергу, надаються для проведення реформ.

Продаж Національним банком України міжнародних резервів НАКу, на неконкурентній основі, несе не менші ризики, такі як: зменшення золото-валютних резервів, які повинні забезпечувати платоспроможність Держави, говорити про її фінансове здоров’я, а не забезпечувати діяльність однієї компанії.

Інвестиції в економіку України загалом та енергетичну (газотранспортну) сферу зокрема, за умови створення СП, яке виконуватиме функції Єдиного газотранспортного оператора в Україні, повинні сягнути десятків, якщо не сотень мільярдів доларів, що для нашої країни зараз життєво важливо та необхідно. Тому, варто не зволікати з реалізацією цього проекту, а втілити його на дійсно конкурентній основі.