По оценке европейских аналитиков, к примеру, в середине 2012 года Украина занимала 4-ую строчку (следом за Грецией, Аргентиной и Кипром) в рейтинге стран с наибольшей вероятностью дефолта. На мой взгляд, слишком пессимистический прогноз, в большей мере вызванный боязнью неизвестности (а я нисколько не сомневаюсь в том, что Украина в глазах европейцев – «дикая страна», где правят бал коррупция и бюрократия), чем пониманием экономической ситуации. Как иначе можно объяснить тот факт, что Украина с 40%-ным соотношением госдолга к ВВП в этом рейтинге оказалась выше, чем «финансово совсем больные» страны Европейского Союза?

Португалия (госдолг составляет 112% от ВВП) заняла в этом рейтинге 5-ую строчку вслед за Украиной, Испания (72%, но ситуация усугублена рекордным 22,6%-ным уровнем безработицы) – 11-ую, Италия (123%) – 12-ую.

Премьер-министр Николай Азаров, конечно же, не преминул опровергнуть прогнозы Виктора Андреевича, назвав их плодом «политических амбиций» и особенно налегая на тот факт, что до этого момента Украина всегда в срок рассчитывалась по своим финансовым обязательствам. Я согласен с ним в среднесрочной перспективе (3-5 лет), но опишу также те негативные тенденции, которые в долгосрочной перспективе «дотолкают» страну до неплатежеспособности, если вовремя не предпринять превентивных мер.

Текущее состояние государственных финансов

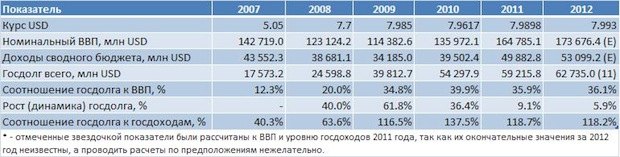

Исходя из данных, представленных в таблице, каждый из граждан Украины, и стар и млад, должен 1 380 долларов США. Не очень приятная картина, конечно, особенно учитывая тот факт, что средний годовой доход на душу населения по итогам 2011 года составляет порядка 3 600 долларов США. Следует, однако, заметить, что такие цифры в международной финансовой системе считаются относительно невысокими. Украинцам будет достаточно поработать на кредиторов без еды и питья 4,5 месяца, чтобы расплатиться по долгам государства. А вот грекам, к примеру, надо будет на таких же условиях работать почти 16 месяцев (соотношение госдолга к ВВП 132.4%); гражданам США (101.8%) и Бельгии (101.7%) – год, а немцам (82%, это при том, что экономика Германии является самой крупной и финансово стабильной в Евросоюзе) – 10 месяцев. Конечно, не совсем корректно сравнивать экономики развитых стран с украинской, они с разных планет, тем не менее, цифры говорят сами за себя.

Что касается платежного календаря Украины, то из соответствующей таблички видно, что государству в 2013 году будет необходимо выплатить $14.2 млрд., а в 2014 – $16.2 млрд. А это 28,5% и 32,4% от суммы государственных доходов за 2011 год. Конечно же, правительство не станет выделять третью часть всех своих доходов по сводному бюджету на погашение долгов, поэтому для погашения старых кредитов будут привлечены новые. Отмечу также тот факт, что наша страна в 2013 году отдаст порядка 2.5% своего ВВП на проценты из-за государственных долгов, а средневзвешенная процентная ставка по государственным заимствованиям, судя по соотношению процентных выплат к госдолгу, составляет около 7%.

Угрозы и перспективы

Янукович звонит в МВФ:

- Алло, это Международный Валютный Фонд?

- Да!

- Вы обещали перевести деньги.

- Переводим, деньги - это "mоnеу".

Виктор Ющенко, между тем, совершенно прав, называя главной проблемой для украинского правительства финансовую изоляцию, отсутствие полноценного доступа к международным рынкам капитала. Украинское правительство, надо сказать, само спровоцировало эту ситуацию, не сумев договориться с МВФ о дальнейшем финансировании по программе stand-by, и оттолкнув от себя международных лидеров и инвесторов политическим преследованием оппозиции.

У нас сегодня первая проблема - финансовая изоляция. В Украине не работает ни одна международная финансовая программа, а это - "желтая карточка". То есть еще не выгоняют с поля, но уже серьезное предупреждение

— Виктор Ющенко

В результате Украина потеряла дешевый источник ресурсов (3,5% годовых – процентная ставка МВФ для нашей страны) и была вынуждена заимствовать деньги под 7,95% на внешнем рынке и от 9,0% до 15,0% - на внутреннем. Мы уже отмечали в предыдущем разделе, что в 2013-14 годах Украине понадобится частичное или полное рефинансирование долгов. В случае если в этот самый момент ни внешний, ни внутренний рынки капитала не смогут или не захотят выделить необходимую сумму, то страну может ожидать технический дефолт. Однако я считаю этот вариант маловероятным: если на международных финансовых рынках начнут заканчиваться деньги, мировая экономическая система рухнет раньше украинской. На мой взгляд, при самом худшем раскладе это чревато лишь более высокой стоимостью заемных денег.

Не менее значимым риском для государственных финансов является и валютный. 38.2% от общей суммы государственного долга (24.0 млрд. дол. США) необходимо погашать в долларах США. С помощью нехитрых расчетов можно понять, что увеличение стоимости доллара на 50 украинских копеек влечет за собой рост соотношения госдолга к ВВП на 0.8%. То есть если вдруг курс доллара США поднимется до 10.0 грн, то нынешние 36.1% «легким движением руки» превратятся в 39.6%. И это без учета аналогичного перерасчета по другим валютам, ведь они обычно привязаны к курсу доллара. Именно поэтому правительство должно делать все необходимое, чтобы удержать курс доллара США в приемлемых для страны рамках. В своих расчетах для международных инвесторов Министерство финансов Украины использовало курс 8.1 грн/дол. США на 2012 год и 8.4 грн/дол. США на 2013-14 гг.

Я не буду рассматривать здесь вопрос о вероятности девальвации гривны, но хотелось бы сказать еще пару слов о внешнеторговом и бюджетном дефицитах Украины.

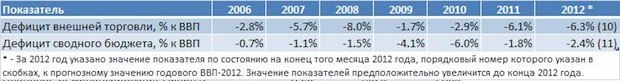

Внешнеторговый дефицит (превышение импорта над экспортом) вымывает из страны иностранную валюту, усиливая девальвационные процессы, и принуждает правительственные институты привлекать кредиты в иностранной валюте (чтобы пополнить запас иностранной валюты в экономике, грубо говоря, профинансировать импорт), увеличивая валютные риски. Статистика по дефициту внешней торговли товарами, приведенная в таблице, очень неприятна. Дефицит государственного бюджета является главной причиной потребности правительства в новых кредитах (помимо тех, что приходится рефинансировать).

Не очень страшно, когда размер дефицита бюджета параллелен росту ВВП – в этом случае, несмотря на рост госдолга, его соотношение к доходам (ВВП) страны останется примерно на том же уровне (страны Евросоюза считают приемлемым 3.0% бюджетного дефицита). Статистика по дефициту сводного бюджета Украины приведена в таблице. Хороший результат 2011 года следует считать удачей – Украину «вытянул» хороший урожай в сельскохозяйственном секторе, а тут год на год не приходится. Еще стоит заметить, что, судя по месячной динамике предыдущих лет, текущий дефицит сводного бюджета в 2.4% от ВВП имеет все шансы к концу года вырасти в 2, а то и в 3 раза по результатам года. Преломление негативной статистики по этим двум показателям – основная задача и вызов для украинского правительства в 2013 и последующих годах.

А что у нас по другую сторону баррикад? Как это ни парадоксально, но основным доводом за то, что Украина сумеет со временем выбраться из-под долгового бремени, которое она сейчас несет, является именно ее недоразвитость. Шутка ли, уже пошел 22-ой год украинской независимости, а экономика Украины до сих пор не смогла выйти на уровень производства советских времен. По результатам 2011 года ВВП Украины составил всего лишь 69.2% по сравнению с уровнем 1990 года, то есть вся страна за 2011 год произвела товаров и услуг на 30.8% меньше, чем в 1990 году! Конечно, не малую роль в этом сыграл и мировой финансовый кризис, в результате которого экономика страны сократилась на 15.1% в 2009 году и не показала ожидаемого уровня роста в 2008, 2010 и 2011 годах. Тем не менее факт остается фактом. Украина может и должна больше и эффективнее работать и производить.

Давайте еще раз взглянем на таблицу о динамике государственного долга и обратим внимание на такой факт: несмотря на то, что государственный долг Украины за 2011 год вырос на 9.1%, соотношение госдолга к ВВП уменьшилось с 39.9% до 35.9%. Не трудно догадаться, что произошло это за счет существенного роста ВВП, вклад в который внесли как инфляция (+4.6%), так и рост производства (промышленное – на 7.6%, сельскохозяйственное – на 19.9%). Аналогичный сценарий будет наиболее вероятным для страны при условии успешного решения описанных выше структурных угроз (удержание курса доллара, снижение импорта и увеличение экспорта, сбалансированный бюджет). В таком случае увеличение ВВП страны потянет за собой увеличение государственных доходов (в результате чего правительство сможет расплатиться с долгами, а не рефинансировать их), и параллельно будет снижать долговую нагрузку на национальных доходах. Но роста экономики, конечно же, прежде нужно достигнуть, и в этом деле велика роль государства как регулятора экономики.

Вывод: Я считаю, что Украине не грозит дефолт ближайшие пять лет. Нет серьезных предпосылок думать, что страна будет набирать долги темпами, которые приведут к неплатежеспособности ранее этого срока. Тем не менее, стоит не упускать из виду, что граница устойчивости украинской экономики существенно ниже, чем у развитых стран – за счет недоразвитости промышленности и высоких процентных ставок я бы оценил критическую массу долга, после которой страна может оказаться не в состоянии обслуживать свои долги, в 70% от ВВП. Украина, однако, движется в сторону дефолта, и это факт. Дефициты платежного баланса и бюджета весьма красноречивы. Без структурных глубоких экономических реформ, направленных на повышение конкурентоспособности и объема промышленного и технологического секторов, а также без тактически выверенного администрирования сегментов национальной экономики, переломить негативные тенденции в государственных финансах представляется невозможным.