Таке новітнє явище для української банківської та фінансової систем діяло паралельно зі зрозумілими офіційним, міжбанківським та курсом на чорному ринку. Навіщо, для яких операцій та де в повсякденному житті населення чи діяльності суб’єктів господарювання цей курс застосовується, не розумів ніхто.

Регулятор пропонував свою версію відповіді на це питання: «Уповноважені банки можуть використовувати цей показник як курсовий орієнтир під час установлення курсів купівлі – продажу іноземних валют у касі з відхиленням до 5 відсотків».

Формулювання неоднозначне: «можуть використовувати як курсовий орієнтир», а можуть і не використовувати – це не імперативна норма, а поняття, яке дає можливість вчиняти інакше.

ГО «Публічний аудит» у своїх дослідженнях неодноразово зазначало: якщо Національний банк України хоче встановлювати середньозважений курс гривні до іншої іноземної валюти, який принаймні відповідає мінімальним ринковим реаліям, достатньо використовувати значення купівлі та продажу валюти на міжбанківському валютному ринку, де обсяг операцій більший за обсяги валютних аукціонів, які проводить регулятор. Пошук же ефемерного показника через продаж долара з порожніх міжнародних резервів за курсом, що менший за міжбанківський, – економічно недоцільний, недієвий. Тому ГО «Публічний аудит» пропонувало цю практику припинити.

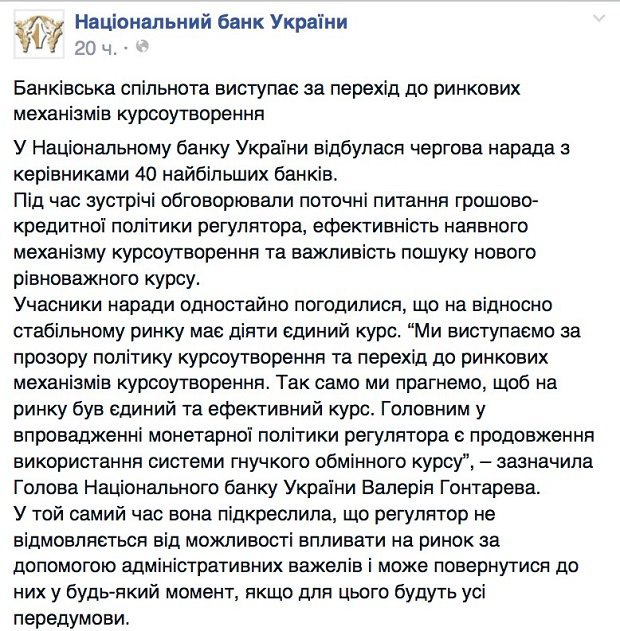

Судячи з усього, в Нацбанку також більше не могли обґрунтовувати цінність та користь від такого механізму курсоутворення, оскільки 2 лютого оприлюднили повідомлення, в якому, начебто, погодилися з банкірами про необхідність функціонування в Україні єдиного ефективного курсу:

Припинення практики встановлення середньозваженого курсу за допомогою аукціонів може бути пов’язане з банальною відсутністю в регулятора засобів для цього, адже міжнародні резерви в поточному році черговими траншами міжнародної допомоги не поповнювали. Цілком ймовірно, на початок лютого цього року резерви становитимуть менше $7 млрд.

Хочеться сподіватись, що «єдиний ефективний курс», як це визначає НБУ, не стане новим поняттям із запровадженням ще цікавішого механізму. У будь-якому випадку, відмова від такого інструмента для встановлення курсу, як аукціон, а також від поняття індикативного курсу є позитивною тенденцією для фінансового та банківського секторів Держави.

Однак виникає закономірне запитання: чого коштували Державі такі експерименти та хто за них відповість?

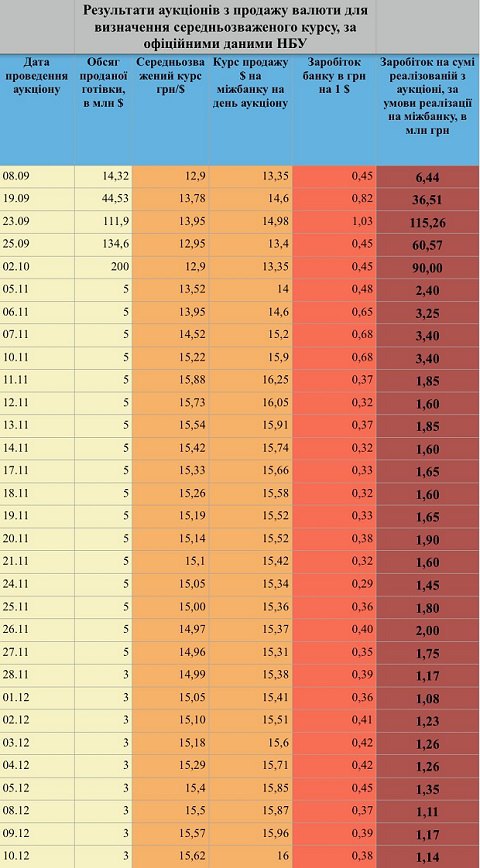

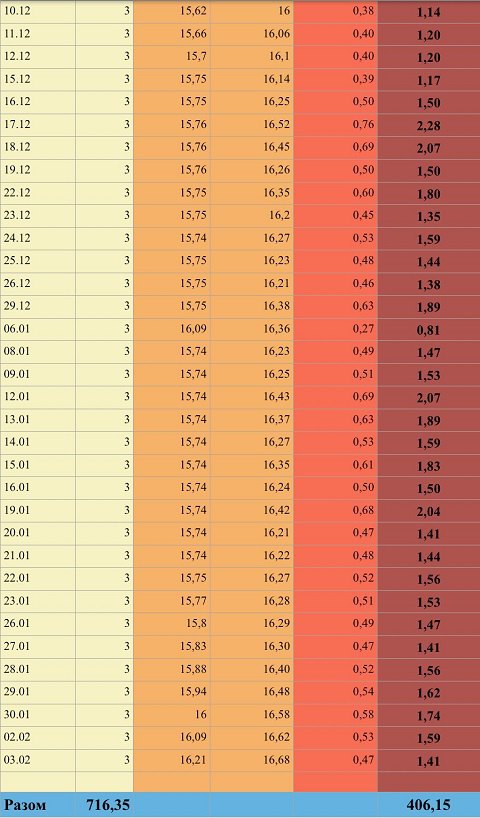

Відповідь принаймні на одне з цих запитань можна знайти в нижченаведеній таблиці:

Таким чином, на визначення курсу, нежиттєздатність якого була очевидна всім учасникам ринку і лише через півроку з моменту запровадження стала очевидною регулятору, витрачено понад $700 млн.

Продаючи придбану в НБУ на аукціонах валюту на міжбанківському ринку, банківські установи лише як посередники, могли, а можливо, й заробили понад 400 млн грн.

Якщо ж ця валюта потрапляла на готівковий ринок або реалізовувалася клієнтам банків усередині установи за реальним курсом, дохід осіб склав не менше, ніж 1,2 млрд грн (за основу для розрахунку взято середній статистичний показник різниці курсу продажу валюти на міжбанківському валютному ринку та готівковому ринку, який у зазначений період становив близько 1,2 грн).