На мою думку, в тому що інфляційні цілі не були досягнуті впродовж 2017-2018 років, і не відомо чи буде досягнута ціль в цьому році (інфляційна ціль 5%, прогноз НБУ - 6,3%), провини Національного банку небагато. Для мене найбільш важливо найти “золоту середину”, коли НБУ виконує комплексно всі 3 цілі (цінова стабільність, фінансова стабільність та сприяння економічному зростанню), які стоять перед НБУ згідно чинного законодавства. Бо всі мають розуміти, чим вища облікова, тим нижча інфляція та темпи зростання ВВП і навпаки. Я думаю, що кожен із нас погодиться, що краще інфляція 7%, але темпи зростання ВВП 8-10%.

На жаль, темпи економічного зростання в нашій державі на сьогодні в більшій мірі стримуються структурними обмеженнями. Але роль НБУ і дуже жорстка монетарна політика (на сьогодні ми маємо одну із найбільших у світі облікових ставок після Аргентини (58,0%), Венесуели (27,8%), недалеко від нас Туреччина (16,5%), Гана (16%), та Єгипет (13,3%)) також відображається на темпах економічного зростання та кредитуванні.

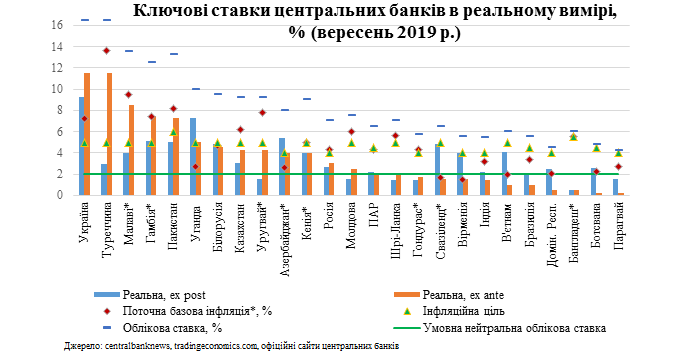

Як правило критика експертів та аналітиків щодо необґрунтованої жорсткості монетарної політики та недостатньої швидкості зниження облікової ставки базуються швидше на відчуттях та інтуїції ніж на аналізі монетарних умов в Україні в реальному вимірі та їх співставленні з іншими країнами. Спробуємо усунути наявну прогалину.

У своєму останньому інфляційному звіті (липень 2019) Національний банк визначав реальну облікову в двох вимірах:

• Реальна облікова ставка ex post (дефльована на фактичну річну базову інфляцію (компонент інфляції на який монетарна політика має найбільший вплив)

• Реальна облікова ставка ex ante (дефльована на очікування фінансових аналітиків щодо інфляції через 12 місяців).

З метою співставлення ключових ставок (в реальному вимірі) центральних банків інших країн з Україною, по відношенню до цих країн було застосовано схожий підхід з наступними відмінностями:

• При розрахунку реальної облікової ставки ex post у разі відсутності даних щодо річної базової інфляції використано дані ІСЦ (відповідні країни позначено *);

• При розрахунку реальної облікової ставки ex ante використано інфляційні цілі центральних банків.

Результати розрахунків у графічному вигляді:

Примітки: нейтральна облікова ставка – реальна процентна ставка, що відповідає стану економіки, в якому ВВП перебуває на потенційному, а інфляція на цільовому рівні після вичерпання ефектів усіх циклічних шоків. За перебування фактичної процентної ставки на нейтральному рівні монетарна політика не чинить ні інфляційного, ні дефляційного тиску. Це неспостережний показник, який потребує оцінювання.

З метою спрощення співставлення монетарних умов у різних країн умовна нейтральна облікова ставка визначена на рівні 2%. Хоча нейтральні облікові ставки для різних країн та в різні періоди часу можуть суттєво коливатися, близькість інфляційних цілей (4%-6%) для країн, що порівнюються дозволяє зробити таке узагальнення.

Загальне правило: чим сильніше (>) інфляція ( її прогноз) відхиляється від інфляційної цілі тим жорсткішими (>2%) мають бути монетарні умови (ключова ставка в реальному вимірі) та навпаки.

Відповідно до цього підходу Національний банк дотримується найжорсткішої монетарної політики серед всіх країн із схожими інфляційними цілями та поточним рівнем інфляційного тиску (базової інфляції) – в схожих країнах (Малаві, Пакистан, Гамбія, Казахстан, Уругвай, Молдова, Шрі-Ланка) рівень облікової ставки не перевищує 13.5% (в Україні 16.5%). На жаль під час робочих зустрічей я не побачив від доповідачів монетарного блоку НБУ переконливих обґрунтувань необхідності підтримувати такий високий рівень облікової ставки, на конкретних розрахунках, моделях. На мою думку, на сьогодні вплив професійного судження в процесі встановлення рівня облікової ставки в Україні є вирішальним.

Сьогоднішня ситуація нагадує мені 2017 рік, лише з точністю до навпаки: тоді реакція НБУ (ужорсточення монетарної політики) на інфляційний шок початку 2017 року, на мою думку, відбулась із запізнення близько 2-х кварталів. Це призвело до необхідності більш жорсткої монетарної політики впродовж 2018 року. І зараз, в другій половині 2019 року НБУ продовжує дотримуватись невиправдано жорсткої монетарної політики – з початку року облікова ставка знизилась лише на 1,5% в. п. до 16,5% (перевищує інфляцію більше ніж в 2 рази).

Така жорсткість монетарної політики залишається одним із чинників:

1) Диспропорцій на фінансову ринку та уповільненню темпів економічного зростання. Банківська система відірвана від потреб економіки. Пріоритетним напрямком розміщення ресурсів для банків в 2017-2019 роках стало вкладення коштів у депозитні сертифікати НБУ, ОВДП та споживче кредитування.

2) Високих процентних ставок, які залежать від облікової ставки, та жорсткі вимоги до оцінки банками кредитного ризику за активними операціями стримують нарощення кредитування корпоративного сектору (приблизно -4,5% за перше півріччя) та демотивують банки до його кредитування.

3) Інтенсивного зростання споживчого кредитування (більше 30% у минулому році і високі темпи спостерігаються цьому році). Воно цікавіше для банків через більш високу маржинальність. Але це консервує бідність і посилює ризики фінансової стабільності через можливі неплатежі позичальників у перспективі. Крім того споживче кредитування це як правило фінансування імпорту який тисне на і без того від’ємне сальдо торгівельного балансу, що в перспективі може негативно впливати на курс гривні. Споживче кредитування - виклик соціальній політиці держави (кредитуються в основному малозабезпечені громадяни). Безглуздо намагатися боротися з бідністю, збільшувати мінімальну зарплату, якщо вони направляються на погашення кредитів та космічних відсотків. Реальна бідність і соціальна напруженість будуть тільки рости.

Більше того, відсутність стимулів для кредитування реального сектору економіки, МСП, жорсткі вимоги 351 постанови НБУ призвели до того, що фінансова глибина нашої економіки є меншої 20% (співвідношення реально працюючих кредитів до ВВП) протягом останніх 5 років.

Значного припливу спекулятивного капіталу нерезидентів. Ці вкладення сьогодні в більшій мірі довгострокові, але що буде, коли цей капітал за будь яку ціну буде виходити з ринку? Це буде великий виклик макрофінансовій стабільності держави. Далі, по ОВДП дохідність в першому півріччі була 17%-18%, на сьогодні 14%-15%. В цьому році в бюджеті передбачено більше 48,3% від планових доходів державного бюджету на обслуговування боргу.

У зв’язку з такою бюджетною політикою, ця цифра буде лише збільшуватися, Мінфін вже кілька разів переглядав витрати на погашення і обслуговування держборгу у бік збільшення. Де наша узгодженість бюджетної та монетарної політики держави, яка має бути направлена на мінімізацію бюджетних витрат на обслуговування боргу, а не навпаки, як сьогодні ми спостерігаємо.

Також слід відзначити, що незважаючи на високий рівень облікової ставки НБУ та процентних ставок банків по депозитах, депозити в банках зростають повільно. Доходи населення в минулому році зросли на 17%, а строкові вклади фізичних осіб у першому півріччі 2019 року зменшилися на 0,8% (треба відмітити збільшення вкладів до запитання фізосіб більш як на 10%). Тобто, позитивний вплив високої облікової ставки на інфляцію є обмеженим. Більше того, високий рівень облікової ставки автоматично збільшує дохідність ОВДП, тому населення і бізнес сьогодні направляють свої заощадження в цей сегмент (чиста дохідність (за вирахуванням податків) по валютним ОВДП приблизно в 2 рази більше ніж по валютним депозитам, а по гривневим інструментам приблизно в 1,5 рази). НБУ потрібно розібратися чому так і вийти, зокрема, з ініціативою відміни податку на депозити фізичних осіб, збільшення гарантійної суми компенсації вкладникам банків за рахунок ФГВФО і т.д.

Я розумію, що жорсткі монетарні умови є наслідком незавершеності структурних реформ в державі, високого рівня невизначеності, неможливості обслуговування зовнішнього боргу без скорочення ЗВР в умовах відсутності співпраці з МФО, необхідності досягнення інфляційних цілей і т.д. Але, на мою думку, НБУ міг би пришвидшити процес пом’якшення монетарної політики вже до кінця 2019 року, що спряло б активізації кредитування та пришвидшенню економічного зростання в середньостроковій перспективі.