Переважна більшість проінфляційних чинників в Україні носить структурний характер (тобто є обумовленою зростанням вартості витрат). Зокрема послуги електропостачання зросли на 64% в річному вимірі, а девальвація гривні за рік склала 12%.

Також відносно високе зростання цін (понад 10%) зафіксовано на вершкове масло, хліб, фрукти, паливо та послуги автотранспорту, медичні послуги та ліки, послуги освіти, послуги харчування та проживання.

Натомість зниження рівня цін (на річному горизонті) зафіксовано на яйця, овочі, олію, цукор, м’ясо, одяг та взуття, побутову техніку, послуги відпочинку.

Незважаючи на додаткові структурні чинники інфляції, загальний її рівень залишається нижчим як минулорічних прогнозів НБУ, опублікованих в період складання проекту державного бюджету на 2024 р. (10,3%), так і прогнозів НБУ від квітня 2024 р (8,4%).

Перманентна помилковість інфляційних прогнозів вже стала аксіомою і свідчить про наявність системних прогалин в питанні підготовки економічних прогнозів. Модельний апарат НБУ потребує реформування і адаптації до нових економічних умов. В практику роботи потрібно впровадити моделі для прогнозування структурної інфляції, оскільки наявний модельний інструментарій НБУ включає лише моделі для прогнозування інфляції попиту, які є малоефективними в умовах пригніченого попиту.

Низька якість інфляційних прогнозів НБУ та недооцінка факторів інфляції ставлять під сумнів усю адекватність національної монетарної політики 2023-2024 рр., адже помилкові інфляційні прогнози були закладені в проспекти змін облікової ставки НБУ.

В липні облікова ставка НБУ становить 13% річних, що в реальному вимірі (за мінусом інфляції) кількаразово перевищує темпи реального ВВП і фактичної поточної інфляції. Це дестимулює спрямування коштів у відновлення економічної активності, однак майже не здійснює контрінфляційного ефекту.

Справа в тому, що коли інфляція генерується зростанням вартості витрат, то її перенесення на ціни реалізації є неминучим, якою б високою не була ключова процентна ставка НБУ. Це пов’язане з тим, що вартість витрат є складовою рентабельності виробництва, без позитивного значення якої ринкове ведення бізнесу є просто неможливим.

В травні-липні 2024 р. додатковим проінфляційним чинником стала девальвація обмінного курсу гривні, яка посилилась внаслідок помилкових дій НБУ з поспішної лібералізації валютного ринку (запровадження гнучкого курсоутворення та скасування ряду валютних обмежень). За травень-липень середній обмінний курс девальвував на 4,2% відносно долара США, однак це не знизило валютний попит. За останні 3 місяці населення викупило 3,1 млрд. дол. іноземної валюти, а з початку року – 6,4 млрд. дол., що складає майже 40% отриманої за цей період зовнішньої допомоги! Валютну паніку поки що вдається вгамувати інтенсивними валютними інтервенціями НБУ – по 140-150 млн. дол. на день або по 3 млрд.дол. на місяць.

Потенційно значні інфляційні ризики зберігаються з боку фіскального дефіциту. Поточний фіскальний дефіцит досягає 23% ВВП за плинний рік (без врахування грантів). Однак, на даний момент вплив фіскального дефіциту на ріст цін є обмеженим, оскільки його розмір становить лише 2/3 від втрат номінального ВВП порівняно з довоєнним періодом. Також «фіскальну інфляцію» стримує той факт, що близько 50% державних витрат спрямовуються на оборонні потреби, які переважно не впливають на активізацію попиту.

Подальші перспективи інфляції визначатимуться як проінфляційними, так і контрінфляційними факторами. Низький споживчий попит та структурний характер інфляції стримуватимуть розкручування цінової спіралі. Водночас підвищення тарифів на електроенергію, значний фіскальний дефіцит, потенційні ризики девальвації гривні залишаються вагомими проінфляційними чинниками.

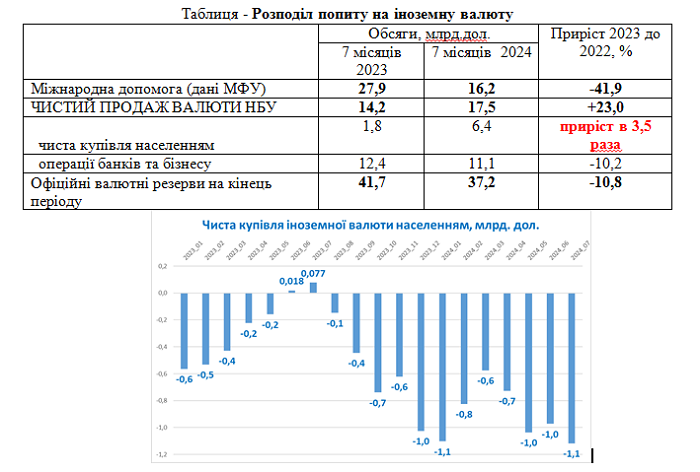

Про ситуацію на валютному ринку (липень 2024 р.). За 7 місяців 2024 р. НБУ провів чистих валютних інтервенцій на суму 17,5 млрд.дол. (за 7 місяців минулого року було витрачено 14,2 млрд. дол.). Тобто НБУ провів інтервенцій на суму, що перевищувала притік міжнародної допомоги, в результаті чого офіційні валютні резерви знизилися (з 40,5 млрд. дол. на початку року до 37,2 млрд. дол. станом на 01.08.2024).

Основну частину підвищення валютного попиту формує купівля іноземної валюти населенням. За січень-липень 2024 р. населення викупило 6,4 млрд. дол. готівкової та безготівкової іноземної валюти (за січень-липень минулого року - було викуплено лише 1,8 млрд. дол. іноземної валюти, в 4 рази менше!).

У січні-липні 2024 року до держбюджету надійшло 16,2 млрд дол. зовнішньої допомоги.

Таким чином, можна констатувати, що в 2024 р. 39,2% зовнішньої допомоги було викуплено населенням в безготівкову та готівкову іноземну валюту. За 7 місяців минулого року аналогічний коефіцієнт становив лише 6,5%.

Валютний тиск значно посилився внаслідок комбінації трьох факторів:

1) відмова НБУ від режиму фіксованого обмінного курсу (з жовтня 2023 р.);

2) масштабне скасування НБУ валютних обмежень (з травня 2024 р.);

3) збільшення попиту на імпортне енергетичне обладнання внаслідок обстрілів енергетичної інфраструктури країни.

Отже, збереження жорстких монетарних умов стримує залучення позикових коштів банків у реалізацію інвестиційних проектів та створення робочих місць, стримує повернення біженців та перспективи відновлення. Ресурси банківської системи, її посередницька активність повинні відігравати адекватну роль у підтримці воєнної економіки. Нижча облікова ставка та більша доступність позикових коштів для виробників могли б сприяти покращенню зовнішньоторговельного сальдо, що також знизило б валютні ризики. Натомість, політика НБУ продовжує завдавати деструктивних шоків реальному сектору економіки, і лише достатній обсяг зовнішньої фінансової підтримки утримує економіку від сповзання у стан економічної кризи та валютної дестабілізації.