Глобализация и экспортно-ориентированный рост

Каждый из этих и многих других факторов сыграл свою роль. Однако среди специалистов, которые рассматривают кризис через призму международных платёжных балансов, сформировался определённый консенсус по этому вопросу. Похоже, что им удалось вычленить основополагающие факторы, которые и привели напрямую к финансовому, а затем и экономическому кризису – международные дисбалансы в торговле и потоках капитала.

Глобализация, резко ускорившаяся в последние 20 лет, создала в современном мире уникальные условия, каких никогда не было до сегодняшнего дня. Бурное развитие транспортных и коммуникационных технологий, по сути, уравняло внешнюю торговлю с внутренней. Стала возможной уникальная для наших дней модель развития, когда опорой экономического роста является не внутренний, а зарубежный потребитель. Целые страны превращаются в производственные площадки для других стран. Ярчайшим примером этого является современный Китай, в котором инвестиции занимают в ВВП большую долю, чем внутреннее потребление. Понятно, что такие масштабные инвестиции не могут делаться из расчёта на такое угнетённое потребление, их доходность прямо или косвенно завязана на зарубежный спрос.

Поддержание этой экономической модели требует решения следующей задачи – как обеспечить своим производителям стабильно высокую конкурентоспособность на внешних рынках? Ведь эта конкурентоспособность является краеугольным камнем всей модели, без неё не получится продавать достаточно продукции за рубеж, а, значит, спросом со стороны иностранного потребителя воспользуется кто-нибудь другой. Одним из столпов такого решения является удержание курса валюты от роста.

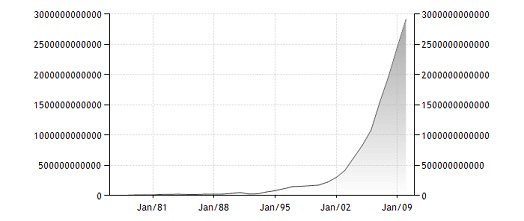

Чтобы удерживать от ревальвации курс валюты, необходимо постоянно наращивать золотовалютные резервы. В Китае – самой большой из экономик, следующих экспортно-ориентированной модели развития, – это привело к разрастанию резервов до астрономической суммы в почти $3 трлн, что равно примерно 40% китайского ВВП.

В результате такой курсовой политики, Китаю удалось длительное время сохранять конкурентоспособность своих производителей на высоком уровне. Однако, постоянное накопление резервов требовало от Народного Банка Китая (НБК) постоянной скупки долларовых активов. Поскольку золотовалютные резервы можно держать только в безопасных активах, скупались, в основном, американские гособлигации на вторичном рынке в США – у банков и других финансовых компаний, которые обычно держат эти бумаги. Таким образом, финансовая система США стала получать постоянный мощный приток капитала.

Как показывают результаты последних исследований экономистов, этот приток исказил поведение долгосрочных процентных ставок в США – из-за гораздо большего, чем было бы в нормальной ситуации, предложения капитала, процентные ставки оказались слишком низкими на протяжении длительного периода. Также исказилась связь между ними и краткосрочными процентными ставками, с помощью которых Федерельная Резервная Система США (ФРС) проводит свою монетарную политику. Долгосрочные процентные ставки слабее чем обычно реагировали на рост краткосрочных ставок, и ситуация вышла из-под контроля ФРС.

Я присутствовал на совещаниях, где ни минуты не было уделено помощи клиентам. Говорили исключительно о том, как вытянуть из них как можно больше денег.

— Грег Смит, бывший исполнительный директор Goldman Sachs

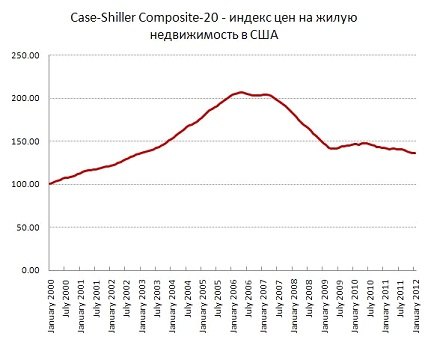

Из-за слишком низких долгосрочных процентных ставок – а для ипотечного кредитования важны именно они – в США начался бум ипотечного кредитования. Подстёгиваемые кредитным спросом, цены на недвижимость пошли в рост. Стандарты кредитования стали резко ухудшаться – конкуренция подстёгивала банки к выдаче всё более рисковых займов, тем более, что растущие цены на недвижимость, как казалось, давали прекрасный залог по этим займам. Дешёвый кредит и растущие цены также способствовали спекуляциям, что раздувало цены ещё больше.

К концу 2005-го рост исчерпал себя и пузырь лопнул. Около полутора лет цены, в среднем, стагнировали, после чего начали падать – и продолжают до сих пор. К настоящему моменту, измеряющий их индекс Кейса-Шиллера сократился на треть от пика рынка.

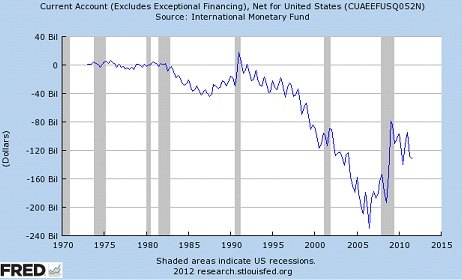

Вторым эффектом притока капитала в США стало ухудшение баланса торговли и текущего счёта. Дешёвый кредит делал потребление более доступным, а постоянно растущие цены на недвижимость (составляющую основной актив американских домохозяйств) давали американским гражданам ощущение богатства, что также способствовало высокой потребительской активности. Норма сбережений американцев стала отрицательный – они потребляли больше, чем сберегали. Гигантским дополнительным фактором стали войны в Афганистане и Ираке, финансирование которых покрывалось большим дефицитом госбюджета. В результате, к 2006 году отрицательный баланс текущего счёта почти достиг угрожающих -7% ВВП.

В США последние два президента увеличили госдолг в два раза. Когда Билл Клинтон уходил из Белого дома, дефицита бюджета не было, а госдолг оставался на уровне $6 трлн или 60% ВВП. Пришедший ему на смену Джордж Буш-младший c 2002 по 2009 годы потратил дополнительно почти $5 трлн.

— Олег Устенко, исполнительный директор Международного фонда Блейзера

Финансовый кризис и Великая Рецессия

Схлопыванье пузыря на рынке американской недвижимости изменило ситуацию. Прекратившийся – а, местами,и превратившийся уже в обвал – рост цен снизил эффект богатства, способствовавший перепотреблению американцев. Баланс текущего счёта стал улучшаться, а домохозяйства – переходить от наращивания закредитованности к её сокращению.

Однако, главный катализатор этих процессов случился позже. Финансовые организации Америки – банки, инвестбанки, финансовые компании и др. – играли на росте цен на недвижимость не меньше рядовых граждан. Просто делали они это не напрямую, а через связанные с этим сектором ценные бумаги. В результате, после лопанья пузыря финансовый сектор начал нести всё большие потери по этим бумагам. Первой крупной институцией, обанкротившейся в результате падения цен на недвижимость, стал инвестиционный банк Bear Sterns. С этим удалось более-менее совладать. Однако, следующее банкротство – коллапс инвестбанка Lehman Brothers – cтало настоящей катастрофой и спровоцировало финансовый кризис в мировом масштабе. Финансовый кризис, в свою очередь, вылился в общемировое падение ВВП и последовавшие за ним экономические проблемы в самых разных точках Земного шара – Великую Рецессию.

Встряска резко изменила поведение американских потребителей. Резко иссякший дешёвый кредит (ведь в проблемной экономике риски гораздо выше, а, значит, банкам приходится делать процентные ставки более высокими, чтобы окупить эти риски), высокая безработица, внезапная потеря огромного куска активов после обвала на рынке недвижимости и рынках ценных бумаг – после всего этого население США стало избавляться от закредитованности, а не наращивать её. Такая смена поведения плохо сказалась на внутреннем спросе. Компании, работающие с внутренним рынком, уменьшили свои инвестиции. Из-за такой всеобщей осторожности, США оказались под угрозой депрессии, и в дело вступило правительство, нарастившее дефицит бюджета. На четыре года правительство США заменило собой частное потребление в качестве движущей силы американской экономики – лишь сейчас, когда начала, наконец, спадать безработица, оно постепенно отказывается от этой роли.

Смена модели роста

Всё это негативно отразилось на спросе, который предъявлял американский потребитель на товары из Китая и других развивающихся стран. Баланс текущего счёта США улучшился до примерно -3% ВВП. Основной источник спроса для экспортно-ориентированной китайской экономики и связанных с ней азиатских экономик с похожей моделью развития стал сокращаться. Собственно, баланс текущего счёта вообще оставался отрицательным в последние годы, судя по всему, исключительно благодаря дефицитным расходам американского правительства. Однако, оно постепенно сокращает дефицит бюджета, а среди американских политиков наметился консенсус относительно необходимости в будущем сокращать разросшийся госдолг, что, вполне возможно, будет подразумевать переход к профицитному бюджету. Кроме того, отношение к китайской политике удержания заниженным курса юаня и бесконечного наращивания долларовых резеров среди американцев становится всё более агрессивным. Звучат даже идеи о необходимости введения протекционистских мер против китайских товаров. Причём озвучивают эти идеи не маргиналы, а такие авторитеты как Нобелевский лауреат Пол Кругман.

В самом Китае спад 2008-2009 гг. вызвал серьёзные проблемы. Желавшее во что бы то ни стало сохранить высокие темпы роста правительство пошло на стимулирование экономики через масштабное жилищное и инфраструктурное строительство. Для этого было административным путём раскручено кредитование строительных проектов. В специфических китайских условиях это вылилось в раздутие финансового пузыря на рынке недвижимости, который лопается прямо сейчас. В комбинации с сокращающимся внешним спросом это, скорее всего, принудит Китай пойти на смену экономической модели. За ним, в той или иной форме, придётся последовать и многим его соседям, обладающим похожими моделями роста и связанным с Китаем в единый конгломерат производственных цепочек.

Такая сложная и масштабная перестройка сложившейся экономической системы вряд ли пройдёт безболезненно. Кроме того, внутреннее потребление в развивающихся странах вряд ли сможет обеспечить такие же темпы роста, какие давала экспортная ориентация. Это не значит, что развивающиеся страны перестанут расти, но рост в них, скорее всего, заметно замедлится. Соответственно, смелые прогнозы о том, что через десять лет Китай обгонит Америку, а БРИК (Бразилия, Россия, Индия, Китай) превратятся в экономического гегемона, с очень высокой вероятностью не сбудутся. Глобализация мировой экономики создала условия для масштабного, невиданного доселе роста в развивающихся странах, но и у неё есть свои пределы.