Показово, що під час поточної кризи вдалося досягти зниження номінальних та реальних відсоткових ставок за ОВДП, а це допомагало досягти вкрай потрібного скорочення тягаря боргових виплат для державних фінансів.

Однак, проблемними тенденціями динаміки ринку ОВДП у І півріччі 2020 року стали: 1) нестійкий характер попиту на ОВДП, що викликало стрибки дохідності і нерівномірний характер надходження позичкових коштів до бюджету; 2) припинення надходження іноземного капіталу, що генерувало додаткові ризики для державного бюджету і валютно-курсової стабільності.

Суми розміщення гривневих ОВДП на первинному ринку за І півріччя 2020 р. (94,9 млрд грн) зменшилися на ¼ відносно І півріччя 2020 року (121,0 млрд). Зниження динамізму внутрішніх запозичень у поточному році, порівняно з попереднім, пояснюється тимчасовою призупинкою позичкових операцій у березні 2020 року. Саме у цей час міжнародні фінансові ринки ввійшли у стадію турбулентності, відсоткові ставки сягнули пікових значень, а портфельні інвестори масово «скидали» фінансові активи з ринків, що формуються.

Від розміщення валютних ОВДП у І півріччі 2020 р. Уряд залучив до бюджету 2,32 млрд дол. США. Ця сума несуттєво поступається обсягу валютних запозичень у І півріччі 2019 р. – 2,43 млрд дол. США. Тобто зниження потенціалу ринку ОВДП у поточному році пояснюється незначним зменшенням попиту інвесторів на гривневі зобов'язання Уряду, а попит на валютні зобов'язання все ще залишався доволі високим. І це в умовах, коли доларові ОВДП розміщувалися за ставками від 3% до 3,4% % річних, а ОВДП у євро – за ставкою 2,2% річних.

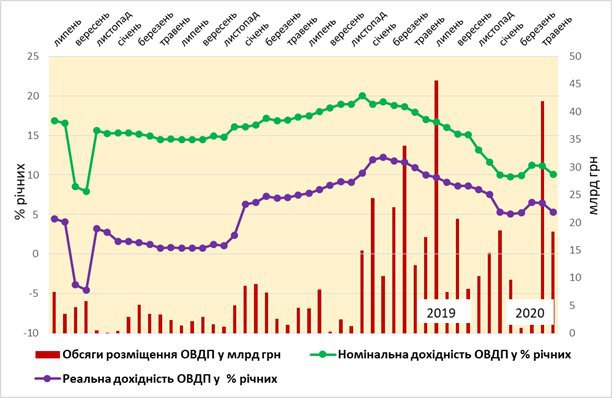

Обсяги розміщення гривневих ОВДП, рівень їх номінальної та реальної дохідності у помісячному розрізі в період ІІ півріччя 2016 – І півріччя 2020 року відображені на рисунку 1.

Рис. 1. Обсяги розміщення, номінальна і реальна дохідність гривневих ОВДП, залучених до бюджету, в 2016 – 2020 роках

Джерело: складено автором за даними НБУ.

У помісячному розрізі найбільш сприятлива кон'юнктура для гривневих державних запозичень склалася в травні, коли Уряд мобілізував до бюджету 41,8 млрд грн. Травневі обсяги розміщення ОВДП були рекордними як для І півріччя 2020 р., так і для періоду останніх 5-ти років. Лише у липні 2019 р. суми розміщення гривневих ОВДП сягнули 45,6 млрд грн.

У структурі залучень до бюджету від гривневих ОВДП частка короткострокових позик (терміном до 1 року) підвищилася з 18,9% у IІ півріччі 2019 року до 64,8% у І півріччі 2020 року. Водночас частка довгострокових позик (строковістю від 3 до 5 років) серед гривневих розміщень зменшилася з 16,2% у IІ півріччі 2019 до 11% в I півріччі 2020 року. Таким чином, у січні-червні 2020 року помітно підвищилися ризики рефінансування внутрішнього державного боргу України.

Номінальна і реальна дохідність гривневих ОВДП у І півріччі 2020 р. була помітно нижчою, ніж у 2018-2019 рр. Так, середньозважена номінальна ставка гривневих ОВДП на первинному ринку зменшилася з 11,6% у грудні 2019 р. до 9,9% у березні 2020 р. У наступні два місяці ставка підвищилася до 11,2% річних, а в червні знову знизилася до 10,0%. Реальна відсоткова ставка гривневих ОВДП у І півріччі 2020 р. коливалася в межах 5,1% - 6,5% річних і у середньому була вдвічі нижчою, ніж у І півріччі 2019 року.

Зазначене падіння відсоткових ставок за ОВДП більше пов’язане із впливом політичних, аніж економічних чинників. Інвестиційні банкіри, іноземні інвестори, колишнє керівництво Нацбанку і Мінфіну кілька років розкошували на бюджетних коштах у розореній і стагнуючій економіці, допоки Указом Президента від 08.11.2019 № 837/2019 їм прямо було наказано «вжити заходів для зниження вартості державних запозичень».

Сума заборгованості Уряду перед іноземними інвесторами за ОВДП у січні-липні 2020 р. зменшилася на 23,7 млрд грн. Скорочення присутності іноземних інвесторів на ринку пояснювалося як зниженням номінальних відсоткових ставок за ОВДП, так і зменшенням схильності інвесторів до прийняття ризиків, унаслідок впливу численних зовнішніх шоків на економіку України. Знецінення обмінного курсу гривні в березні 2020 року, стабілізація курсу в квітні-червні та відновлення девальваційного тренду в липні, серед іншого, обумовлювалися початком відпливу іноземного капіталу з ринку ОВДП.

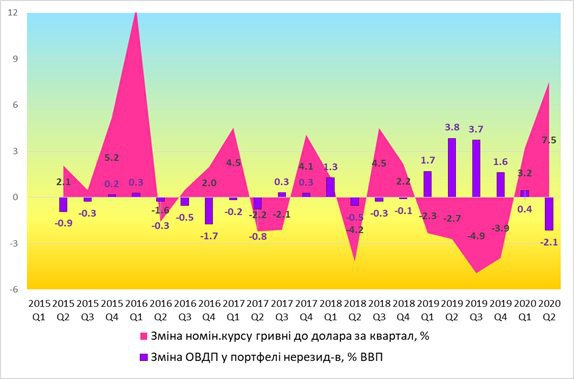

Рис. 2. Суми приросту ОВДП у власності нерезидентів і зміни номінального обмінного курсу гривні («мінус» - ревальвація) за квартал в 2015-2020 рр.

Джерело: складено автором за даними МВФ і Національного банку України.

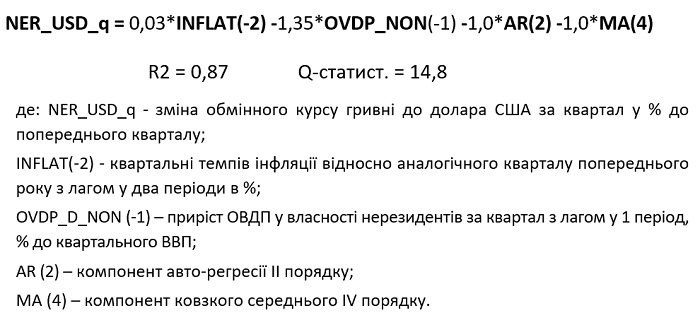

Для визначення кількісних ефектів переливів іноземного капіталу в сегменті державних цінних паперів на динаміку валютно-курсових процесів ми скористалися методом регресійно-кореляційного аналізу та моделями класу ARIMA. Ми встановили, що коефіцієнт парної кореляції темпу зміни номінального обмінного курсу гривні до долара США за квартал і приросту ОВДП у власності нерезидентів за квартал становить -0,67, тобто між даними показниками існує тісний кореляційний зв’язок.

Рис. 2 підтверджує, що до 2019 р. при незначному надходженні іноземного капіталу на ринок ОВДП динаміка номінального обмінного курсу гривні мала стрибкоподібний характер. В 2019 р. обсяги залучення іноземного капіталу помітно збільшилися і саме в цей період гривня ревальвувала на 17%. В 2020 р., навпаки, нерезиденти почали виходити з ринку ОВДП, що, серед іншого, викликало зміну курсового тренду на девальваційний (за І півріччя 2020 р. гривня девальвувала на 12,7%).

Відповідно до розробленої нами моделі основними факторами коливань номінального обмінного курсу гривні в умовах України є темпи інфляції та залучення (вилучення) іноземного капіталу на ринок ОВДП. Вплив інших факторів курсової динаміки було апроксимовано компонентом авторегресії AR(2) і ковзкого середнього MA(4). Розроблена нами економетрична модель має вигляд:

Оцінений коефіцієнт незалежної змінної моделі говорить про те, що нетто-відплив іноземного капіталу з ринку ОВДП в сумі еквівалентній 1% ВВП за квартал є чинником девальвації номінального обмінного курсу гривні до долара США на 1,3%. Згідно з нашими розрахунками, в ІІ кварталі 2020 р. посилення турбулентності на міжнародних фінансових ринках і початок глобальної економічної кризи стали факторами «виштовхування» іноземного капіталу з ринку ОВДП на суму еквівалентну 2,1% квартального ВВП, що викликало знецінення гривні відносно долара США на 2,8%.

Отже, досвід України підтвердив, що в країнах із нестабільним макроекономічним середовищем і низькими кредитними рейтингами іноземні портфельні інвестиції є високоволатильними і не мають ніяких переваг над внутрішніми інвестиціями. Ми ще раз переконалися в тому, що переливи іноземного капіталу негативно впливають на стійкість боргової позиції держави та посилюють ступінь волатильності обмінного курсу. А тому важливими напрямами протистояння поточній кризи мають бути розвиток внутрішнього ринку капіталів та розширення бази внутрішніх інвесторів у державні цінні папери, що має відбуватися (не в останню чергу) за рахунок спрощення доступу фізичних осіб до ринку і зниження їх трансакційних витрат на операції з ОВДП.