Дилемма заключенного

Двое преступников, А и Б, — попались, примерно в одно и то же время, на сходных преступлениях. Есть основания полагать, что они действовали по сговору, и полиция, изолировав их, предлагает им сделку: если один свидетельствует против другого, а тот хранит молчание, то первый освобождается за помощь следствию, а второй получает максимальный срок лишения свободы (10 лет). Если оба молчат, их деяние проходит по более лёгкой статье, и каждый из них приговаривается к полугоду тюрьмы. Если оба свидетельствуют друг против друга, они получают минимальный срок (по 2 года). Каждый заключённый выбирает, молчать или свидетельствовать против другого. Однако ни один из них не знает точно, что сделает другой. Что произойдёт?

Баланс

Мировая Глобальная торговля - это непрекращающаяся дилемма заключенного. Мы коллективно стремимся улучшать сотрудничество с торговым партнером, но, при этом, стремимся получить преимущество, иногда, даже обманывая его.

Самая сильная стратегия дилеммы заключенного - когда оба заключенных сначала сотрудничают друг с другом, но, как только один из игроков выбирает путь отказа от сотрудничества, противник, в следующем раунде, также отказывается от сотрудничества. Периодически один игрок будет стараться прекратить деструктивный цикл игры и вернутся в оптимальный режим сотрудничества.

Сейчас в международной торговле, сложилась ситуация, когда два крупнейших игрока - США и Китай - не только не сотрудничают друг с другом, но и уже приступили к «торговой» войне.

Аналитики согласны в том, что Трамп, скорее всего, не будет делать шаг навстречу Китаю до выборов в ноябре. Это связано с тем, что каждая сделка требует компромисса. В торговых отношениях с Китаем компромисс - это уступка со стороны Трампа. Если он ее сделает, - получит резкую критику внутри страны. Поэтому, он не пойдет на сделку. Происходящее в отношениях США и Китая особенно интересно тем, что, в игре, наказываются оба игрока. В ближайшей перспективе представляется, что наказывается только Китай, а Трамп и США, - победители. С каждым решением по эскалации отношений между странами, его популярность растет, как и индекс S&P500. Массовые налоговые стимулы временно спасли Америку от последствий, связанных с отказом от сотрудничества с Китаем. Ответным ходом Пекина, для того, чтобы восстановить равновесие, будет перераспределение своих потерь на США, за счет девальвации юаня. Валюта уже упала на 6%, но пока это не сказалось на американской бирже (в частности, на индексах S&P500, Dow Jons). Дальнейшее обесценивание китайской валюты негативно скажется не только на США, но и на мировой экономике, в частности, на Украине.

Причины

Результатом девальвации и порожденной ею дефляционной волны, как это было в 2015/2016 году, следует ожидать падение общемировых темпов экономического роста, обусловленное искажающим влиянием межгосударственных и внутренних тарифов. Отсутствие роста будет способствовать конкурентной девальвации среди стран-конкурентов и станет катализатором слабости EМ (индикатора отклонения цены). Девальвация будет тем сильнее, чем глобальный рост будет меньше. Подобный сценарий напоминает 2009 год, когда ответом центральных банков стала политика «количественного смягчения». Правда, есть опасения, что сегодня, такой шаг может быть неоправданным, из-за того, ранее проведенные QE уже создали излишний запас инфляционных рисков.

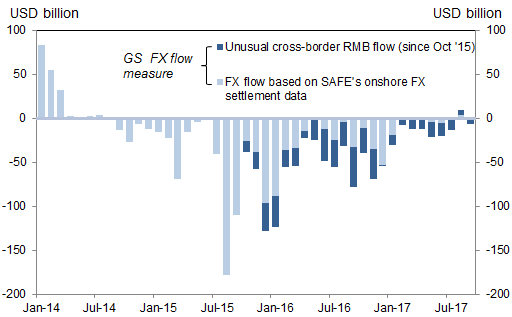

На данный момент, самые серьезные риски для финансовых рынков связаны с Китаем. А именно, с ускоренной девальвацией юаня, в расчете поддержать объемы экспорта за счет накопления резервов. Все сводится к вопросу о том, способен ли будет китайский регулятор защитить валюту и обеспечить стимулы для накопления?

Это подводит нас к основной дилемме, стоящей перед Китаем: если Центробанк КНР хочет защитить резервы, он будет терпеть большую волатильность валюты и, возможно, более глубокую коррекцию. Но, с другой стороны, именно волатильность и препятствует наращиванию резервов. Острота дилеммы значительно возрастает из-за торговой напряженности между США и Китаем.

Как и большинство финансовых учреждения Deutcsche Bank оптимистично смотрит в будущее. Ожидается что S&P500 будет продолжать расти. Безусловно последние показатели дают основани для оптимизма. Так как большинство компаний S&P500 получили прибыль, которая превосходит оценки в 4,5%.

Тем не менее, как признает банк, он все больше нервничает по поводу перспектив развития экономики. В результате его прогноз не является оптимистичным относительно рисков падения рынка, особенно учитывая неопределенность в торговых отношениях между США и Китаем.

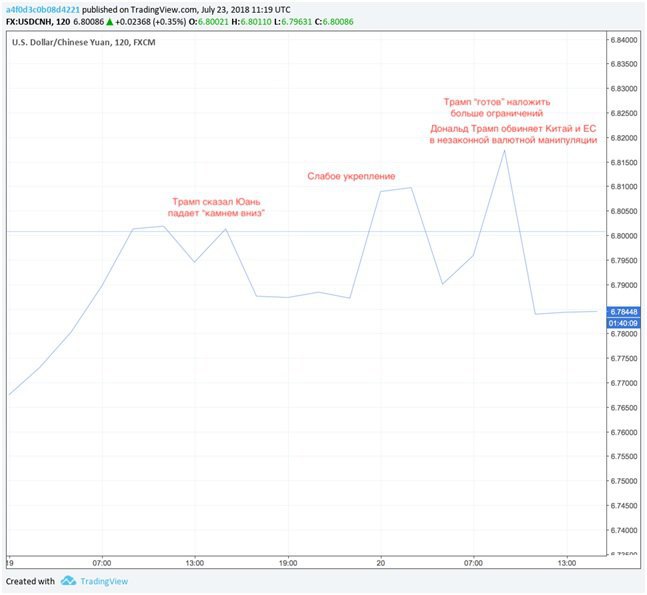

Начавшейся валютная война между Трампом и Пекином уже привела к некоторым довольно драматическим результатам в соотношениях юань и доллар.

Банк считает, что это достаточно реальная угроза, потому, что:

- напряженность в отношениях сложно сгладить, когда речь заходит о восстановлении торгового баланса

- Это разумный ответ Китаю для сохранение доли рынка хоть и за счет накопленных резервов

Вопрос о спрэде

Так почему же самый большой немецкий кредитор так нервничает? Потому что, это связанно не столько с неопределенностью результата, сколько с характером спора. Характер спора порождает неизвестную реакцию обоих сторон.

Можно конечно сослаться что Трамп непредсказуем, что администрация президента просто хочет уступок в разных областях торговли с разными торговыми партнерам, но все куда глубже, есть сильное желание пересбаланрсировать экономическую мощь во всем мире, в частности оставить Китай в стороне. Китай уже давно стал экономическим конкурентом для США, чем просто “нечестным” торговым партнером.

Китай начал девальвировать, чтобы погладить весь тарифный эффект. Подразумевается более охватывающее ухудшение условий торговли. Но объемы экспорта будут поддерживаться. И именно здесь возникает шок для экономики Китая, денежные запасы Китая ухудшатся, так как доходы от юаня смогут покупать меньше долларов. На самом деле, если Пекин решит ускорить девальвацию и она будет резкой и быстрой, это приведет к еще одному тотальному выходу капитала из Китая, что мы уже видели в июне, чистый отток составил 16.6 млрд дол США.

Валютная война и политика ФРС

Значение внешнего фона для юаня будет оставаться высокой. Это связано с политикой Трампа на ослабление доллара и против поднятия ФРС ставки. Как и в случае с 2015 годом, быстрое обесценивание юаня, как и в 2015 году, приведет к ослаблению других региональных валют, а также изменению технической картины рынка и ожиданием «медвежьего» тренда по каждой валютной паре.

В конечном счете - и это важно - Deutsche Bank полагает, что, поскольку более жесткие финансовые условия в США согласуются с невысокой доходностью акций EM, валютная война породит со стороны ФРС более мягкую позицию в отношении ставок.

Ужесточение политики ФРС приведет к более низкому уровню риска, отражаемому более крутой кривую с бычьей дивергенцией (расхождением курсов на разных временных интервалах). Вопрос в том, что степень, в которой рисковые активы могут выдержать шторм, является функцией спрэда (временной премии), особенно при недельных и месячных сделках. Более низкий риск приводит к снижению курса рисковых активов, но если уровень премии за инфляцию возрастает и долгосрочная премия стабильна или снижаются, курсы рисковых активов будут стабилизироваться.

Это показано в таблице ниже, где переход на USDCNY 8,00 через 3 месяца будет означать более половины стандартного отклонения в финансовых условиях США (которые исторически хорошо коррелировали со слабостью акций EM, показанной на диаграмме справа)

Наконец, из этого можно также экстраполировать функцию реакции ФРС, или, скорее, подразумеваемое изменение в позиции ФРС, определяемое как 12-месячное изменение спреда между реальной ставкой фондов и r-звездой, которая движется вместе с финансовыми условиями. Позиция ФРС становится более жесткой, когда рыночные условия становятся легче (возрастает тяга к риску и объем сделок с высокорисковыми активами), и наоборот. Стоит заметить, что возможное ослабление политики ФРС, традиционно, будет происходить на фоне различных финансовых потрясений, связанных, в частности, с реализацией негативных сценариев по юаню.

Пойдет ли рынок за техническим анализом?

Следование традиционной стратегии ФРС приведет к росту USD/CNY на 1200 пунктов до 8,00. Ценой стратегии стала бы интервенция в 55 млрд или два последовательных сокращения ставок в промежутке 3 месяцы. Сможет ли доллар выдержать такую активную интервенцию, - вопрос.

Если ФРС поддержит идею Джерома Пауэлла о снижении ставки, в ответ на девальвацию юаня, то, как полагают аналитики Deutsche Bank, также будет видно, что он делает ставку на Дональда Трампа, который ясно дал понять, что хочет, чтобы ФРС не поднимала ставку более 2 раза, с последующим периодом стабилизации, сменяемым последующим мягким их снижением.

Тем самым, для ФРС получается замкнутый круг, который она без договоренности с Центробанком Китая, не сможет разомкнуть. В тот момент, когда ФРС снизит ставки в ответ на девальвацию Китая, она немедленно будет обвинена в потере независимости и в «прогибании» под президента. Как вербальная интервенция, это приведет к шоку биржи и, соответственно, к падению стоимости доллара и росту доходности облигаций. Последнее же, в свою очередь, вызовет неизбежность еще большей девальвации в Китае. В результате – мировая валютная война, ценой которой будет разрушение действующей мировой валютной системы.

Самой серьезной опасностью для США выступает то, что в случае отказа ФРС от сокращения ставок и последующей резкой девальвации юаня, будет победа Китая, которая повлечет за собой реакцию американского фондового рынка, требующего Трампа признать себя побежденным. ФРС же на такой шаг может пойти руководствуясь исключительно политическими соображениями, а именно, своим желанием показать инвесторам неизменную свою независимость от Конгресса и Президента.

Причиной же сложившейся ситуации, когда оба игрока оказываются в ситуации убытка, являются непродуманные меры Трампа по налоговому стимулированию и то, что он дал себя ввязать в торговую и валютную войну с Китаем, в ситуации, когда у ФРС фактически не осталось возможностей для маневра.

Готовимся к кризису

Сейчас решение вопроса о том, начнется ли мировой экономический кризис, в руках Трампа и ФРС. Будет ли он продолжать конфронтацию с Китаем и перейдет к еще более существенным торгово-боевым действиям? Будет ли это решение определяться избирательным рейтингом республиканцев? Будет ли стремиться Пекин к восстановлению переговорной позиции с США, в том числе, и за счет девальвации валюты? Я думаю, что на все вопросы надо ответить: «Да». И, как следствие, всем надо готовиться к «черным» временам. Но, с другой стороны, нельзя недооценивать и понимание ответственности, лежащей на американском регуляторе за состояние рынка, общепризнанное нежелание центральных регуляторов принимать поспешные решения и их стремление отгородиться от политического давления. Какая из тенденция будет преобладающей, увидим уже в ближайшие месяцы.