Документы, теперь известные под названием "Панамских документов", раскрыли в воскресенье информацию о том, что в 2014 году Президент Украины Петр Порошенко стал собственником компании Prime Asset Partners Ltd, зарегистрированной на Британских Виргинских Островах, международном оффшорном центре.

VoxUkraine специально для LB.ua

Это открытие повлекло за собой политический мини-шторм как за границей, так и в Украине, на фоне продолжающегося политического кризиса в Украине. Кто-то обвинил президента в предпринимательской деятельности (запрещенной во время пребывания в должности Конституцией Украины), не декларировании информации о владении иностранными офшорными компаниями (как этого требует закон), налоговой оптимизации и других нарушениях. Другие защищали президента, утверждая, что офшорное юридическое лицо было необходимым для создания "слепого траста", или было частью предпродажной реструктуризации. Целью как первого, так и второго вариантов могло быть выполнение предвыборного обещания Порошенко продать свои активы.

Какими бы ни были настоящие намерения президента, он (или его консультанты) действовали в соответствии со стандартной украинской бизнес-практикой. Даже если нарушения присутствовали, они незначительны и имеют технический характер.

Случай поднимает ряд юридических и институционных вопросов, привлекая внимание к неадекватному законодательству в сфере валютных операций, негибкого корпоративного и договорного права, чрезмерного регулирования и ненадежных судов в Украине. Очень жаль, что на протяжении последних двух лет было сделано так мало, в т. ч. президентом, чтобы исправить ситуацию. Эта статья обсуждает наиболее важные из этих проблем, некоторые из которых хорошо раскрыты прессой, а некоторые - вообще не упоминались.

И сначала был ... украинский траст

Как президент управлял своими активами до создания офшорной компании? Происходили ли какие-то нарушения до этого инцидента? Необычно, но предыдущая корпоративная структура бизнеса Порошенко была простой. Его компании были переданы в украинский инвестиционный фонд и управлялись местным юридически независимым финансовым учреждением [1]. Преимущества такого решения многочисленны: прозрачная, полностью украинская структура [2], техническое соблюдения требований по ограничению деятельности должностных лиц, [3] и отсутствие налогообложения прибыли от продажи бизнеса до момента ее выплаты бенефициарам.

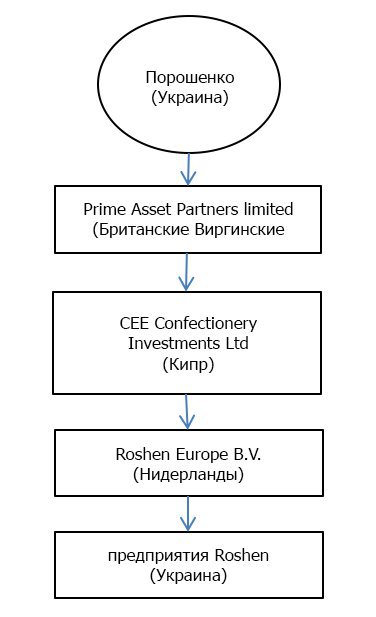

Эта простая и прозрачная структура была изменена. По состоянию на 25 марта 2016 года, президент владеет компанией Roshen из-за границы.

Что стало причиной изменений?

Можно предположить, по крайней мере, три возможные причины этих изменений: создание "слепого траста" в соответствии с иностранным законодательством, предпродажная реструктуризация, налоговая оптимизация. Теперь рассмотрим все три предположения более детально. Все они, по крайней мере, частично, предопределены несовершенным и устаревшим законодательством Украины.

"Слепой траст" и предпродажная реструктуризация

Перед выборами президент пообещал в случае избрания избавиться от своих активов. Это обещание стало ответом на общественную обеспокоенность потенциальным конфликтом интересов между стремлением президента максимизировать прибыль своего бизнеса и национальными интересами. Как "слепой траст", так и продажа активов являются возможными механизмами разрешения этого конфликта.

"Слепые трасты" - привычная международная практика. В "слепой траст" передаются активы президента во время его пребывания на посту. Активами управляют независимые доверенные лица, в то время как политик лишен права давать любые указания о том, как управлять активами, и не получает никакой информации об их состоянии. Действие договора о трасте невозможно прекратить до наступления заранее определенных событий (например, окончания президентских полномочий).

Действительно, украинский инвестиционный фонд, используемый Петром Порошенко, напоминает такой "слепой траст". Тогда для чего что-то менять? Международная репутация доверенных лиц и правовая определенность зарубежной юрисдикции может предоставить дополнительную защиту против нарушений со стороны доверенных лиц и политика. В отличие от зарубежных, украинские институционные механизмы защиты являются слабыми.

Тем не менее, было бы приятно видеть гибридное решение, с установлением слепого траста в Украине, так, как это было сделано с украинским инвестиционным фондом президента. Было бы неплохо, если бы фонд управлялся иностранными доверенными лицами с хорошей репутацией и подпадал под зарубежную юридическую защиту. К сожалению, согласно украинскому законодательству, это невозможно. Во-первых, иностранные доверенные лица не могут руководить украинскими инвестиционными фондами. Во-вторых, такой контракт, подписанный в соответствии с зарубежным законодательством, был бы по крайней мере частично недействительным в Украине или по отношению к украинским лицам.

Почему было создано несколько компаний? Создание "слепого траста" в зарубежной юрисдикции требует участия, по крайней мере, двух иностранных юридических лиц. Одна организация является стороной соглашения с доверенными лицами, акции другой вносятся в траст. На выбор расположения организаций влияет много факторов. Во-первых, избранная юрисдикция, обычно с традицией общего права (common law), должна иметь гибкое корпоративное законодательство, приемлемые финансовые регулятивные положения и регулирующее трасты законодательство, которые позволяют создание "слепого траста". Во-вторых, при выборе руководствуются (і) предпочтениями управленческой компании (в случае Порошенко, компании Rothschild), зависящих от ее структуры, а также (іі) вопросами налогообложения и расходов (юрисдикции с лучшей репутацией стоят больше).

Почему Британские Виргинские Острова? Это понятный выбор, поскольку эта юрисдикция соответствует вышеуказанным требованиям. Но им также соответствуют более дорогие Соединенное Королевство, США и Нидерланды [6], не воспринимающиеся широкой общественностью как офшоры.

Другим способом разрешить конфликт интересов является продажа актива. Это могло бы стать наиболее понятным и простым решением в нормально работающей рыночной экономике. Продажа украинского бизнеса без использования иностранных структур является возможной, но достаточно сложной. Логистика реализации соглашения усложняется, а потенциальных покупателей отпугивает строгий контроль валютных операций в Украине, негибкое корпоративное и договорное право, чрезмерное регулирование и ненадежные суды, что понижает стоимость компании. Более того, экономика Украины находится в рецессии – и не видно многих покупателей, желающих инвестировать в Украину и знакомых с непростой бизнес-средой страны. Как результат, привлекательным вариантом является реструктуризация структуры собственности активов с целью облегчения их продажи за пределами Украины.

Предопределена ли структура вопросами налогообложения?

Другим объяснением является то, что оффшорную компанию создали для снижения общих налоговых обязательств. Однако, скорее всего, целью реструктуризации не было избежание уплаты налогов в Украине. Как при старой, так и при новой структуре прибыль от продажи компании не облагалась бы налогом в Украине - прибыль украинских фондов освобождены от налогообложения, и нет правил, позволяющих облагать налогом прибыль зарубежных компаний. Тем не менее, важный фактор, от которого зависит правдивость обвинений в нарушении, это цена, за которую украинская компания была передана в нидерландский холдинг.

Налоговые последствия выплаты средств Порошенко как физическому лицу-бенефициару были бы схожими независимо от того, осуществляется ли продажа через офшорную структуру или через отечественный фонд - деньги подлежат налогообложению в Украине [7]. Действительно, распределение прибыли Порошенко создало бы у него налоговые обязательства в Украине и снизило бы риск обвинений и общественного восприятия этих действий как налоговой оптимизации.

Общее налоговое бремя от продажи бизнеса с использованием юрисдикций, избранных советниками Порошенко, было бы достаточно низким. Налоговые обязательства за рубежом могут отсутствовать или быть небольшим - структура "Британские Виргинские Острова/Кипр/Нидерланды" хорошо приспособлена к потребностям украинского бизнеса благодаря благоприятному налогообложению дохода от прироста капитала и дивидендов и отличному соглашению о двойном налогообложении между Нидерландами и Украиной (преимущество для покупателя). Использование иностранной onshore юрисдикции было бы вполне возможным, но более дорогим.

Существует одно очевидное, не связанное с налогами, преимущество использования иностранной структуры - возможность получить прибыль от продажи бизнеса за пределами Украины. Это могло бы снизить уязвимость к валютным и другим специфическим для Украины рискам. Однако, несмотря на то, что такие действия легальны, они были бы политически сомнительным шагом.

Возможные нарушения при создании новой структуры

Есть еще некоторые нюансы, некоторые из которых не освещались детально в СМИ и не рассматривались обществом в целом.

Лицензирование НБУ

Надежным способом приобретения украинцами корпоративных прав за границей является получение индивидуальной лицензии НБУ или оформление акций как подарка из-за границы, с последующей уплатой налогов в Украине. Более инновационным подходом, который, вероятно, прошел бы проверку, было бы заявить, что приобретенные акции не имеют стоимости (например, потому что они не имеют номинальной стоимости).

Трансфертное ценообразование и оплата корпоративных прав

Цена корпоративных прав украинских компаний, переданных иностранному холдингу, могла бы не иметь значения в других юрисдикциях - внутригрупповая реструктуризация часто не подлежит налогообложению. Но дела обстоят иначе в Украине, где межгрупповые трансферы рассматриваются как продажа, к которой применяются правила трансфертного ценообразования и по которым в случае необходимости уплачивается налог. В данном случае цена нам неизвестна. Привычной как для Украины бизнес-практикой стала бы продажа корпоративных прав по номинальной стоимости. Это касается особенно таких случаев, как этот, поскольку полученная прибыль была бы освобождена от налогообложения, и, таким образом, на нее не распространялось бы трансфертное ценообразование.

Связанный с этим вопрос - оплата корпоративных прав, приобретенных нидерландским холдингом. Осуществлена ли оплата инвестиционному фонду? В целом, чем ближе цена к рыночной стоимости, тем тяжелее найти средства для расчетов по межгрупповым соглашениям. Если платеж был сделан, что источник средств для оплаты (номинальная стоимость акций иностранных компаний незначительна). Кредит? Средства неизвестной нам иностранной компании? Или платеж все еще не произведен? Это стало бы самым "чистым" вариантом. Полученные от последующей продажи средства могли бы быть перечислены ПАО "ЗНКИФ "Прайм Ессетс Кепитал" в качестве погашения долга по межгрупповой передаче акций. Таким образом, выручка от продажи оказались бы в Украине, как и положено.

Основание компании во время пребывания в должности

Непонятно, необходимо ли рассматривать создание новой, хотя и неактивной, компании президентом, как предпринимательскую деятельность, запрещенную Конституцией Украины. Как закон, так и судебная практика молчат об этом.

Разрешение на концентрацию

Еще один вопрос - получил ли Rothschild разрешение от украинских антимонопольных органов, как он это, вероятно, должен был сделать, если был создан "слепой траст" и контроль перешел от КУА " Фьюжн Капитал Партнерз" к иностранной управляющей компании. Президент все еще указан в реестре как конечный бенефициар этого бизнеса. Однако, это может как означать нарушение антимонопольного законодательства, так и нет, поскольку правила такого вида раскрытия информации в Украине все еще формируются.

Отсутствие упоминания в декларации

Юристы Петра Порошенко и его другие сторонники хорошо поработали, пытаясь объяснить, почему президент не указал офшорную компанию в своей ежегодной декларации. И все же, это очевидное нарушение. Оно было бы значительным, если бы реструктуризацию осуществили в 2014 или в 2015 году, охваченных поданными декларациями. Отсутствие упоминания о материнской компании, которая владеет значительным бизнес-активом президента, оправдать было бы невозможно. Но эта операция состоялась в марте 2016 года. По крайней мере, 25 марта 2016 года, информацию о ROSHEN EUROPE B.V. (нидерландской компании), заменившей украинский инвестиционный фонд, внесли в украинский реестр, с указанием Порошенко в качестве бенефициара.

Вероятным объяснением может быть то, что в то время, как создавалась иностранная структура (очевидно, юристами, а не самим бенефициаром) и велись переговоры относительно "слепого траста", офшорные компании рассматривались как то, чем они реально, хоть и не юридически, являются, то есть в качестве технического инструмента, не стоящего ничего до момента его использования. Это серьезная неосмотрительность, понятная, но все же неосмотрительность.

**

[1] ПАО «ЗАКРИТЫЙ НЕДИВЕРСИФИЦИРОВАННЫЙ КОРПОРАТИВНИЙ ИНВЕСТИЦИОННЫЙ ФОНД «ПРАЙМ ЕССЕТС КЕПІТАЛ» управляет компания по управлению активами ТОВ «КУА «Ф`южн Капітал Партнерз».

[2] Вы можете найти финансовую отчетность, аудиторские отчеты и некоторую другую информацию о ПАО «ЗДКИФ «ПРАЙМ ЕССЕТС КЕПІТАЛ» здесь и здесь.

[3] Бенефициар может сохранять неформальный контроль над управлением компаниями.

[4] Смотрите схему бизнеса Порошенко, созданную на основе информации из реестра компаний.

[5] Договор о создании траста 14 января 2016 года был подписан Prime Asset Partners Limited, зарегистрированной на Британских Виргинских Островах.

[6] Нидерланды – не страна обычного права, однако создание слепых трастов возможно и там.

[7] Доходы бизнеса президента в Украине облагаются налогом на общих основаниях (Roshen занимает 74 место среди самых крупных налогоплательщиков, с налоговыми платежами, превысившими 1,3 млрд грн в 2015 году). Лично Порошенко декларирует полученные доходы, подлежащие налогообложению в Украине (например, в 2014 году он задекларировал больше 345 млн грн в категории дивидендов и процентов). Таким образом, обеспокоенность заключается не в том, что его операции не облагаются налогом вообще, а в том, что президент мог стремиться избежать уплаты в Украине налогов на доход от прироста капитала после продажи своего бизнеса.