На днях Ирина Акимова – заместитель главы Администрации Президента – заявила о поддержке постепенного перехода к режиму плавающего курса гривны. Это далеко не первое из подобных заявлений со стороны представителей украинской власти – призывы к отказу от фиксированного курса звучат уже лет десять. Несмотря на это, внятных подвижек в сторону более гибкой валютной политики до сих пор нет.

Фиксированный курс и экономика Украины до кризиса

Между тем, фиксированный курс был крауегольным камнем докризисной модели украинской экономики. Он сыграл принципиальную роль в формировании проблем, которые, в итоге, сделали рецессию в Украине сильнейшей в мире.

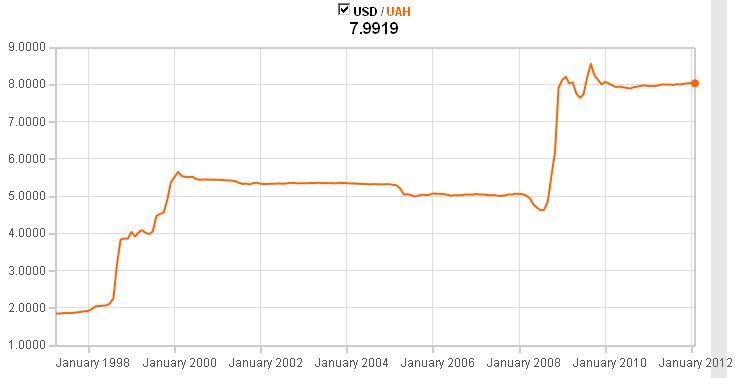

К 2000 году курс гривны, падавший после кризиса 98-го, стабилизировался на уровне примерно 5.5 гривен за доллар, а к 2002-му – вырос до 5.3. Последовавший период экономической стабильности и уверенный рост мировой экономики сняли девальвационное давление на украинскую валюту. Наоборот, из-за всё нараставшего притока капитала она стала тяготеть к ревальвации – но НБУ тормозил этот процесс, предпочитая наращивать резервы. В результате, до самого 2008-го гривна лишь немного подросла против доллара. Это произошло в первой половине 2005-го и рост составил менее 5%, с 5.3 до 5.05. Всё остальное время НБУ эмитировал гривну и продавал её на валютном рынке, тем самым обесценивая её и удерживая от ревальвации.

Источник: oanda.com

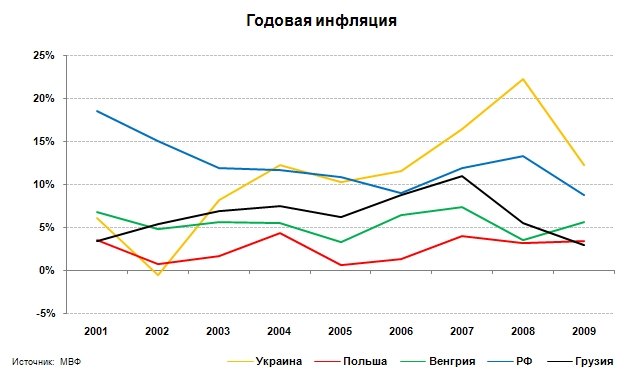

Естественно, этот процесс создавал высокую инфляцию. С 2004-го и до самого кризиса цены росли не менее чем на 10% ежегодно. Для сравнения, в Польше, в которой курс валюты был плавающим, годовая инфляция ни разу не превысила 5%, при том, что приток капитала там был так же велик, как и в Украине. И даже в существовавшей в аналогичном с Украиной валютном режиме РФ темпы инфляции были ниже. Результатом столь быстрого роста цен стала высокая инфляционная премия, которую закладывали банки в ставки по кредитам. Это вносило свою лепту в формирование известной украинской проблемы – дороговизны кредитов.

В этом контексте довольно абсурдно выглядели муссировавшиеся в те годы в масс-медиа аргументы о необходимости удержания фиксированного курса с целью поддержки экспортёров и отечественного производителя. Очевидно, что рост цен (а, значит, и рост издержек и заработных плат) «съедал» конкурентоспособность украинских компаний ничуть не меньше, чем это делал бы растущий курс валюты. По сути, единственной выгодой от стабильности курса была эта самая стабильность.

Фиксированный курс создавал, помимо высокой инфляции, ещё одно неприятное явление. Как будто бы устраняя валютный риск, он стимулировал банки, которые имели доступ к зарубежным финансовым рынкам, привлекать там дешёвые деньги и выдавать их в Украине уже в виде кредитов с высокой процентной ставкой. Особо осторожные старались, всё же, учесть валютный риск. Но и они не меняли вышеописанную бизнес-модель, а просто перекладывали риск на заёмщиков – выдавали кредиты в валюте, при том, что доход у заёмщиков был, как правило, в гривне. Кроме того, банки, что обычно для этого бизнеса, привлекали средства более краткосрочно, чем выдавали их. Им, как правило, требовалось определённое количество раз рефинансировать взятый за рубежом кредит, прежде чем вернуть его.

В 2008 году случился «момент истины» – приток капитала (две трети которого составляли вышеописанные зарубежные кредиты и еврооблигации украинских банков и крупных компаний) столь вырос, что инфляция стала зашкаливать. В марте 2008-го она составила 26% г/г – огромный показатель. Это привлекло внимание уже не только внутри Украины, но и за рубежом. Известный шведский экономист Андерс Аслунд писал в конце апреля: Истинной причиной инфляции в Украине является то, что её валюта – гривна – остаётся привязанной к доллару США. Когда доллар падает в цене, как это случилось сейчас, очень открытая экономика Украины импортирует инфляцию.[…]

МВФ постоянно предупреждал Украину о том, что её валютная привязка к доллару может привести к финансовому кризису из-за пере- или недооценки, и на протяжении многих лет он призывал Украину отпустить курс. Но НБУ отказывался идти на это – что сделало Украину последней из стран Центральной и Восточной Европы, сохраняющих привязку своей валюты к доллару.

В конце концов, Нацбанк был вынужден уступить и пойти на ревальвацию: единственный эпизод достаточно сильного роста гривны за десять лет. По иронии судьбы, сразу после этого в мире грянул кризис – и Украину он накрыл с головой.

Девальвация и остановка кредитования

Финансовый кризис, начавшийся после краха инвестиционного банка Lehman Brothers, обрушил цены на украинскую экспортную продукцию. Сопутствовавшая ему остановка кредитования на внешних рынках заморозила основной канал притока капитала в страну. В результате такого двойного удара, курс гривны обвалился к 8 гривнам за доллар. После некоторых флуктуаций в 2009-м, НБУ заново зафиксировал курс уже на этом уровне.

Коллапс внешнего спроса сам по себе сильно ударил по экономике, но наиболее серьёзный урон нанесла именно девальвация. Украинская банковская система была поставлена на грань банкротства и стране пришлось обращаться к МВФ за средствами, необходимыми для её стабилизации.

Причиной, понятно, стала та самая бизнес-модель, по которой работали украинские банки перед кризисом. Остановка кредитования на внешних рынках, которая затронула даже самые безопасные финансовые учреждения мира, перекрыла всякую возможность рефинансировать долг. Помощь в этой ситуации был вынужден оказывать НБУ за счёт своих валютных резервов. Но многие банки и это уже не могло спасти – в новых условиях они были, в любом случае, неплатежеспособны.

Проблема оказалась в том, что перекладывание валютного риска на заёмщика не уменьшала общего риска, который нёс банк при выдаче кредита. Если заёмщик получает доходы в гривне, после девальвации он сам вполне может оказаться не в состоянии заплатить по кредиту. В этой ситуации банк всё равно несёт потери, просто не на колебании курса валюты, а на невыплатах по кредитам. Именно это и случилось со многими украинскими банками и далеко не все из них это пережили.

В результате кризиса в банковской системе, кредитование в стране остановилось. Совокупный объём выданных частному сектору кредитов не рос с конца 2008-го. Лишь в 2011-м наметился слабый рост – менее чем на 10% за год, при том, что до кризиса этот показатель удваивался каждый год.

Источник: НБУ

Такая резкая и столь длительная остановка кредитования крайне негативно повлияла на экономику. Несмотря на то, что удар по экспортным отраслям уже был внушителен, именно кризис банковской системы и отсутствие кредита добавили тот дополнительный урон, который, в итоге, и сделал падение ВВП в Украине в 2008-2009 гг. сильнейшим в мире. Кроме того, недоступность кредита мешала (и, пусть и в меньшей степени, продолжает мешать) восстановлению экономики. Все мы помним, как жаловались все эти годы предприниматели на невозможность одолжить средства в финучреждениях.

Не пора ли изменить политику

Международные организации уже много лет призывают Украину перейти, наконец, к плавающему курсу валюты. Снижение инфляции и необходимый для этого отказ от фиксированного курса были первыми двумя пунктами посвящённой монетарной политике части меморандума Украина-МВФ, заключённого в 2010-м году. По заявлению первого вице-премьера Валерия Хорошковского, фонд и сейчас требует этого от нашей страны.

Почему же НБУ всё не идёт на подобный шаг? Как правило, украинские чиновники утверждают, что согласны с требованиями МВФ, но они боятся отпускать курс в сложных экономических условиях, чтобы не подорвать доверие со стороны населения и не допустить паники. К сожалению, этим аргументом очень легко злоупотреблять – экономические условия назывались, по разным поводам, сложными ещё до кризиса. Смена режима валютного курса – безусловно, непростая задача, и никто в НБУ, по-видимому, не горит желанием брать на себя эту ответственность. В Украине всегда были проблемы со стратегическим видением, и нигде они так сильно не сказывались, как в вопросе валютной политики.

К сожалению, нескончаемые проблемы в Еврозоне и угроза замедления роста экономики Китая, вероятней всего, создадут ещё немало внешнеэкономических проблем для Украины. Сложно ожидать, что НБУ решится в таких условиях перейти к плавающему курсу – разве что, заставит МВФ. Но чем дольше мы тянем с этим переходом, тем больше рискуем попасть в ту же ловушку зависимости от внешнего кредитования, в которую попали до кризиса.