Пенсия в банке

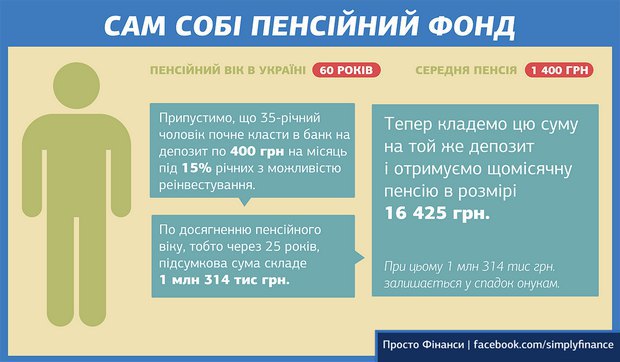

Недавно в группе "Просто финансы" на Facebook развернулась дискуссия о сытой старости. Модераторы группы подсчитали, что если 35-летний человек будет 25 лет подряд откладывать в банк по 400 гривен годовых под 15% в месяц с возможностью реинвестирования, то накопит 1,3 млн гривен (сумма получается, если считать с капитализацией, т.н. сложный процент). В сравнении с нынешней средней пенсией в 1400 гривен в месяц сумма выглядит просто фантастической.

Но стоит ли сразу бежать в банк?

Во-первых, это сейчас сумма в 1,3 млн гривен выглядит солидной. Какова будет покупательная способность этих денег через 25 лет?

В 90-е цены росли так быстро, что приходилось проводить деноминацию - купюры "теряли нули". В итоге в 1996 году за 100 тысяч старых карбованцев давали всего одну гривну. В Советском Союзе деноминацию рубля производили пять раз: в 1922, 1923, 1924, 1947 и 1961 годах.

Причиной может быть как быстрый рост цен, так и курсовые колебания. Совсем недавно, в 2008 году, курс гривны к доллару США просел сразу на 60% - с 5 до 8 гривен за доллар. Аналитики международного рейтингового агентства Fitch ожидают, что уже к концу 2014 года курс будет уже 8,5 гривен за доллар.

Конечно, можно открывать депозиты в другой валюте - долларе или евро. Но и эти валюты со временем теряют в цене из-за инфляции. И не факт, что банковские проценты эти потери перекроют. Кроме того, не стоит забывать, сколь рьяно Национальный банк вводит ограничения для того, чтобы население перестало скупать доллар.

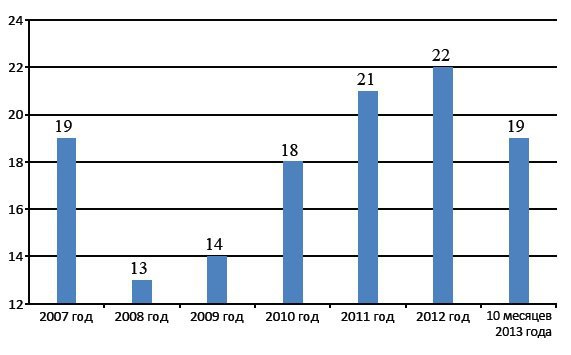

Во-вторых, где гарантия, что банк не обанкротится? Прецедентов за последние годы немало - около полусотни. Достаточно посмотреть статистику Нацбанка.

Количество банков в состоянии ликвидации

(данные НБУ по состоянию на конец указанного периода, следует учитывать, что банки ликвидируются по несколько лет, потому в статистике они могут учитываться повторно)

Сбережения до 200 тыс. гривен обещает выплатить Фонд гарантирования вкладов. Но мы же не собираемся останавливаться на 200 тысячах, а копим миллион с лишним. К тому же Фонд пока может справиться только с выплатами вкладчикам небольших банков. Если рухнет крупный банк, то Фонд не справится без помощи государства. Его активы покрывают лишь 2% всех вкладов граждан. А как быстро помогает банкам государство, мы видим на примере советских вкладов. Их возвращают спустя 20 лет по капле перед каждыми выборами и по несправедливому курсу. Если кто и откладывал в Сбербанк СССР деньги на пенсию, то использовать их не смог.

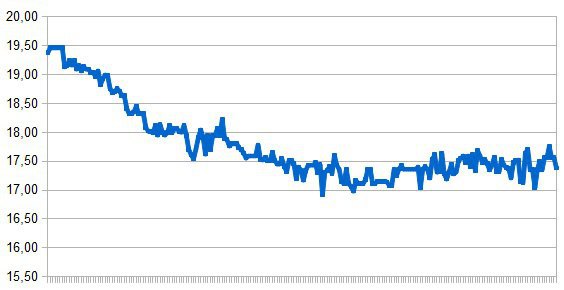

В-третьих, ставка по депозиту – величина крайне нестабильная. Сегодня депозит приносит 20%, завтра – уже 12%. И доходность вкладов зависит от очень большого числа факторов: начиная с банальной потребности банка в деньгах, и заканчивая экономической и политической ситуацией в стране. Например, прошлой осенью банки были готовы давать за вклады до 25-30%. Сейчас такие предложения найти попросту невозможно.

Динамика средних ставок по депозитам для физлиц

(данные НБУ и Thomson Reuters с начала 2013 года, годовые вклады)

В пользу банков - отсутствие налогообложения на прибыль от депозитов. Но политики время от времени поднимают этот вопрос. В последний раз депутат Верховной Рады от правящей Партии регионов Евгений Сигал предлагал ввести 25% налог на доходы по банковским вкладам.

Наконец, украинские банки пока что не предлагают размещать вклады на такие длительные сроки. А это значит, что примерно раз в год вам придётся самим заниматься переразмещением вклада.

Другие инструменты

Хорошо, идею с банком отложим. Что остаётся?

Рынок ценных бумаг в Украине не развит и пока ещё слишком сложен для физических лиц. Зарабатывают на бирже пока единицы физлиц. Права миноритарных владельцев акций слабо защищены, а дивиденды почти никто не платит. Так что купить акции какой-то многообещающей украинской компании и через 25 лет проснуться миллионером вряд ли получится. По этой же и ряду других причин не стоит копить на пенсию, вкладывая деньги в паевые инвестиционные фонды. Тем более, что именно фонды находятся под самым большим ударом во время падения рынка (например, большинство из них сейчас генерирует ежегодно убыток в размере 20-30% и даже более).

Новый инструмент для инвестиций - казначейские обязательства Минфина Украины - пока не прижился. Чиновники выпустили только две серии бумаг, которые продавались через сеть Ощадбанка, но найти их уже сложно - раскупили. Бумаги выпускали на короткий срок - всего на два года. Да и вкладывать в них страшновато, учитывая проблемы с наполнением государственного бюджета.

Негосударственные пенсионные фонды (НПФ) также не вариант. Модель их работы в Украине крайне неоднозначная. Пару примеров: администратор НПФ всегда получает комиссионное вознаграждение, даже если фонд работает «в минус»; в состав совета НПФ может входить кто угодно, любой человек, неважно, насколько он далек от пенсионной системы и финансов в принципе; но, самое главное, негосударственные пенсионные фонды работают по принципу гарантированных взносов. Это означает, что после окончания действия договора клиент может получить любую сумму, которая даже вдвое ниже вложенных в фонд средств.

Теоретически можно вложить накопленное в недвижимость и затем сдавать её арендаторам. Хорошо, конечно, если насобиралась такая крупная сумма. Но коммунальные тарифы растут, доходы от аренды облагаются подоходным налогом, а сам этот бизнес связан со многими рисками. Или соседи зальют, или квартирант что-то поломает, или очередной кризис и нет спроса на жильё. Можно покупать золото. Но заработать на этом также сложно. Организованного рынка драгметаллов в нашей стране нет. Разница между курсом покупки и продажи золота в банках составляет 5-10%. Значит, золото должно расти в цене хотя бы в два раза быстрее. Пока же стоимость благородного металла падает. С начала года цена 10 тройских унций золота по курсу НБУ упала со 134642,09 гривен до 105187,88 гривен или на 21,9%. Прибавим сюда банковскую комиссию – и «чистый» убыток почти в 30% обеспечен.

Страхование жизни

Стоит присмотреться к накопительному страхованию жизни. В Европе этот инструмент довольно популярен, а в Украине работает немало европейских страховых компаний.

На первый взгляд, такая страховка похожа на банковский депозит. Клиент (страхователь) отдает деньги страховой компании, она их накапливает, каждый год начисляет бонус, в итоге к моменту окончания договора страховая сумма значительно увеличивается.

Средняя годовая доходность по договорам страхования сегодня ниже, чем доходность по депозитам. Но проценты по банковским вкладам постепенно снижаются и приближаются к бонусам страховщиков. В долгосрочной перспективе разница может быть незаметна. По закону страховая обязана начислять клиенту бонус до 4% годовых.

Причем, итоговая доходность по накопительным полиса сравнима с банковскими депозитами: за прошлые годы компании по страхованию жизни в среднем начисляли до 15-17% в гривне, и 6-7% в валюте. Например, согласно данным НБУ сейчас средние ставки по 12-месячным депозитам в гривне достигают 17,4%, а в долларах и евро – 7,2% и 5,9% соответственно. Величины вполне сравнимые.

Но в отличие от банковских вкладов, договор страхования заключается на 10-15-20 и больше лет. А значит, не надо тратить свое время на продление страховки каждый год.

Разрывать договор досрочно - невыгодно, но, с другой стороны, это гарантия того, что человек действительно будет копить деньги на старость, а не потратит сбережения под влиянием эмоций на сиюминутный каприз. Если разрывать договор досрочно, то страховая компания вернет не все уплаченные по договору деньги, а т.н. «выкупную сумму», скорректированную на затраты страховщика. Причем сама "выкупная сумма" формируется только через 2-3 года после заключения договора.

Страховой полис имеет преимущества в виде дополнительных финансовых гарантий за счет покрытия рисков смерти, инвалидности, несчастного случая.

Страховой полис имеет преимущества в виде дополнительных финансовых гарантий за счет покрытия рисков смерти, инвалидности, несчастного случая. Если вкладчик банка уйдет из жизни, то его наследники получат только то, что им было накоплено. Если же подобное случилось со страхователем даже в первый год действия договора, за который он успел внести только 10-ю часть суммы, его родственники получат всю сумму, которая прописана в договоре.

Теоретически клиенты страховой компании могут не бояться её банкротства. Компания обязана формировать резервы на специальном счету на всякий случай. Но т.к. регулирование в Украине пока не идеальное, говорить о 100% надежности страховщиков было бы наивно. Причем, данных о банкротствах компаний по страхованию жизни с 2007 год нет. Несколько страховщиков ушли добровольно («ПРОСТО-Страхование. Жизнь и пенсия», а также на днях стало известно, что покидают украинский рынок собственники «СЕБ Лайф Юкрейн»), но разорений к счастью не было.

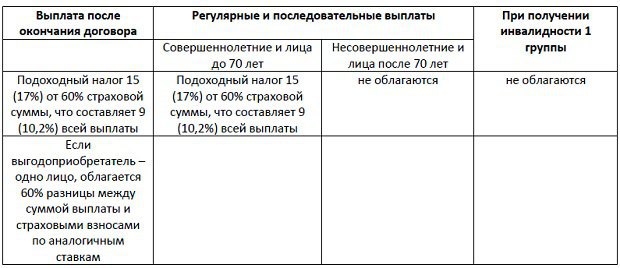

Существенный минус полисов страхования - налоги. Это нонсенс, но наши чиновники так не считают. По долгосрочным договорам страхования жизни (сроком более пяти лет) около 10% полученной суммы придется отдать в казну.

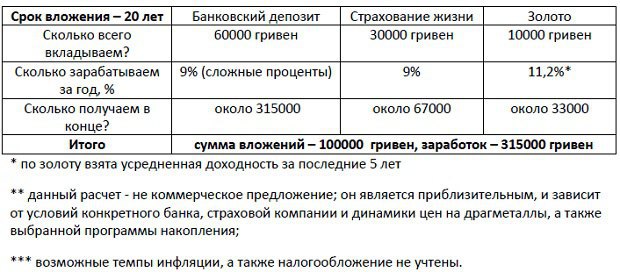

Но это не значит, что стоит категорически отказаться от какого-то инструмента, и как говорят опытные инвесторы «класть все яйца в одну корзину». Можно сформировать небольшой инвестиционный портфель, который за годы подорожает в разы. Возможно, миллионером стать не удастся, но по крайней мере нуждаться тоже не придется.

Не стоит забывать и о гарантированной государством помощи в старости. Сейчас это действительно крохи, но когда нынешнее молодое поколение соберется на пенсию, есть шансы, что ее уровень вырастет до среднеевропейских значений (в Норвегии средняя пенсия достигает 6000 евро, в Германии – около 1300 евро). А дополнительные накопления станут очень неплохим подспорьем и гарантией действительно счастливой старости.

Пример инвестиционного портфеля будущего пенсионера

PS

Автор благодарит за помощь в подготовке текста независимого финансового консультанта Владимира Тимченко, председателя правления СК "СЕБ Лайф Юкрейн" Ермека Кадырбаева и заместителя председателя правления СК "Ренессанс Жизнь" Андрея Гончарова.