Ліцензування

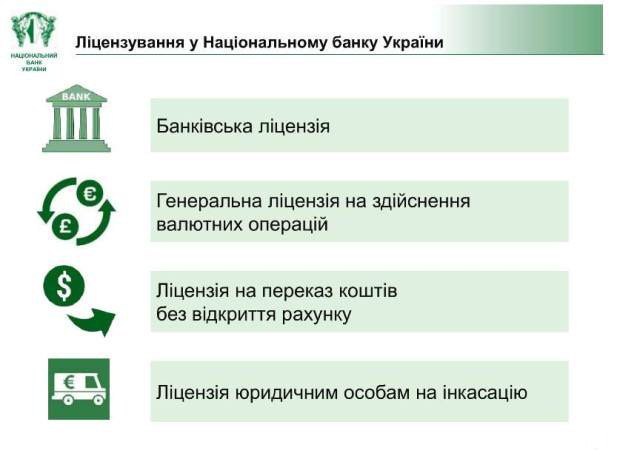

Національний банк видає 4 види ліцензі й. Перша – банк івська. Друга – це ліцензія на здійснення валютних операцій, т.зв. «генеральна валютна ліцензія». Як правило, ці ліцензії видаються на обмін валют. Обміном валют в Україні, на відміну від деяких європейських країн, займаються не тільки банки, але й небанківські фінансові установи. Усі ці «будочки» й «ларьочки», які ми бачимо на вулиці – це, як правило, компанії, що мають ліцензію. Та 50% валютообмінного ринку за оцінками НБУ все ж знаходиться в тіні. Третя ліцензія – на переказ коштів без відкриття рахунку. Це та ліцензія, що дає змогу поповнювати рахунок мобільного телефону через автомат, оплачувати комунальні послуги на сайтах і т.д. І четвертий вид ліцензії почав видаватися лише нещодавно. Це ліцензії юридичним особам на інкасацію. Раніше інкасацією могли займатися виключно банки, і для цього був спеціальний порядок погодження на цей вид діяльності, але тепер це можуть робити і інші юридичні особи, які відповідають ліцензійним умовам. Зараз є дві особи, що отримали ліцензію, третій пакет документів знаходиться на розгляді. Ми очікуємо, що інкасація – це та сфера бізнесу, яка буде переходити у небанківську сферу, тому що спеціалізовані компанії зможуть це робити операційно дешевше і, можливо, навіть якісніше. Так деякі банки, які не можуть утримувати власну інкасацію, будуть користуватися послугами таких осіб.

Що включає у себе процес ліцензування, крім видання, власне, банківської ліцензії та інших видів ліцензій? Це також погодження змін до статутів: будь-який статут банку, що змінюється, має бути погоджений НБУ. У першу чергу мова йде про зміну розміру статутного капіталу, оскільки при збільшенні статутного капіталу НБУ перевіряє джерела. Це один із найважливіших процесів, який відбувається у департаменті ліцензування. По-третє, це погодження призначення керівників. Керівники банку: члени правління, члени наглядової ради, головний бухгалтер, його заступники. І всіх цих осіб погоджує НБУ на предмет відповідності їх ділової репутації та професійної придатності. Більше того голова правління, головний бухгалтер – це дві категорії посад, що не можуть виконувати свої повноваження по закону без попереднього погодження Національного банку. По-четверте, це погодження власників. Мова йде про погодження т.зв. «істотної участі». Також це новий процес, який називається «попередня кваліфікація інвесторів неплатоспроможних банків».

Очищення банківської системи призвело до того, що зараз у Фонді гарантування є багато неплатоспроможних банків і для того, щоб викуповувати їх з Фонду треба пройти попередню кваліфікацію. Ця нова процедура запрацювала з 2016 року, та була ініційована міжнародними донорами для того, щоб інвестори були завчасно перевірені НБУ на предмет кваліфікаційних вимог. Це генеральні валютні ліцензії, реєстрації платіжних систем та ліцензування переказу коштів а також реєстрація відокремлених підрозділів банку. У першу чергу мова йде про відділення. Деякі банки ще мають філії, дирекції вже немає. Також це відокремлені підрозділи іноземних банків на території України, представництва, бо жодної філії іноземного банку в Україні зараз немає, та представництва і філії українських банків закордоном. Вони теж мають отримати дозвіл НБУ. На Кіпрі наприклад, існує філіал ПриватБанку. Для того, щоб він був створений, ця процедура є чітко врегульованою.

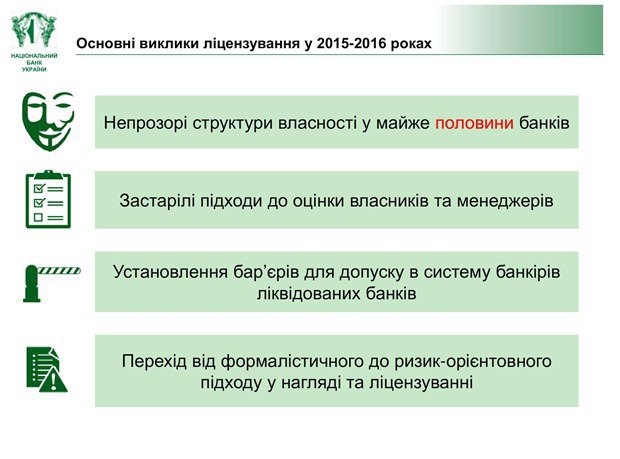

Виклики ліцензування 2015-16 років

По-перше, це непрозорі структури власності, а їх була майже половина банків. Майже в половині банків або юридично, або фактично НБУ не знав власників. Власників багатьох банків НБУ дізнавався зі ЗМІ, як і суспільство. Це абсолютно неправильно. По-друге, це застарілі підходи до оцінки власників та менеджерів. Простий прилад: приходить інвестор для того, щоб придбати банк. У договорі зазначена ціна купівлі банку: 1000 дол., усе решта – розрахунки десь на офшорах, нікому не відомі, ні регулятор, ні Антимонопольний комітет про це не знають. Це призводило до того що НБУ, за тими підходами, які діяли раніше, перевіряв наявність 1000 дол. на рахунку і віддавав погодження на придбання істотної участі. Тож було суттєво переглянули підходи до оцінки фінансового стану інвесторів, і критерієм цієї перевірки зроблено об’єктивні величини, які не повинні залежати від того, як сторони вирішать домовитись, або ще гірше – приховати свої справжні домовленості. Тому що всі M&A транзакції (від англ. mergers and acquisitions – злиття і поглинання), що відбувались на ринку в 2010-13 роках, відбувались дуже просто: банк купувався за долар, а кредитний портфель передавався за іноземним правом за кордоном, за ту суму, яку він насправді коштує. Щоб уникнути цієї ситуації НБУ змінив підходи до оцінки фінансового стану.

Більше того, Національний банк змінив правила оцінки ділової репутації. Чому це було важливо? Після чищення банківської системи вкрай необхідно було забезпечити бар’єри для доступу на ринок тих, хто призвів ці банки до банкрутства. Насправді, цю роботу мали робити правоохоронні органи. Вони мали розслідувати справи, йти в суд, захищати ці справи, і отримувати вироки або, наприклад, рішення про стягнення збитків. І тоді НБУ було б простіше, бо було б зрозуміло, хто винна особа, і вона б не допускалася до системи. Але інші органи держави свою роботу не виконували. Тому НБУ був вимушений піти на радикальні заходи: категоричну заборону доступу на керівні посади та на володіння банками особам, які мають т.зв. «зіпсовану» ділову репутацію, через те, що вони були власниками або керівниками цих неплатоспроможних та ліквідованих банків.

І найважливіше: перехід до ризик-орієнтованого нагляду. Нагляд за банком, зокрема в сфері ліцензування, має здійснюватися пропорційно його обсягам, важливості для системи, і пропорційно ризикам цього банку, а не просто за рахунок щоденного виконання рутинних робіт, які насправді нікому не потрібні і просто здійснюються для галочки.

Cтруктури власності банків

На початку 2015 року 44% банків мали непрозору структуру власності. Ті правила оцінки структур власності, які існували до цього, були суто формальними: треба було просто намалювати свою структуру власності. Малювалися кіпріоти і на цьому робота закінчувалася. Усі банки були перевірені вже на предмет нових правил. Шість банків було закрито виключно через непрозору структуру власності. Ці банки, як правило, не мали проблем з ліквідністю, і дуже часто вони не мали інших проблем, крім проблеми структури власності. Але оскільки вони не вирішили свою проблему протягом року, двох, трьох – часу, протягом якого НБУ постійно їм нагадував, що треба розкрити своїх власників, вони були виведені з ринку. Результат: на сьогодні НБУ знає власників усіх банків, і ця інформація є загальнодоступна, на сайті НБУ є вкладка «Структури власності банків України», де можна перевірити не тільки поточну ситуацію, але і як вона змінювалась. НБУ намагався розмістити архів з 2007 р. і можна подивитися динаміку змін: чому вони відбувалися і що до цього спонукало.

Дуже часто журналістами і не фаховими спеціалістами ставиться запитання: «Навіщо потрібно знати власників»? Дійсно, за банками можна здійснювати ефективний нагляд, не мати інформації про власників – ну і добре. Але це потрібно для трьох речей: по-перше, це контроль операцій з пов’язаними особами. Стаття 52 Закону «Про банки і банківську діяльність» визнача є, що таке «пов ’ язані особи», і є ліміт: норматив Н7 і норматив Н9, які встановлюють межі кредитування пов ’ язаних осіб і межі одного кредитного ризику. Найбільша проблема банківської системи – це кредитування пов ’ язаних ос іб. У деяких банків тисячі відсотків капіталу – це кредити, видані пов ’ язаним особам. Для того, щоб правильно ідентифікувати пов ’ язаних осіб, необхідно знати власників. Друге – це обов ’ язок докапіталізації банку. Він передбачений статтею 35 цього закону. Кожен власник істотної участі зобов ’ я заний підтримувати норматив достатності регулятивного капіталу. І третє: відповідальність у разі неплатоспроможності банку, або порушення ним законодавства. Це найслабкіше місце, тому що притягнення до відповідальності власників та керівників знаходиться поза межами впливу Національного банку. Усе, що НБУ міг зробити – це встановити штучні бар ’ єри для допуску цих банкірів назад до системи.

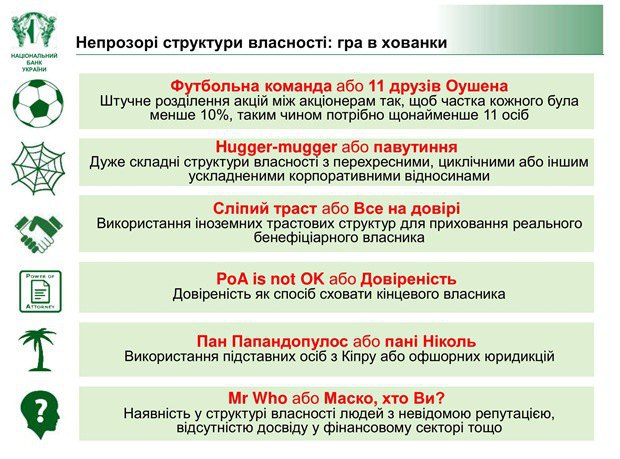

Якими бувають непрозорі структури власності?

НБУ зроби в трохи жартівлив у , але справедлив у типолог ізацію. Перша, і найчастіша: «футбольна команда», або «11 друзів Оушена», за мотивами відомого фільму. Структура власності розбивалась на 11 «футболістів», адже всі володіння участю понад 10% повинні погоджуватись НБУ. Щоб не було 10% – треба як мінімум 11 людей – все дуже просто. Така собі футбольна команда. Друге: « h ugger-mugger» – це англійський сленговий вираз, який означає плутанину, коли нічого не зрозуміло. Також НБУ такі структури називає «павутинням». Це такі структури, де не можливо зрозуміти «хто кому Рабінович», тому що всі володіють всіма, циклічні, замкнені – абсолютно нічого не ясно. Третій вид структур – це «сліпі» трасти, використання трастових конструкцій для того, щоб приховати кінцевого бенефіціара.

Траст – це дуже популярна схема сховати власника, вона відома у пресі. Четвертий тип непрозорих структур: довіреності, або англійською Національний банк назвав це «PoA is not OK » (англ. PoA , power of attorney – довіреність). Робиться генеральна довіреність, видається на якусь особу, і все на цьому. Ця особа голосує на всіх загальних зборах, власник невідомий. НБУ знає, хто видав цю довіреність, і може резюмувати, що це власник, але юридичні зв ’ язки, кому ставити запитання – не зрозуміло: тому хто голосував, чи тому, хто видав довіреність, чи комусь третьому. П ’ яте: «Попандопулоси». У НБУ назвали це «пан Попандопулос», або «пані Ніколь». Це структура начебто прозора, видно всіх людей, але зустрічаються дуже екзотичні прізвища. Зрозуміло, що жодного відношення до банківської системи вони мати не можуть. І шоста категорія: « Mr. Who », або «Маска». Це українці: Іваненки, Петренки, Петрови, але незрозумілі українці, тому що ні про їх ділову репутацію, ні про їх досвід роботи на ринку нікому нічого не відомо, і навіть Google про них не зна є.

Прозорість

Структура власності прозора, якщо виконується три умови: відомі власники істотної участі, відомі т.зв. «ключові учасники» банку, і характер відносин між ними. «Власники істотної участі» – це типовий термін, запроваджений євродирективою, він означає володіння понад 10% акцій, прямо або опосередковано. Це не ноу-хау. А от «ключові учасники» – це українське ноу-хау. Такого немає у жодному законі світу. Це була реакція на «футбольні команди». 2 березня 2015 р. парламентом було прийнято закон про посилення відповідальності власників. Там було введено поняття «структура власності» і було запроваджено поняття «ключовий учасник». Що таке ключовий учасник? Це будь які 20 фізичних осіб, що володіють юридичною особою, а якщо це юридична особа – то кожна юридична особа має бути розкрита до 20 фіз.осіб, якщо вони там є. Якщо їх менше – то менше. Таким чином, будь-яка структура власності розкривається як павутинка. І тоді встановлюються 10 найбільших остаточних ключових учасників. І щодо цих 10 остаточних ключових учасників, як правило це «футболісти», і робиться перевірка. Як НБУ зробив структури власності прозорими? Дуже просто: у 10 найбільшим остаточних ключових учасників, тих найбільших 10, що є в кінці всіх ланок, якщо їх зібрати до купи, запитали податкові декларації та інформацію про те, чим вони володіють. І з

’ ясувалося, що вони бідні , як церковні миші. Що у них не тільки не було грошей теоретично – навіть якщо припустити, що вони реальні власники, так ці 9,9% банку вони ніколи не могли б собі дозволити купити.

Є така цікава історія, і цей банк є зараз на ринку: НБУ встановив кінцевого бенефіціара, там був у 2013 році погоджений власник. Пройшло два роки, НБУ робить ревізію матеріалів: відкривається особова справу банку, так, дійсно, довідка з податкової – 120 млн грн. Цікаво, відкривається декларація – подарунок. Від кого – не зрозуміло. «Дай декларацію за попередні роки і за наступні» – в усіх попередніх роках 60-70 тис. грн доходу, і в наступні роки 60-70 тис. грн доходу. В один рік особа не зрозуміло від кого отримує подарунок 120 млн грн, створює банк і йде собі. Банком насправді володіє інша особа. Такі цікаві історії майже у кожного банку, який мав непрозору структуру власності. Це все тепер унеможливлено, тому що поріг перевірки проти регулятивного капіталу не дозволяє, по-перше, купувати банки за копійку, друге – НБУ дивиться, щоб не тільки в декларації була внесена сума доходів, а й щоб було зрозуміле їх джерело походження. Якщо це подарунок – покажи, хто тобі подарував. Якщо це подарунок від близького родича – покажи тим більше, тому що ти не сплачуєш податки. Якщо це операції з цінними паперами, дуже популярна схема, – то покажи, що це за цінні папери, хто їх емітент, що з цим емітентом відбувається і т.д.

Така сама перевірка тепер проводиться не тільки щодо банків, але й щодо всіх небанківських фінансових установ, які приходять за ліцензіями Національного банку. Наразі нагляд за ними здійснює інший державний орган – Національна комісія з регулювання ринку фінансових послуг. Вони роблять первісну ліцензію на фінансові послуги. НБУ видає свої ліцензії: або на обмін валют, або на переказ коштів, на інкасацію, але повторно робить цю роботу. От, наприклад, цікава ситуація: приходить компанія за обміном валют. А у них вимога: мінімум 20 млн власного капіталу. Дивимось фінансову звітність: 20 млн у статутному капіталі на пасиві і ці ж 20 млн як дебіторська заборгованість. Баланс пустий, видно, що нічого немає. Починаємо з’ясову вати, звідки взялось 20 млн, а це операції з цінними паперами. Вартість цих паперів, яка була записана у договорах, в 20 разів перевищує їх номінальну вартість. З чого б це раптом? Провели перевірку, у ліцензії відмовили. Приходить ще одна компанія – така ж сама історія. Розгортаємо весь цей ланцюг – та сама компанія, ті самі цінні папери. Третя компанія – ті самі цінні папери. Тобто ринок, насправді, не такий вже і великий, і не так багато схем, які використовуються, але вони дуже популярні і користуються попитом.

Трасти

Цього поняття немає в законодавстві України, є в цивільному кодексі поняття «договір довірчого управління», але це трошки інше. Траст – це коли ви власне майно оформлюєте на іншу особу, між вами є договір, або трастова декларація, відповідно до якої ви цій особі даєте обов’язкові доручення, і вона без вас не може нічого з цим майном зробити. Це простий траст, тут проблем немає, Національний банк ці трасти дозволяє, і вони є у структурах власності деяких банків. Це не проблема, тому що зрозуміло, хто дає кінцеві вказівки. Проблема виникає, коли до цього трасту долучаються інші особи, а це, наприклад, кінцеві бенефіціари, які відрізняються від власника майна, або т.зв. «протектори». Щоб зрозуміти, хто ці особи і для чого це робиться, треба трішки знати історію виникнення трастових угод. Вони з’явилися в Англії у XIX ст. для того, щоб оформлювати спадщину. Багаті батьки не хотіли, щоб їхні діти розбазарювали спадщину. Тому вони оформлювали її при своєму житті на інших осіб, встановлювали захисника цього майна, встановлювали дитину як бенефіціарного власника, і себе як установника. Тобто там вже було 4 особи. Протектор, захисник, мав якраз слідкувати за тим, щоб дитина, навіть уже доросла, використовувала це майно тільки так, як заповідав її батько. Звичайно, це використовується і досі в цивілізованих країнах при управлінні особистим майном. Але воно почало використовуватися і для абсолютно інших цілей.

Такі трасти у нас заборонені у структурах власності, тому що там неможливо встановити, хто кому ким доводиться за наявності усіх цих осіб. Незрозуміло, чи справді це буде кінцевий вигодонабувач, чи дійсно під трастову декларацію можна управляти банком. І взагалі, не можна банк віддати в таке володіння, тому що банк – це соціально важлива інституція, яка приймає депозити а отже, управлятися має прозоро.

Ділова репутація

Оцінка ділової репутації – дуже важливий критерій. НБУ перевіряє по діловій репутації власників і керівників банків. Причому, якщо структура власності складається, наприклад, з декількох компаній кінцевого власника, ділова репутація перевіряється по кінцевому, по всім компаніям, і по всім керівникам цих компаній. Йде така багатоланкова перевірка. Вважається, що в особи бездоганна ділова репутація, якщо не встановлено іншого. Банкіри з зіпсованою діловою репутацією – це особи, які володіли або були керівниками закритих, неплатоспроможних, або ліквідованих банків. Їм заборонено повертатись у систему на 3, 5 або 10 років, це залежить від того, на якій підставі був виведений банк. 10 років – за порушення фінансового моніторингу, по суті, за відмивання коштів. Коли було введено цю норму в червні 2015 року – це була одна з тих хвиль критики, коли НБУ отримав дуже гучне невдоволення, тому що в цей список потрапило 1300 осіб. Із них 300 – власники, а 1000 – керівники. Приблизно, бо точна цифра постійно варіюється: по комусь закінчується цей строк дискваліфікації, якісь банки знову потрапляють у Фонд гарантування. Щоб потрапити у цей список, потрібно щоб була виконана така умова: є дата віднесення банку у Фонд гарантування і є один рік до цього. Щоб потрапити у список, ти мав бути керівником банку протягом будь-яких 6 місяців у цьому році. Чому не на дату виведення з ринку? У НБУ запитують: «Чому ви не зробили дискваліфікацію тільки щодо тих, які були в банку на момент відправки його у Фонд гарантування?». По власникам взагалі більш жорстка норма – це будь-який власник на будь-яку дату до віднесення банку до категорії неплатоспроможних. Щоб упередити ці ситуації, коли штучно скидається банк на підставних осіб, і зроблена така норма. Також до НБУ зверталося приблизно 50 осіб за отриманням погодження як керівників, і їм було відмовлено з причини ділової репутації. 25-ом було відмовлено у придбанні акцій банку істотної участі через зіпсовану репутацію.

Є така процедура, яка називається «відновлення ділової репутації», т.зв. «відбілювання». Вона була запроваджена під тиском банківської спільноти, яка говорила, що деякі особи потрапили під цю дискваліфікацію несправедливо. Дійсно, такі ситуації були. Наприклад, член правління знаходилась у декретній відпустці вже два роки до того, як банк вивели з ринку, і після того. Або людина має об ’ єктивні підтвердження, що вона або не голосувала за рішення, які призвели до неплатоспроможності, або інше. Для цього була запроваджена спец іальна процедура відновлення ділової репутації. Усього-на-всього 13 осіб звернулися за два роки за цією процедурою. Це говорить про те, що ті банки, які залишились на ринку, не дуже й бажають брати на роботу на керівні посади осіб, які мають проблеми з репутацією. Щодо 7 з цих кандидатів Національним банком було прийнято позитивне рішення, іншим особам було відмовлено.

Реформа корпоративного управління

Реформа корпоративного управління, мабуть, одна з найважливіших реформ, які зараз відбуваються. Її недооцінювали. Корпоративне управління – це тематика більше юридична ніж економічна, але від якості цієї реформи, від того, як вона завершиться, залежить дуже багато економічних процесів. Є документ, ключовий у цій сфері : керівні настанови щодо корпоративного управління в банках. Вони затверджені Базельськім комітетом з питань банківського нагляду. Цей комітет говорить про те, що корпоративне управління – це система відносин між власниками, акціонерами, керівниками, менеджерами, іншими працівниками банку, і що важливо, використовується ще термін «стейкхолдери».

«Stakeholder» – англійський термін дуже подібний до терміну «shareholder», але шейрхолдер – це власник акції, а стейкхолдер – це той, хто має інтерес. Хто має інтерес у банку? Насамперед, вкладник або кредитор. Ще той, хто тримає папери цього банку, якщо це, наприклад, облігації, випущені цим банком. І багато інших осіб. Так от, корпоративне управління, на думку світових експертів з цього питання – це відносини не тільки всередині самого банку, а й те, що знаходиться за його межами. І тут включається ризик-менеджмент, аудит і т.п. Що таке ризик-менеджмент? Це співставлення бізнесового інтересу, тому що в кожної юридичної особи інтерес один – отримати прибуток, і ризику, до якого отримання прибутку в тому чи іншому ступені призводить банк.

Правління завжди зацікавлене в отриманні прибутку, тому що вони менеджери, вони заробляють. Ризик-менеджер зобов’язаний своєчасно їх осаджувати. Базельській комітет говорить про те, що ефективне корпоративне управління критично важливе для належного функціонування економіки в цілому. Важко оцінити, яку важливість міжнародні експерти МВФ, які у нас постійно працюють і приїжджають, придають цьому питанню. Настільки важливе, що зараз Національним банком буде проводитися перевірка перших 20 банків на предмет т.зв. «колективної відповідності менеджерів». НБУ мусить оцінити, чи ефективно співпрацюють між собою члени правління, члени ради, система ризик-менеджменту, внутрішній аудит і т.д. Це обов’язково робиться під час інспекційних перевірок банків, це робиться безвиїзним наглядом. Але МВФ робить це структурним маяком одного з наступних траншів, важливість цього питання важко переоцінити. Першочергова мета корпоративного управління – це захист інтересів акціонерів банку, але чим це відрізняється від звичайного акціонерного товариства? Тим, що є соціальний інтерес, тим, що є вкладник. І якраз щодо банків іде обмовка: «в узгодженні з публічними інтересами на постійній основі». І окремо зазначено, що якщо є конфлікт між інтересом вкладника і інтересом акціонера – інтерес вкладника повинен переважати, для цього існує корпоративне управління.

Що зараз відбувається з реформою корпоративного управління? По-перше, посилення ролі наглядових рад. Згідно закону рада здійснює контроль за менеджментом, до складу ради має входити не менше 5 осіб, з них четверта частина, тобто 2 особи, мають бути незалежними. НБУ посилює вимоги до незалежних членів та збільшує їх кількість. Тепер їх має бути третина від складу ради, якщо відповідний закон буде проголосований. Або, якщо це 5 членів ради – мінімальна кількість, то їх має бути не менше трьох, тобто, більшість. Наглядова рада в банку – це, напевно, найважливіший орган. Не акціонери, і не правління, а саме наглядова рада. Принаймні, за ідеальною моделлю світу.

По-перше, тому що в наглядовій раді обов’язково мають бути незалежні члени. В Україні, нажаль, критерій незалежності і реальна відповідність незалежності не високої якості, ми над цим працюємо. Але саме на наглядову раду покладається дуже важлива відповідальність.

По-друге, це посилення функції внутрішнього аудиту та ризик-менеджменту. НБУ погоджує не тільки керівників банків на посади, але ще й аудиторів. Дуже цікаві відбуваються бесіди і інтерв’ю з цими аудиторами. У НБУ є кваліфікаційна комісія, до неї входить 6 директорів, і вони приймають попереднє рішення про погодження аудиторів, бухгалтерів, їх осіб, які відповідальні за фінансовий моніторинг. Так от, дуже часто запитуючи у аудитора: «Скажіть, будь ласка, ви працювали в банку, який колись був визнаний неплатоспроможним. Цей банк займався відмиванням коштів. Ви це бачили?», – відповідь: «Ні». Начебто людина фахова, має диплом, пропрацювала 20 років, але подивившись на її аудиторські звіти, які вона робила в банку, по яким потім працюють правоохоронні органи, виникає питання: «Чи може вона працювати далі в системі? Принаймні, якийсь час після того, як це все сталося?», – відповідь негативна, і для цього існує кваліфікаційна комісія НБУ.

Це зміна підходів у погодженні керівників, це розширення організаційних форм банків: банки зараз можуть бути тільки публічними акціонерними товариствами або кооперативними банками. Національний банк додає можливість банкам бути приватними акціонерними товариствами. Це підвищення ролі незалежних директорів, оцінка колективної придатності і спрощення процедур консолідації. Це законопроект 6010, який постійно публічно презентували – це закон про спрощення процедур капіталізації і приєднання банків. Яке у ньому ноу-хау? Це, по-перше, спрощене об’єднання банків, а також можливість цивілізованого виходу з ринку, якщо банк не може виконувати нормативи НБУ. Зараз відкликання ліцензії має наслідком виключно ліквідацію, шансів вижити немає. Ця нова процедура дає можливість здати банківську ліцензію, отримати, наприклад, ліцензію на фінансові послуги і продовжити працювати. Тому що основне, що лякає акціонерів, які вже і не хочуть, але тягнуть цей банк – це те, що їм доводиться проходити річні: 3, 5, 10 років, податкові перевірки. Те, що в Україні закрити бізнес дуже важко. Відкрити набагато легше. І для того, щоб цю загрозу зняти, НБУ створив ці спрощені процедури.

З’явля ється нова функція для українських банків, але абсолютно не нова для банків іноземних банківських груп – комплаєнс. По суті комплаєнс – це відповідність всьому: законодавству, нормативам, лініям контролю і т.д. ; функція внутрішнього аудиту. Важливо, що аудит підпорядковується не правлінню, а раді банку. І це політика винагород, розкриття інформації, роль регуляторів. Свою роль НБУ здійснює тим, що погоджує всіх менеджерів, і зараз, за рекомендацією МВФ, буде також здійснювати оцінку колективної придатності менеджерів і їх впливу на реальне функціонування банку.

Інші реформи корпоративного управління

У Національної комісія з цінних паперів зараз дуже потужна команда, яка робить нові законопроекти. Вони змінюють ринок цінних паперів, тому що зараз він наповнений сміттям. Все те, що називається «публічними акціонерними товариствами» - ніколи публічним не було. Це вирішення проблеми викупу міноритарних акціонерів. Крім того, це проблема т.зв. «ваучерної приватизації», яка тягнеться роками, і яка не дозволяє Україні залучати капітал. Насправді в Україні не функціонує жодної цивілізованої біржі. Вони є, але те, що на них обертається – це не можна назвати цінними паперами. Має бути інакше. І це те, що намагаються зробити колеги, примусово, умовно кажучи, конвертуючи ті акціонерні товариства, що не є публічними, в приватні.