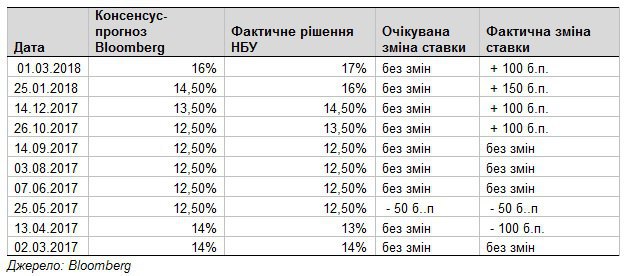

У березні, останнього разу підвищивши ставку на 100 базисних пунктів із 16% до 17% річних, НБУ заявив: «Після низки підвищень облікової ставки, починаючи з жовтня минулого року, монетарні умови наразі є досить жорсткими, щоб забезпечити зниження інфляції до цільових показників у середньостроковій перспективі». Судячи із того, що очікування ринку співпали із діями регулятора, або ж комунікація цього разу виявилася вдалою, або ж справдилося старе правило про поламаний годинник, що вірно показує час два рази на добу.

Для України облікова ставка стала важливою із впровадженням інфляційного таргетування, і аналітики та Національний банк зараз мають налагодити взаєморозуміння. Чому потрібно, щоб ринок розумів регулятора, а зміни процентної ставки не були шокуючими для гравців, Центр економічної стратегії попросив розповісти досвідченого аналітика, доктора Сайруса де ла Рубіа (на фото вище), головного економіста німецького комерційного банку HSH Nordbank, лектора Frankfurt School of Finance and Management та консультанта Berlin Economics. Він багато років слідкує за рішеннями з монетарної політики Європейського центробанку.

Очікування та реальність: прогнозування процентної ставки НБУ

Доктор Сайрус, навіщо центробанки взагалі пояснюють свої рішення та комунікують із аналітиками?

Ще кілька десятиліть тому вам відповіли би «Ніколи не пояснюй, ніколи не проси вибачення!» Це знаменитий вислів Монтагу Нормана, керівника Банку Англії у 20-ті – 40-ві роки. Алан Грінспен, голова ФРС США з ХХ по ХХ роки, також був відомий своєю фразою «Якщо ви думаєте, що ви мене ясно зрозуміли, то скоріше за все, ви мене зрозуміли невірно». Традиційно монетарну політику не пояснювали широкій публіці. Зараз все дуже сильно змінилося. Слова керівників центробанків можуть рухати ринки та самі по собі слугувати стабільності або спричиняти дестабілізацію у фінансовому секторі.

Гарна ілюстрація до цього – «вербальна інтервенція» президента ЄЦБ Маріо Драгі під час європейської кризи у 2012 році. Він пообіцяв тоді, що ЕЦБ зробить «все, що завгодно», для збереження стабільності в єврозоні. Цей його виступ заспокоїв ринки настільки, що ставки по боргах (які є відображенням того, наскільки серйозним бачать ризик інвестори) одразу почали стрімко знижуватися.

Іще один приклад: коли голова ФРС США Бен Бернанке в 2013 році заговорив про можливість полишення ультра-м’якої монетарної політики, доходність десятирічних казначейських облігацій США одразу підскочила з 2 до 3% річних. Подібні різкі рухи можуть стати причиною ефекту доміно та подальших серйозних наслідків.

Робити ринкам «сюрпризи» більше ніхто не хоче. Центробанкіри вважають, що послідовна та прогнозована політика центробанків допомагає уникнути стрибків процентних ставок та валютного курсу, а також не ризикувати тим, що учасники ринку панічними реакціями спровокують іще більші проблеми. Питання комунікації рішень стає особливо помітним під час переходу до плаваючого курсу та інфляційного таргетування.

Як риторика регулятора пов’язана з інфляційним таргетуванням?

Вона дозволяє керувати очікуваннями. Наведу такі два приклади. Скажімо, кредит на два роки дають під 20% річних, і на один рік – під 20% річних. Який кредит слід обрати? Або ж процентна ставка по депозиту на шість місяців становить 8% річних, а на три роки – 15% річних. Який буде вигіднішим?

Насправді відповідь на обидва питання залежить від ваших очікувань щодо майбутньої зміни короткострокових процентних ставок – ви думаєте, що вартість однорічного кредиту через 12 місяців зросте, або, навпаки, впаде?

Так ось, комунікація центрального банку – це механізм для управління цими очікуваннями. Основний інструмент центрального банку - це короткострокова процентна ставка або так звана облікова ставка.

Центральний банк будує свою комунікацію на тому принципі, що довгострокові процентні ставки знаходяться під впливом зміни короткострокових. Короткострокові ставки важливі для фінансування оборотного капіталу, довгострокові відсоткові ставки - для капітальних інвестицій, які стимулюють зростання продуктивності та економіки. Відповідно, завдання центрального банку переважно полягає в управлінні очікуваннями публіки щодо подальшої зміни облікової ставки. Ці очікування, в свою чергу, впливають на еволюцію довгострокових ставок. Успішне застосування цього механізму ставками дозволяє центральному банку керувати економікою і, відповідно, інфляцією.

Уявіть, що центральний банк знижує облікову ставку і каже, що він буде продовжувати впроваджувати таку політику певний час. Тепер ви оберете короткострокову позику з нашого попереднього прикладу, бо знатимете, що в горизонті двох років ставки знизяться, і наступного року ви зможете перекредитуватися під нижчу ставку.

Внутрішній механізм цього процесу полягає у тому, що банк відреагує на політику ЦБ та зменшить відсоткові ставки для довготермінових позик. Якщо банк цього не зробить, то тоді попиту на такі позики не буде. Зниження довгострокових процентних ставок, у підсумку, позитивно впливає на інфляцію та економічну активність. Цей механізм – трансмісійний механізм - є одним з ключових інструментів для впливу монетарної політики на реальну економіку.

Більша відкритість робить політику ефективнішою, бо ясніші очікування щодо поведінки центрального банку у майбутньому зміцнюють зв’язок між короткостроковими та довгостроковими процентними ставками. Регулятор робить свої дії більш передбачуваними для ринків - а як наслідок і сам легше передбачує реакцію ринків на свої дії. Це збільшує ефективність керування економікою.

Про що і як розповідають своїм ринкам центральні банки розвинених країн?

Про щонайменше чотири різні аспекти монетарної політики:

- Свої загальні завдання та стратегію

- Мотиви, якими керувалися, приймаючи те чи інше рішення з монетарної політики

- Економічні тренди та оцінка інфляційного тиску

- Наміри щодо майбутніх рішень з монетарної політики

На додачу, центральні банки можуть вирішити поділитися з ринком своїми кількісними цільовими показниками по інфляції (це є важливим для режимів, де використовується інфляційне таргетування), розповісти про підсумки дискусій та розподіл голосів монетарного комітету на підтримку того чи іншого рішення, а інколи навіть прогнози облікової ставки.

Центробанку важливо, щоб усі ці речі добре розуміли інвестори, банки, корпорації, домогосподарства, а також аналітики та журналісти як люди, що передаватимуть інформацію далі по ланцюжку. Тому випускаються заяви, стенограми зустрічей монетарних комітетів, збираються спеціальні круглі столи, прес-конференції, публікуються статті в журналах та спеціальні регулярні публікації, як-от інфляційні звіти чи щомісячні економічні огляди. Інструментами комунікацій можуть бути парламентські зустрічі-слухання, чи відкриті листи керівників центробанку, коли, наприклад, цільовий показник інфляції сильно не співпадає із реальним.

Чи може бути забагато прозорості?

Так, вважається, що деякі речі суспільство знати не повинне. Наприклад, точно не варто розповідати про внутрішні неузгодження між членами монетарного комітету, рішення мають представляти консенсусний погляд. Але існує, крім цього, зворотній бік прозорості – коли прогнози центробанку не збігаються із реальністю, він ризикує втратити довіру. Чим більшим є вплив якихось зовнішніх факторів на цільові показники центробанку, тим меншою є ймовірність, що прогноз справдиться і, відповідно, тим нижчою буде довіра до нього. В нестабільному середовищі взагалі краще не робити чітких прогнозів без зазначення впливу зовнішніх умов, або ж треба бути дуже обережним, прогнозуючи щось. Бо центробанку просто перестануть вірити, а цього допускати не варто.